康希諾4000萬股迎解禁,阿斯利康能拯救暴跌90%的股價嗎?

最近,“新冠疫苗第一股”康希諾大事不少。

先是牽手海外知名藥企的消息,引發股價觸及漲停板。再是上市三年后,4746.63萬股IPO限售股,自8月14日起解禁并上市流通,占公司總股本比例為19.18%。其中,三家員工持股平臺有減持計劃。

受益于新冠疫情,康希諾從默默無名到風光無限,實現了“彎道超車”,不過紅利期轉瞬即逝,2022年康希諾又猝不及防的被打回原型。

截至8月16日,康希諾A股報收81.8元/股,市值125億元,只有巔峰時的十分之一。這次搭上全球制藥龍頭,還能再一次乘上風口嗎?

首發3名原股東解禁來臨

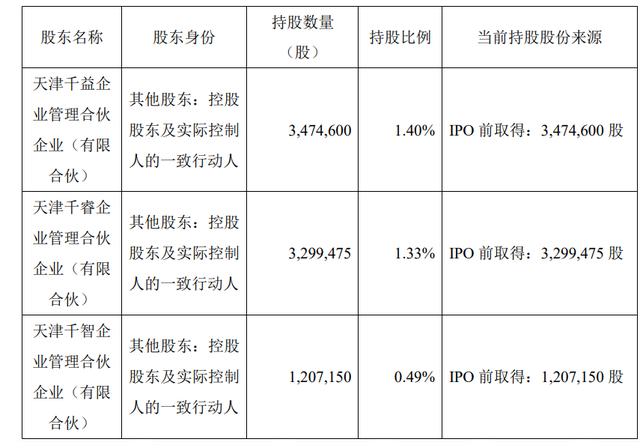

8月15日,康希諾(688185.SH)公布,首發3名原股東——天津千益、天津千睿、天津千智(控股股東、實際控制人之一朱濤擔任普通合伙人的持股平臺)限售股份解禁,計劃6個月內通過集中競價、大宗交易方式減持其所持有的公司股份合計不超過491萬股,擬減持股份占公司總股本的比例約為1.98%。

其中擬通過集中競價交易的方式減持的,自減持計劃發布之日起 15個交易日之后的6個月內實施;擬通過大宗交易的方式減持的,自減持計劃發布之日起3個交易日之后的6個月內實施。

康希諾稱,此次擬減持股份不包含控股股東、實際控制人所持股份,不會導致公司控股權發生變更,不會對公司治理結構及持續經營產生影響。

按最新市值125億元計算,如果上述員工持股平臺頂格減持,減持金額或將達2.5億元。

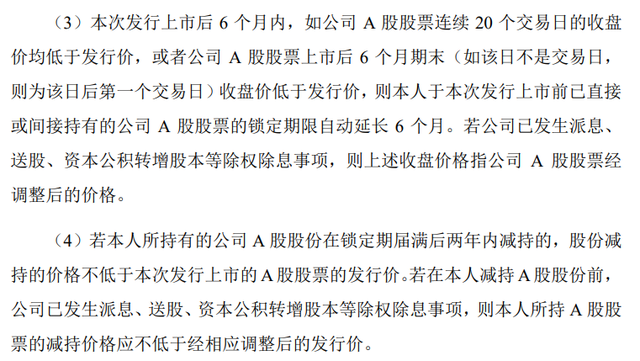

不過,員工持股平臺的合伙人之一,即康希諾控股股東、實際控制人之一、執行董事、副總經理朱濤承諾,本次發行上市后6個月內,如公司A股股票連續20個交易日的收盤價均低于發行價,或者6個月期末收盤價低于發行價,則朱濤此前已直接或間接持有的股票鎖定期限自動延長6個月。如果在鎖定期屆滿后兩年內減持,股份減持的價格不低于發行價。

因此,盡管解禁期已到,減持需遵守A股發行時的承諾,即減持的價格不低于發行上市A股股票的發行價,康希諾的控股股東、實控人所持股份目前還不能進行減持。

股價跌90%,從賺19億到巨虧9億

康希諾是國內疫苗巨頭,主要產品為埃博拉病毒病疫苗、腦膜炎疫苗、百白破疫苗、新冠肺炎疫苗等。2020年8月在科創板上市,2019年3月,康希諾于港交所主板上市,成為科創板開板以來首只“A+H”疫苗股。

2016年-2020年,康希諾歸母凈利潤連續虧損5年,累計虧損金額達到8億元。2021年,康希諾研發生產的新冠疫苗在國外多個國家上市,提振了業績,最終扭虧為盈,全年凈利潤大賺19.14億元。牽手國際藥企大廠,“新故事”怎么講?

隨著新冠疫苗市場需求回落,作為“新冠疫苗第一股”的康希諾,顯然也遭遇了業績失速。2022年以來,康希諾收入發生了變化,全年凈虧損9.02億元,上年同期凈利潤19.14億元。

2023年一季度業績延續不振,當季營業收入9861.4萬元,同比下降80.19%,其中絕大部分為流腦結合疫苗貢獻的收入,新冠疫苗相關收入不超過1/4;歸屬母公司凈虧損1.4億元,去年同期凈利1.21億元。而其近年虧損的原因主要系新冠疫苗需求量大幅下降及產品價格調整,以及對存在減值跡象的新冠疫苗相關存貨計提減值。

2022年,康希諾對存貨計提減值損失約8.02億元,大部分都是新冠相關存貨的計提所致。

不過,不止康希諾面臨計提壓力,疫苗企業康泰生物(300601.SZ)2022年因新冠疫苗銷量快速下滑,計提資產減值準備7.85億元。

同業績的大起大落相似,康希諾股價也坐上“過山車”。三年時間,從2020年209.71元/股的發行價格一路飆升到2021年797.2元/股最高點,然后急轉直下到2023年7月20日76.55元/股最低點,跌幅超90%,已經跌倒“腳踝”。

康希諾目前僅有3款商業化疫苗產品,包括新冠疫苗(注射+吸入用兩種劑型)、二價腦膜炎球菌疫苗(2021年年中獲批)、四價腦膜炎球菌疫苗(2022年6月上市)。其中,13價肺炎球菌多糖結合疫苗(PCV13i)在2023年初完成PCV13i疫苗的三期臨床試驗現場工作,距離上市仍需要1年左右的時間。

對于康希諾未來業績的預期判斷,艾媒咨詢CEO兼首席分析師張毅認為,一要看疫苗的整體市場需求,二是看其產品競爭力、研發和技術儲備構筑的門檻,以及在市場和營銷方面的能力。應該說在國內市場康希諾還是有比較好的競爭力的。從市場占有率的獲取來看,也有比較好的保障;另外對于公司的產品線布局和創新能力,要看其在新產品方面技術能力的構建及研發的投入。中長期來看,還是要在產品的研發布局要下工夫,這對于企業贏得相對比較穩定的一個業績成長,來應對市場的不確定性會有幫助。

與此同時,近期機構持股動向有所變化。康希諾生物(6185.HK)持續被摩根大通大筆減持,康希諾也在去年被機構投資者陸續減持。

據Choice數據,2022年中,康希諾有64家機構投資者,第三季度降至8家,相較年中減少了56家。截至2023年一季度,有招商基金、長城基金等9家機構投資者。

深圳匯合創世投資管理有限公司董事長王兆江認為,此前大批機構仍持有,說明疫苗的技術應該是得到認可的。一些機構的減持,應該也只是認為股價預期目標已經達到,屬于正常減持。當然也會有機構判斷,疫情有可能今年結束,所以提前離場。

張毅分析,此前康希諾的股價連續被推漲,主要原因不是因為它的生意很好,而是因為它的概念很好。因為吸入式新冠疫苗跟注射式的相比,確實是方便很多。但是我們也應該很客觀的看到,疫苗的飽和率應該還是非常高的,在中國市場基本上沒有太多的空間了。因此,過去200%多的市值推漲,更大程度上還是來自于概念,不是來自于業績。所市值增長到一定程度以后,持有者和機構減持拋售,也是可以理解的。

牽手國際藥企阿斯利康,“新故事”怎么講?

作為藥物創新產業鏈中的重要角色,伴隨創新藥的研發熱潮,CDMO(醫藥外包服務)行業正向好成長。據“弗若斯特沙利文”發布的《CDMO行業發展現狀與未來趨勢研究報告》顯示,2017至2021年,中國CDMO市場規模已從132億元增長至473億,年復合增長率達37.7%,預計2025年將達到1571億,并在2025年之后將占據全球市場超過1/5的份額。

CDMO廣闊的市場空間使其成為不少處于“內卷”中的創新藥企瞄準的方向。去年以來,海翔藥業(002099.SZ)、華神科技(000790.SZ)、博騰股份(300363.SZ)等多家制藥企業紛紛加碼CDMO業務。

8月9日,康希諾與阿斯利康簽署了《產品供應合作框架協議》,將向阿斯利康提供合同開發和生產服務以支持其mRNA疫苗項目生產和供應特定產品,并提供相關特定服務。阿斯利康是全球領先的制藥公司,這意味著康希諾也著手布局CDMO業務。

mRNA于20世紀60年代初被首次發現,該技術是以病原體抗原蛋白對應的mRNA結構為基礎,通過不同的遞送方式遞送至人體細胞內,經翻譯后能刺激細胞產生抗原蛋白、引發機體特異性免疫反應的疫苗。在mRNA新冠疫苗方面,國外企業輝瑞、BioNTech、莫德納等走在前列。

張毅表示,康希諾的海外阿斯利康的項目訂單,目前沒有明確的合作項目。如果能有明確的訂單應該說對業績是有貢獻,具體要看增量訂單的情況以及訂單大小。

香頌資本董事沈萌認為,與國際大廠進行CDMO合作,可以降低業務拓展和研發投入的風險,同時穩定收入來源、提升自己研發團隊的能力,但在品牌價值建設、收益率等方面會受到一定抑制。

在張毅看來,康希諾的外包模式,未必是壞事。同業競爭情況下,相關疫苗的銷售力度、市場占有等等才是最重要的,對于企業的產品是否用外包模式,還是根據企業的階段和業務量來定。總體來講,如果是作為核心業務的話,外包模式會有一定的風險,這個要看這個業務本身或者產品本身對企業的重要程度。

截至2023年6月末,除西藏外,康希諾MCV4(四價流腦結合疫苗)完成省級準入。華鑫證券研究認為,MCV4未來有望成為其重要的業績增長點。公司擁有強勁的創新能力,新冠疫情后研發重點已從新冠疫苗轉向非新冠疫苗,公司持續加強對外合作,從研發型企業逐步向產業化、商業化邁進,具備成為國際化疫苗企業的潛力。

猜你喜歡

從仿制到創新,復盤中國藥企的逆襲之路

恒生創新藥ETF(159316,聯接A/C:024328/024329)是市場上唯一跟蹤恒生港股通創新藥指數的產品,可助力投資者參與這場醫藥創新的熱潮。

融中財經

融中財經

財富獨角獸

財富獨角獸

野馬財經

野馬財經

礪石商業評論

礪石商業評論

博望財經

博望財經