13年P2P,8000億待收回

作為互聯網金融領域紅極一時的理財產品,P2P在中國從出現到消亡,只有短短的13年時間。

在“財經年會2021:預測與戰略”上,銀保監會首席律師劉福壽的發言確認了P2P“到今年11月中旬完全歸零”。

再一次對P2P行業進行輪廓式的回顧,是為這場來得快,去得急的金融現象留下反思。

中央財經大學中國互聯網經濟研究院副院長歐陽日輝教授向獨角金融表示:

“盡管p2p退出了市場,p2p這個業態并沒有完全消失。商業銀行從事互聯網金融貸款的一些做法,還是延續了p2p業態的創新。

從監管的角度來看,一開始是以包容的態度看待P2P。可是P2P行業的做法,或多或少總是在觸動監管的神經。如果監管出手早一點,損失和代價可能會少一些。

金融創新的底線是金融服務實體經濟。從業者要按照規則來投資、經營相關業務,既要符合國際大規則,也要符合國內底線規則。

從金融從業者的角度來看,對于技術創新很擅長,但是對于金融業務不熟悉,所以突破了一些底線來做事情,這個是不允許的。

所以,P2P對于其它金融科技創新領域的借鑒是‘開放要有尺度,包容要有底線’,在這個規則之下,監管者、從業者共同推動金融創新業務的發展。”

1

8000億收回是難題

雖然行業不在了,但是P2P遺留下的問題仍然不容忽視。

8月14日,人民銀行黨委書記、銀保監會主席郭樹清在接受央視采訪時透露,到6月底p2p網貸平臺有29家在運營,過去網貸平臺最高的時候達到五六千家。

他同時表示,出借人資金還有8000多億沒收回,只要有一線希望,會配合公安等部門追查清收,最大程度上償還出資。

現在,資金收回仍然是一個難題。

同時巨額未收回的出借資金,讓人們對于P2P的印象變壞了。現在提到P2P,也常常跟“非吸案”“平臺跑路”綁定在一起。

而P2P剛剛在中國“發芽”的時候,尚是另一番景象。

2

2007-2011萌芽期

P2P的“大名”是互聯網金融點對點借貸平臺。

全球第一家P2P平臺ZOPA誕生于2005年的英國,第一家P2P在中國出現,則是在2007年6月,上海的拍拍貸(NYSE:FINV)。

現在,業務轉型的拍拍貸,有了新的名字,信也科技。

同年10月,宜信網貸平臺也前后腳上線。

剛開始,國外的p2p多是做信息中介,也就是說平臺只是發布資金供需信息,起撮合資金提供者和需求者達成借貸交易的作用。

拍拍貸起初也是做純信息中介,但此后的發展卻變了味道。

最顯著的一個變化,是P2P平臺開始起到信用中介的作用。平臺獲得出借人的資金后統一管理,再把資金借給有需要的人,或者做其它投資理財。

由于平臺成為資金游戲中的重要參與者,需要承擔的信用風險也隨之產生。

高收益率是中國P2P平臺使用作為吸引出資人入局的最為普遍的手段,無形之中對于平臺自身的壓力和挑戰就大大增加了。

中關村互聯網金融研究院首席研究員董希淼指出:“國內的P2P平臺逐漸偏離了信息中介的定位,也導致了最后被全部清退。”

在其后的幾年間,國內的網貸平臺相對較少。2009年底,可統計的網貸平臺發展至9家。

截至2011年底月成交額大約5個億,有效投資人1萬左右。這一階段除了拍拍貸、宜信網貸之外,比較知名的平臺有紅嶺創投、365易貸、人人貸、E速貸、口袋網、微貸網、翼龍貸,等等。

3

2012到2015 春風化雨

從2012年開始,國內P2P行業進入爆發期,平臺數量迅速增長到200家左右。

到2012年末,行業貸款規模在500億-600億元。

隨后3年,P2P更是迎來爆發式增長,至2015年底大幅度增至3433家。

這一段時間P2P的行業擴張,一方面是拍拍貸等老牌平臺走過艱難期之后熬出頭,形成了成功案例,吸引了跟進者的加入,另一方面也是跟政策鼓勵有關系。

2013年8月,八部委調研上海、杭州兩地的互聯網金融,關注了P2P網貸。

2014年,互聯網金融第一次被寫進政府工作報告。隨后,各個地方政府也制定了互聯網金融的鼓勵政策。

圖片來源:網貸天眼

在飛速發展的同時,P2P也出現了一些小型的暴雷案例。

根據融360監測數據顯示,2014年國內網貸行業問題平臺共計273家,平均每個月有23家平臺出現問題,問題主要集中在提現困難、惡意詐騙、跑路等方面。

其中12月份為問題平臺最多的一個月,達到了創紀錄的90家。

2013-2014年之間,國內P2P網貸平臺野蠻生長,在無監管、無門檻的情況下暴露出很多問題,不過行業規模快速擴張的勢頭仍然沒有改變,

截至2014年底,P2P網貸平臺數量達到1613家,較2013年增加了900家以上。至2015年底,再度翻番增加到3433家。

以2014年底的數據來看,問題平臺數量占比約為17%,而真正意義上的第一波行業性大規模爆雷潮的標志,是2015年12月的e租寶事件。

4

第一聲巨響與第一波雷潮

對于e租寶事件的后續進展,記者曾經連續發布過多篇文章:

《e租寶案再起波瀾:百億資金凍結,或推動行業發展》、《90萬投資人苦等三年半,“e租寶”清退程序終啟動,律師、業界有話說》、《90萬受害人盼來曙光!“e租寶”首次資金清退將開始,員工、理財師等暫不在列》。

e租寶的背后,是“鈺誠系”公司。2015年12月8日,公安部指揮各地公安機關統一行動對丁寧等“鈺誠系”主要高管及相關涉案業務人員實施抓捕。

鈺誠控股成立于2013年5月,鈺誠國際成立于2015年5月,兩家公司實際控制人均為丁寧。2014年6月,丁寧收購金易融公司,對該公司升級改造后,更名為e租寶。

交易平臺“e租寶”上線于2014年7月。

2015年2月丁寧收購英途財富公司,將該公司的“芝麻金融”平臺上線運營。

此后,丁寧決定由其控制的鈺誠融資租賃公司為e租寶和芝麻金融提供融資租賃債權及個人債權項目。而且上述公司均沒有獨立的人事、財政權,全由鈺誠控股和鈺誠國際實際控制、管理,并且對外以鈺誠集團名義宣傳。

據2019年10月份流出的e租寶案判決書顯示,安徽鈺誠控股集團、鈺誠國際控股集團有限公司兩家企業,通過控制、組織、利用多家公司,在其建立的e租寶、芝麻金融互聯網平臺,吸收115萬余人資金共計762億余元,并造成集資款損失380億余元。

e租寶事件之后,p2p行業發生了近1000家P2P平臺倒閉、跑路的現象,形成了第一波雷潮。

為什么會有這么多平臺倒閉、跑路呢?

易觀分析師張凱解釋說:“P2P行業合規難,是因為大部分P2P平臺的資金方和借貸方均是個體消費者或者工商戶,從借貸者的角度來看,很多借貸者都是銀行覆蓋不到的高風險客戶群體,網貸平臺一般也沒有很強的風控水平,大部分都是通過高利息來覆蓋對應的風險成本;從資金方的角度來看,很長一段時間內,網貸平臺收取投資人的資金之后,既沒有對應的銀行存管保證投資人的資金安全,也缺乏對應的信息披露機制,這就使得投資方和借貸方存在著嚴重的信息不對稱。加上很多平臺本身就抱著詐騙的嫌疑來進行展業,因此,P2P行業的合規一直比較困難。”

5

第一輪監管“緊箍咒”

P2P行業劇震,資金出借人利益受損,使得監管部門在2016年開始下重手治理亂象。

此前,2015年8月,《關于促進互聯網金融健康發展的指導意見》作為互聯網金融領域的綱領性文件發布。

該指導意見明確了P2P信息中介的定位,指出了中介服務的內容,闡明了P2P屬民間借貸的范疇,規定了P2P不得提供增信服務,確認了P2P由銀監會負責監管。

而針對P2P行業的管理辦法則在一年后出臺。

這就是2016年8月4日發布的《網絡借貸信息中介機構業務活動管理暫行辦法》,被稱為史上“最嚴”的監管文件。

20天之后,2016年8月24日,P2P監管細則發布,要求對P2P平臺采用備案制管理,不得吸收公眾存款,不得發售理財產品。

P2P行業亂象被重拳打擊。

2016年10月,國家出臺《互聯網金融風險專項整治工作實施方案》,要求集中力量對P2P網絡借貸、股權眾籌、互聯網保險、第三方支付、通過互聯網開展資產管理及跨界從事金融業務、互聯網金融領域廣告等重點領域進行整治。

專項整治工作于2016年4月開始,計劃至2017年3月底前完成。

在經歷了這一輪整治之后,P2P行業規模于2017年又迎來一次小幅度的熱潮。

6

繼續狂熱與第二波雷潮

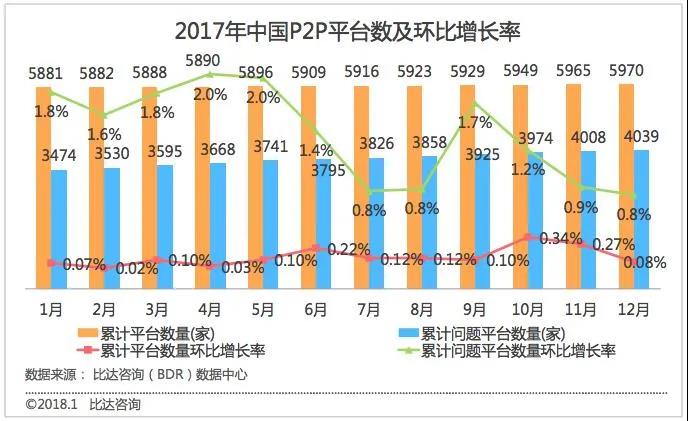

據比達咨詢(BDR)發布的《2017年度中國P2P市場研究報告》顯示,到2017年1-12月,P2P累計平臺數量在5900家上下,全年各個月份依次小幅度增加。

與此同時,累計問題平臺的數量,從1月份的3474家增長到了12月的4039家。

2015年6月初,網貸之家研究中心發布了2017年5月報。截至5月底,行業貸款余額增至9966.46億元,逼近萬億元大關,環比4月底增加了4.08%。行業歷史累計成交量達到了45790.32億元,2017年前5個月的累計成交量突破了萬億元大關,達到了11499.39億元。

值得一提的是,在2017年多家做P2P平臺的公司赴美上市,其中,比較典型的有信而富(4月28日)、趣店(原趣分期,10月18日)、和信貸(11月3日)、拍拍貸(11月10日)、樂信(12月21日)。

而在此之前的2015年12月18日,宜人貸在美國紐交所成功上市,成為P2P海外上市第一股。

繼2017年P2P赴美上市蔚然成風之后,2018年又有6家平臺公司美股掛牌。

它們分別是愛鴻森(3月16日)、點牛金融(3月20日)、小贏科技(9月19日)、品鈦(10月25日)、微貸網(11月15日)、360金融(12月14日)。

上市成功往往與資本造富故事綁定在一起,引得眾人關注。2017年到2018年前后十多家國內P2P公司海外IPO的密集行動,是P2P行業最后的一段亮眼時光。

在問題平臺占比超過一半的情況,盛極而衰,2018年P2P行業經歷了第二波雷潮。

根據艾媒咨詢發布的報告,2018年全年,中國P2P新增問題平臺超過850家,涉案規模金額達到8000億元以上,問題平臺涉案人數規模達到1500萬人以上。

另據融360大數據研究院統計,2018年6、7、8月出現問題平臺的數量分別為72,275,104,占全年問題平臺數的二分之一。融360對于2018年第二波雷潮在這三個月集中爆發,給出了三條原因:分別是監管更加嚴格、唐小僧與投之家等標桿平臺爆雷帶來的行業信譽喪失與擠兌、備案延期一些平臺備案無望。

記者曾經對于唐小僧、投之家等事件做過多篇報道:

《植入瑯琊榜的唐小僧爆雷,投資者百億資金去哪兒了?》、《獨家現場|聯璧金融被立案調查,四大高返平臺要湊一桌麻將?》、《265億平臺投之家謎樣爆雷,信任崩塌之后投資人何去何從?》

經過這波雷潮之后,到2018年底,全國正常運營平臺縮減到了1021家,同比2017年底減少了1219家(網貸之家數據)。

易觀分析師張凱向獨角金融表示:“P2P給其他各金融領域的創新帶來的最典型的教訓無疑是:金融歸金融,科技歸科技。即如果企業希望進行貸款等金融業務的展業,那么企業就勢必要擁有對應的牌照和相關資質,不可以讓買沒有資質的企業進行金融業務的展業。”

7

第二輪強監管到徹底清退

2018年的又一波雷潮,讓監管部門不再容忍。

2019年伊始,強監管的凌厲之勢鋪面而來。

1月初,監管部門下發《關于做好網貸機構分類處置和風險防范工作的意見》,其中有一句話表達了監管的態度:“堅持以機構退出為主要工作方向,除部分嚴格合規的在營機構外,其余機構能退盡退,應關盡關,加大整治工作的力度和速度。”

簡單的說,只保留嚴格合規的在營機構,不合規的“能退盡退、應關盡關”。

到2019年10月底,全國在運營的P2P平臺只剩下572家,較2019年9月下降29家。同期全國網貸成交量為570.27億元,環比下降18.23%,減少了127.15億元。(網貸之家數據)

2019年11月27日,《關于網絡借貸信息中介機構轉型為小額貸款公司試點的指導意見》出臺。

至此,P2P行業的消亡開始進入倒計時階段。

進入2020年之后,退出的步伐沒有因為疫情而停止。

在運營P2P平臺數據繼續減少:6月底29家、8月底15家、9月底6家、11月初3家、11月中旬0。

P2P“雷震子”成為歷史......

猜你喜歡

銀保監會喊話“明星代言P2P”,理性看待,不可盲目相信

4月22日,銀保監會發布《關于警惕明星代言金融產品風險的提示》稱,消費者選擇金融產品或服務時,不可盲信明星代言,應理性對待“明星代言”的產品或服務.

AI財經社

AI財經社