不靠場景和流量年入478億,陸金所差異化打法的底氣是什么?

隨著螞蟻集團、京東數科兩大金融科技巨頭的IPO進程不斷推進。國慶長假的最后一天,陸金所控股也公布了紐交所上市的招股書。至此,國內三大金融科技獨角獸在境內外資本市場正式集結。

此次陸金所披露的F-1招股書中暫未定價,也未披露招股規模,只設定了1億美元的坑位。而據此前的傳言,陸金所計劃募集20億美元,若能達到預期,陸金所不僅會成為美股迄今為止最大的金融科技IPO,也將超越今年赴美上市的理想汽車和小鵬汽車成為年內最大中概股IPO。

中國社科院特約研究員王碩認為,作為國內互聯網金融的巨頭代表,陸金所此時選擇赴美IPO,既是自身發展到一定階段的順時應勢之舉,也是在市場競爭和金融科技強監管預期下的必然選擇。

疫情和去 P2P 沒能將它打垮

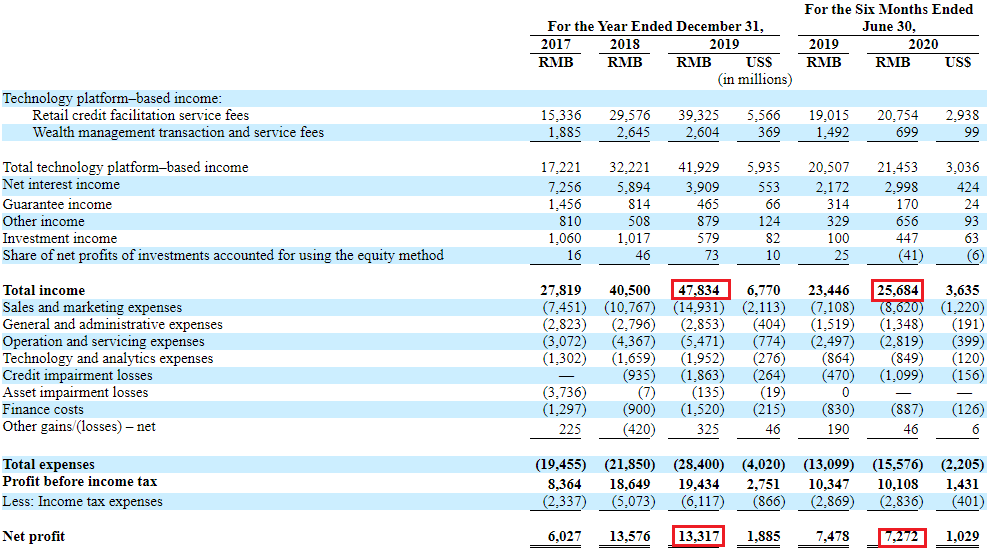

陸金所的招股書中,最為亮眼的莫過于營收數據了。

2019年,陸金所控股總收入478.3億元,凈利潤133.2億元;今年上半年陸金所控股總收入256.8億元,在疫情影響之下,上半年依然取得了72.7億元的凈利潤。2017年~2019年以來,陸金所的收入與凈利潤分別呈現28%和49%的高速增長。

作為平安科技業務的一部分,陸金所對平安的收入依賴并不高。2020年上半年,陸金所來自平安的收入僅占總收入的3.4%,而有87.7%的收入來自基于科技的平臺收入,主要包括零售信貸交易促成服務費和理財交易服務費。

陸金所控股的主營業務分零售信貸和財富管理兩大塊,分別基于“四所一會”中的平安普惠和陸金所兩個平臺開展業務。

而這兩塊業務的規模也雙雙擠進了市場前三:奧緯咨詢數據顯示,截至2020年9月30日,陸金所控股旗下平安普惠零售信貸余額達5358億元人民幣,在中國非傳統融機構市場中排名第二;旗下陸金所平臺財富管理規模達3783億人民幣,在中國非傳統金融機構市場中排名第三。

具體來看,零售信貸業務方面,受疫情影響,貸款標準有所收緊,截至今年上半年,陸金所控股無抵押貸款30天以上逾期率為3.3%,有抵押貸款30天以上逾期率為1.4%,相比2019年皆有所上升。

不過二季度單季逾期率已下降到去年同期的水平,三季度信貸表現已從新冠疫情的沖擊中基本恢復。截至2020年9月30日,無抵押貸款的30天以上逾期率下降至2.5%,而有抵押貸款的30天以上逾期率下降至0.9%。

財富管理業務方面,陸金所高凈值客戶占比較大,資產100萬以上的客戶占比達到46.7%。

P2P存量消化加速,截至今年上半年,存量網貸產品的占比下降到了12.8%,規模僅剩478億元。現有的產品中,資管計劃和銀行理財產品規模、占比較大。

值得慶幸的是,去P2P并未造成想象中大面積的用戶流失。數據顯示,從2018年末到2020年6月末,陸金所的客戶留存率甚至上升了4%。

獨特基因、技術沉淀成就的優等生

數據表明,零售信貸與財富管理中存在著巨大的市場機遇。

奧緯咨詢的報告顯示:2019年,全國小微企業貸款總需求預計為89.7萬億元,約有52%的需求仍未得到滿足。到2024年,這類未服務的需求預計將達到50萬億元人民幣。

而在中產階級和富裕人群的快速增長及其對個性化投資日益增長的需求的推動下,中國的財富管理市場也迅速發展。2019年,財富管理市場管理資產總額達到49.4萬億元,預計到2024年底將增至118.0萬億元人民幣,五年復合年增長率為19%。

傳統金融機構和螞蟻金服、微眾銀行和騰訊理財通等大型互聯網公司支持的純線上科技平臺未能充分服務于這些市場,陸金所在搶占這些市場方面處于有利地位。許多傳統金融機構不具備服務此類用戶需求所必要的功能、數據和技術;而純在線TechFin平臺基于科技公司所提供的金融服務,則普遍缺乏金融數據和金融服務能力,無法為借款人進行適當的風險定價和為投資者提供合適的產品。

相比之下,陸金所經營的是可擴展的輕資本商業模式,專注于規模大、服務不足但極具吸引力的細分市場。不同于螞蟻集團和京東數科,背靠平安的陸金所,血液里流淌著的是金融的基因,與平安生態系統的緊密合作,使陸金所能夠快速獲得金融服務技術創新方面的持續投資。

通過多年來的數據積累,陸金所在產品與客戶風險識別方面頗有建樹,并利用大數據、人工智能、區塊鏈技術,從而有效地評估風險并為客戶提供產品。此外,陸金所整合了線上線下渠道,通過優質的在線客戶體驗,輔以線下協助的選擇,使其能夠比純線上的TechFin平臺更有效地為小企業主、中產階級和富裕的投資者提供更復雜的服務。

風光出海背后還存隱憂

王碩分析指出,陸金所此番赴美IPO占盡了“天時”、“地利”與“人和”。

當前美股處于牛市,而中國金融科技概念股在美比較還是較受投資者認可。和陸金所同為平安旗下科技板塊的平安壹賬通于2019年12月在美上市,不到一年時間股價就已翻倍。

雖然中美關系不確定性較大,但在新冠疫情影響下,中國在全球主要經濟體中率先復蘇正增長,而陸金所國內布局特點也更容易受到投資者追捧。

陸金所早在2014年就完成A輪,B輪、C輪更是吸引了包括高盛、摩根、USB瑞銀、麥格理、SBI、鼎暉、中金等一系列全球知名投資集團入股,加上平安集團的龐大朋友圈,人氣爆棚也屬正常。

但同時,陸金所未來發展所面臨的轉型、監管、競爭等壓力也不容忽視。

目前,陸金所正從自營貸款業務為主向輕資產的開放賦能新模式轉型,王碩表示,“相比自營貸款收益的穩定性和豐厚利潤,賦能模式的收益穩定性和可持續性需要進一步觀察。”

2019年8月,央行曾印發《金融科技發展規劃》,對Fintech的重視不言自明。雖然當前相關的監管政策還沒有完全出臺,但未來納入強監管只是時間早晚而已。而貸款利率LPR4倍上限、資管新規落地等,也都會對陸金所的業務發展帶來政策壓力。

此外,隨著螞蟻、京東等互聯網巨頭都走上科技賦能的道路,賦能金融機構資產業務的賽道已經逐漸白熱化。雖然陸金所線下門店和大額貸款優勢短時間無法撼動,但從小額無抵押向大額有抵押、從短久期向短中長久期貸款分布已然是阿里、京東等互聯網巨頭迭代升級的方向。

不進則退是市場競爭的殘酷法則。半年報后,陸金所估值一度有縮水的跡象。如何沖破自身與外界設置的重重枷鎖,陸金所上市后的表現值得期待。

圖片來自陸金所官方微博

猜你喜歡

蘇州銀行:金融科技點亮新質生產力,創新引擎驅動服務升級

蘇州銀行秉持“以客戶為中心”的一體化經營戰略,致力于通過金融科技的力量,為客戶提供安全、便捷、高效的金融服務。

獵云網

獵云網

博望財經

博望財經

財富獨角獸

財富獨角獸