平安銀行還“平安”嗎?

春節過后,A股市場情緒持續修復,銀行等大金融板塊漲勢十分喜人。其中平安銀行表現“技壓群芳”,不僅在2月21日開盤后率先漲停,更是封板直至收盤,總體市值也重新站上2100億元。

彼時,有業內人士曾對司庫財經表示,平安銀行股價短期內大漲和LPR(貸款市場報價利率)超預期下調關聯很大,銀行股整體漲勢也是一種驗證;同時,從個股角度來看,該行的組織架構調整或許是一針“強心劑”,平安銀行內部正在發生一場巨變。

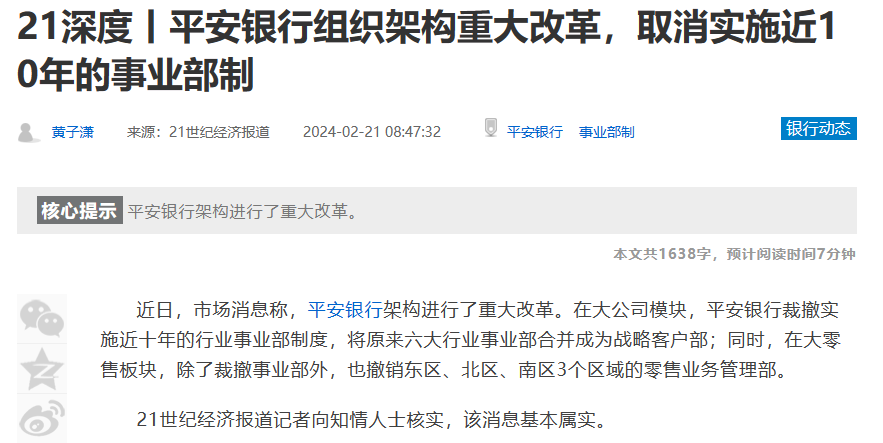

【1】架構改革,人事變陣

今年1月15日,平安銀行舉行了2024年全行工作會議上,該行黨委書記、行長冀光恒曾表示,要以架構改革為契機,進一步轉變總行工作作風,做實分行自主經營。這一表述被外界解讀為平安的“大動作”正在悄然發生。

(來源:中國電子銀行網)

果不其然。多家媒體于近日報道,平安員工中盛傳的“零售15變8,對公13變7”這一概括性說法正在落地,這場大戲還牽扯多個區域和多名人員。

從目前掌握的信息來看,平安銀行對實施多年的行業事業部制度進行了裁撤。在大零售板塊,平安除撤銷事業部外,還撤銷了東區、北區、南區3個區域的零售業務管理部(內部表述為“零售片區銷售推動部”);在大公司板塊,平安將原有的地產、醫療健康文化旅游、基礎設施、電子信息與智能制造、汽車生態、綠色金融六大行業事業部合并為戰略客戶部。

所謂事業部制,實質上是起源于境外銀行業的一種架構模式。這一機制下,總行將較為分散的研發、生產、銷售等職能和相關決策權進行下放,各平行事業部管理垂直、經營自主、財務獨立核算,并對其經營管理和盈利負責。

自2013年起,平安銀行在內部大力推行事業部制改革,以“減少成本中心,增加利潤中心”為原則,設立金融市場、信用卡及消費金融、私人銀行、房地產、能源礦產5個行業事業部和投資銀行、資產托管、貿易金融、機構金融等9個產品事業部,并對架構調整歸因為“更‘接地氣’,更貼近市場和客戶”。

事實上,早在平安銀行之前,同是股份行“優等生”的民生銀行就曾在2007年下半年全面啟動事業部改革,一度走在行業前列。但或許是為彰顯與之截然不同的一面,平安銀行管理團隊成員曾在公開場合表示,“我們是平安特色、平安模式,不會去復制哪一家,但會學習和借鑒其他老大哥銀行優秀的管理理念、經營方法”。然而,隨著行業周期和市場環境的逐步變化,平安也于民生身后對這一模式進行了徹底優化。

有內部知情人士對司庫財經表示,本次平安架構大調整核心邏輯是精簡,事業部合并是流程上的梳理,省級分行的職能將會強化;零售端區域管理部在這中間是犧牲品,但也有必要砍掉,已被弱化了很長時間。

當然,架構調整勢必伴隨人員的大幅流動。據了解,在室層級管理干部上,該行公司金融、零售金融、資金同業、風險管控和共同資源等板塊均發生大批次變動,每個板塊涉及數十人不等;分行領導層變動明顯,已有長春、鄭州、長沙、貴陽、合肥、南寧、南京、廣州等多個分行領導班子成員發生調整;在總行管理團隊中,曾主導該行零售轉型的行長特別助理蔡新發已出任廣東華興銀行副行長,行長助理張朝暉將接任分管零售業務,原副行長郭世邦已獲聘為中國平安總經理助理,原副行長鞠維萍則到齡退休。

其實,銀行事業部制度下往往還會存在資源爭奪的情況,不同部門業務存在交叉,分潤和協同并不會像外界想象的那么完美,相信平安也會面臨這種問題;同時,各部門雖然自成體系,但對總行來說,風險敞口在增大,管理成本并不低。隨著此次密集調整結束,平安銀行新一輪鏈路完善工作或許已步入尾聲,至于成效如何,可能我們還要再等一等。

【2】承壓顯著,期待突破

公開資料顯示,2012年,現平安銀行的前身深圳發展銀行(簡稱“深發展”)正式完成對平安保險集團旗下原深圳平安銀行的收購,原“平安銀行”被并入“深發展”,不再作為法人主體獨立存在,“深發展”成為合并后存續的公司,并在隨后將公司名稱由“深圳發展銀行股份有限公司”變更為“平安銀行股份有限公司”。

作為深圳第一家上市公司和全國最早的股份制銀行,深發展見證了城市的崛起,也順應著時代發展的脈絡。完成合并后,000001的股票號碼保持不變,原“平安銀行”從深圳的城商行一躍升級為擁有萬億資產的全國性股份制銀行。

十年已過,滄海桑田。如今的平安銀行資產規模已超5.5萬億元,這樣的“龐然大物”為何主動求變,其背后體現的業務布局和戰略思路有哪些更新,這其實給外界留出很多想象的空間。

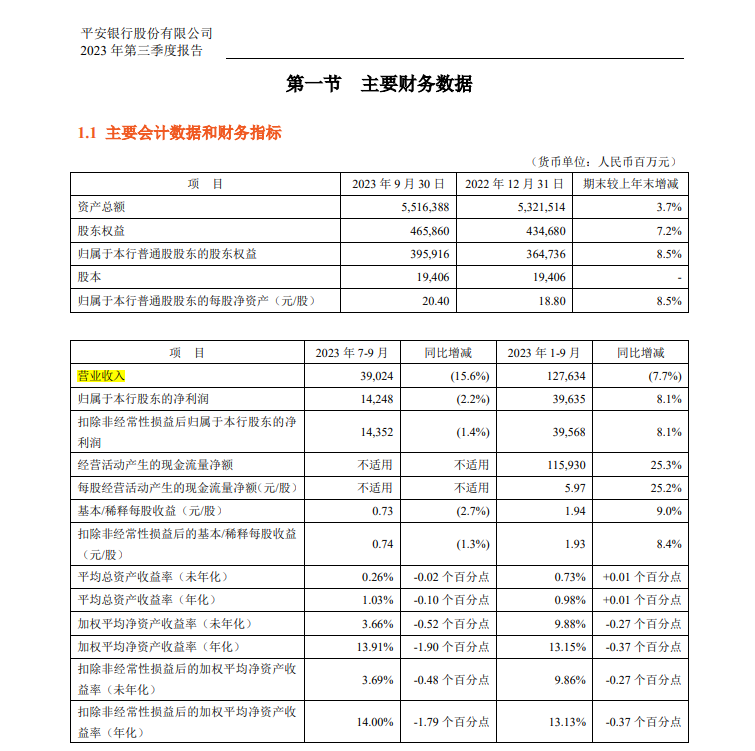

(來源:平安銀行官網)

從經營表現來看,截至2023年三季度末,平安銀行實現營業收入1276.34億元,同比下降7.7%,分季度看,連續下挫趨勢顯著,一季度同比下降2.4%(450.98億)、二季度下降5.03%(435.12億)、三季度下降15.56%(390.24億),營收失速是擺在平安面前亟待解決的問題;凈利潤方面,截至2023年三季度末,平安銀行實現歸母凈利潤396.35億元,同比提升8.1%,但三季度錄得凈利潤142.48億元,同比微降2.2%,相較于上半年同比增長14.9%的數據,平安凈利增幅有收縮的趨勢。

對此,平安銀行在季報中表示,1-9月,受持續讓利實體經濟、市場波動等因素影響,該行不斷優化資產負債結構,適度加大低風險業務和優質客群的信貸投放,凈息差及營業收入同比下降。

從同業來看,凈息差收窄已成為全行業無法回避的因素。平安銀行的凈利差由去年初的2.67%降至2.41%,凈息差由2.75%降至2.47%,降幅均超過25個BP。中泰證券在研報中也指出,2024年銀行業仍面臨息差下行壓力,LPR下調、重定價壓力、實體需求等多重因素疊加,負債端存款定期化趨勢仍在延續,存款利率下行難以完全抵消存款定期化帶來的影響。

在整體承壓的情況下,如何通過加大對優質業務傾斜完成過渡,這就是平安團隊需要直面的一大問題。年初的工作會議上,平安銀行黨委書記、行長冀光恒再次重申堅持“零售做強、對公做精、同業做專”戰略方針不動搖,相較以往的“科技引領、零售突破、對公做精”,做強、做專成為新的期待。

三季報數據顯示,2023年9月末,平安銀行管理零售客戶資產(AUM)39988.48億元,較上年末增長11.5%,其中私行達標客戶AUM余額19003.16億元,較上年末增長17.2%;零售客戶數升至12482.37萬戶;該行個人存款余額達11765.32 億元,較上年末增長13.7%,零售業務總體保持穩健。

對公業務方面,2023年9月末,平安銀行對公客戶數71.76萬戶,較上年末增加10.17萬戶,增幅16.5%;開放銀行服務企業客戶85212戶,較上年末增長67.2%;企業貸款余額13778.29億元,較上年末增長7.5%,對公業務實現平穩增長。

不難發現,出于對行業及自身發展的考量,“穩”成了平安最基本的訴求,該行冀行長也強調,要繼續保持穩健經營和可持續增長,保持戰略定力,堅持穩中求進、先立后破。在這種情況下,向低風險業務和優質客群傾斜將成為平安繞不過去的命題,平安需用好背靠平安集團的差異化優勢,在高凈值客群獲取上多下功夫,繼續向外界證明其可以與“零售之王”招行等抗衡的能力。

【3】內控失靈,傳聞不斷

經營表現企穩,持續修煉內功,平安銀行正在大踏步向前邁進。但開年以來,該行已有多個分支機構和下屬中心頻遭監管處罰,業務合規問題屢次被擺上臺面。

1月5日,人民銀行披露信息顯示,平安銀行常州分行因未按規定履行客戶身份識別義務,被罰款75萬元;同日,金融監管總局信息顯示,平安銀行福州分行因房地產開發貸款內控管理不到位、貸后管理不到位、流動資金貸款貸前調查不盡職、置換貸款貸前調查不盡職、個人裝修貸款制度機制不健全等,被合計處以270萬元罰款。

1月10日,金融監管總局官網再發公告,平安銀行資金運營中心因存在避險業務考核激勵設定不合理、代客利率衍生業務客戶真實需求管理不到位、代理個人貴金屬業務營銷管理不到位、債券交易超授權,被合計處以罰款180萬元;同月內,平安銀行蘇州分行還因個人貸款貸后管理不到位、汽車貸款“三查”不到位、福費廷資金回流開證人,被合并罰款160萬元。

一邊是業績增長,一邊是內控壓力,頻繁受罰難免無法自圓其說。作為銀行經營生存的底線,合規和風控對其能否行穩致遠至關重要。IPG中國首席經濟學家柏文喜表示,平安銀行頻繁違規被罰,不僅涉及內控體系缺失與合規管理要求不嚴謹,同時也是該行過度追求業績、有意無意放松內控與合規管理的結果。他強調,銀行業在貸款等方面需要嚴格規范,出現問題時應采取積極措施修復聲譽,不斷審視自身業務操作和考評機制。

此外,平安銀行多次深陷裁員傳聞漩渦中心,一時間難以自拔。自去年以來,該行裁員30%的消息就在業內不脛而走;今年初又有傳聞稱,“平安銀行將繼續裁員40%”。對此,相關負責人辟謠,裁員70%的銀行還能正常運轉嗎?

內部人士還對司庫財經表示,由于組織架構大范圍調整,一些員工面臨崗位變動,或者崗位被迫取消,但比例絕不像外界傳的這么高;甚至一些員工因績效考核等問題存在一些負面情緒,不排除這種情緒被放大的可能。

(來源:互聯網)

值得注意的是,在某社交平臺上,一些認證為“平安銀行員工”身份的賬號還對平安內部整體氛圍進行著吐槽,并對有加入平安想法的求職者直接“勸退”。我們無法進一步驗證這些回復中夾雜著多少個人情緒,但在平安銀行轉型發展的大背景下,這些聲音聽上去仍有些刺耳。

站在新起點上,平安銀行要應對的挑戰也并不會少。

這場組織架構大調整的功過是非需要市場長時間檢驗,行業普遍面臨的獲客渠道收窄問題待解,平安營收失速、利潤增幅收縮的現狀更要加快擺平;同時,這艘巨艦的內部還存在這樣那樣的聲音,一些情緒需要被理性磨平,一些風險需要被認真對待。或許惟有如此,平安銀行才能繼續“平安”下去。

博望財經

博望財經

每日經濟新聞

每日經濟新聞

司庫財經

司庫財經

《財經天下》周刊

《財經天下》周刊