五糧液的困局:現金流吃緊,一“頑疾”難解

白酒行業景氣周期處于下行,市場對五糧液的擔憂正在發酵。

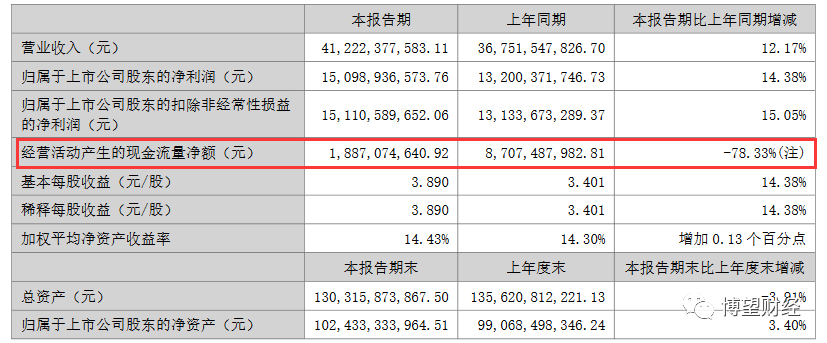

五糧液上半年營收和凈利潤增速均出現兩位數增長。財報顯示,營業收入同比增長12.17%至412.22億元,歸屬于上市公司股東的凈利潤同比增長14.38%至150.99億元,歸屬于上市公司股東的扣除非經常性損益的凈利潤同比增長15.05%至151.11億元。

此外,營收及凈利潤增速整體下降的趨勢并沒有改變。數據顯示,近五年來中期營收增速由2018年中期的43.82%降低至14.5%,凈利潤增速由37.13%下降至12.17%。

這樣的數據對于2月上任的新掌門人曾從欽而言,答卷難言樂觀。

我們進一步梳理財報數據結合五糧液產品,發現還存在以下問題:

01

財報存“水分”維持增長靠消耗合同負債現金流吃緊

財報顯示,五糧液上半年經營活動產生的現金流量凈額同比下滑78.33%。跌幅如此之大實屬比較罕見。要知道而在2021年,該項數據同比增速為82.16%。

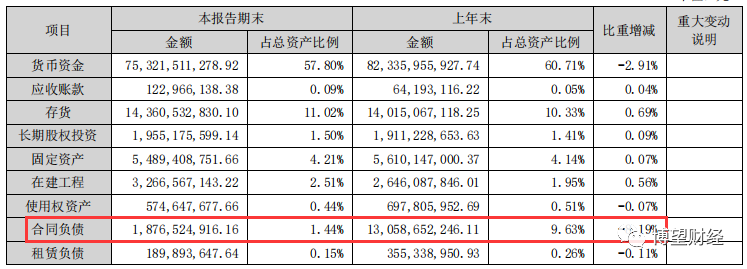

五糧液方面給出的解釋是因于疫情影響、扶持經銷商、減少經銷商資金壓力以及上年同期銀行承兌匯票到期收現額度較高。有分析指出,問題并沒有那么簡單,現金流量關乎公司的“造血能力”,疫情確實是一個重要因素。是否還有其他“隱情”呢?是經銷商方面出現情況了嗎?我們看一下合同負債,這個科目變動和經銷商的情況直接相關。

財報顯示,五糧液合同負債僅為18.77億元,上年末數據為130.59億元,比重降幅8.19%。對于白酒企業,這項數據大幅下跌對企業影響巨大。專業人士指出,高端白酒企業有較強話語權,訂貨需要提前打款,合同負債指的就是這部分經銷商的預付款。消耗合同負債,很大程度意味著經銷商在去庫存,提前備貨囤貨意愿下降。換句話說,就是五糧液的銷售情況不理想,消費者需求在萎縮。反觀其競爭對手茅臺、瀘州老窖、洋河等合同負債保持增長態勢。數據顯示,,洋河股份合同負債為79億元,同比增長高達43%。

02

低端酒減產高端酒撐大局普五一“頑疾”難解

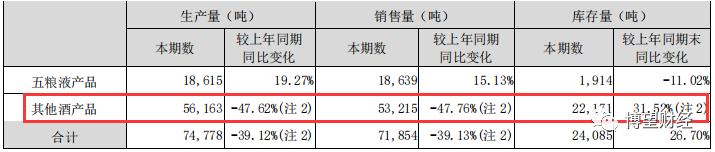

五糧液在增產高價酒、低價酒銷售不暢被減產。財報顯示,五糧液產品生產量為18,615噸,同比增速分別為19.27%、;其他酒產品上述數據分別為5.62萬噸,同比跌幅分別為47.62%;庫存量分別為1,914噸、2.22萬噸,同比增幅分別為-11.02%、31.52%。

五糧液方面給出的解釋是在優化產品結構,像中高價位產品聚焦,同時受疫情影響,低價酒銷量基數高,生產量減少,庫存量相應增加。

分析認為,上半年五糧液營收增速兩位數增長,低端酒產量下降意味著產品銷售不暢,要靠高端酒來補上這部分營收缺口。若后續高端酒出現銷量不暢,而低端酒市場被同行搶占的情況,五糧液面臨局面會比較尷尬。

值得注意的是,五糧液意圖依靠“普五”產品重塑高端市場。普五2021批價則穩定在970元左右。今年端午前后批價仍維持約 975 元。何時能夠突破1000元一直被市場關注。之前五糧液多次出現提價失敗的情況。比如2013年五糧液選擇逆勢提價10%,當年營收同比下降9.13%,凈利減少19.75%。專業人指出,普五短期內將批價推升并穩定在1000元以上并不容易。且在批價承壓下,市場對公司中長期品牌力存在擔憂。

03

估值水平處5年低位,資本市場對其前景存憂慮

資本市場方面,負面情緒正在二級市場發酵,五糧液股價表現已經能說明問題了。

五糧液現價較去年高點320.63大幅回撤50%,最新PE-TTM僅為24.80倍,位于5年來估值低位水平。不僅低于貴州茅臺的40.23倍,同樣也低于瀘州老窖的35.71倍、山西汾酒的52.38倍。

股價趨勢反映資本市場對公司未來的預期,由此可見,市場對五糧液前景存在憂慮。另據精通技術分析人士認為,五糧液股價已經長期橫盤在高位,在向上阻力重重,存在大概率下行的可能。

04

白酒行業進入不景氣周期,五糧液行業處境難言樂觀

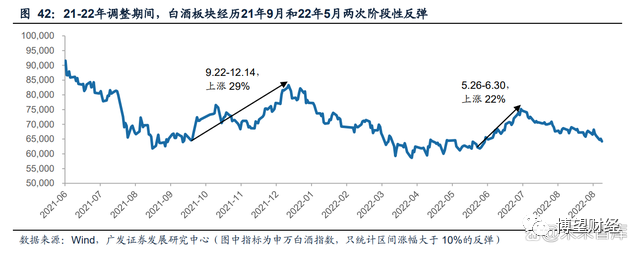

白酒因為其商品屬性和經濟活躍關聯度較高。當經濟快速增長時,白酒行業進入景氣周期,當經濟增長陷入疲軟的時候,白酒行業景氣度下降。資料顯示,2004 年至 2021 年,白酒板塊共經歷四輪完整牛市,分別為 2004 年-2007 年、2009 年-2012 年、2014 年-2018 年、2019 年-2021 年。在這期間,2008年、2013-2015年和2018年,國內經濟出現放緩,白酒表現不佳。

今年上半年和第二季度 GDP 增幅分別為2.5% 和0.4% ,反映出經濟活動下降,疊加疫情局部反復,白酒消費必然受到影響。從二季度各家酒企表現來看,跡象已經開始現象顯現。未來五糧液及一眾酒企或面臨更大的壓力。

另一方面,從行業內公司數據看,五糧液的業績增速表現也不理想。上半年財報數據顯示,貴州茅臺營業收入同比增長17.38%,歸屬于上市公司股東凈利潤同比增長20.85%。山西汾酒營業收入增速26.35%、歸母凈利潤同比增速41.46%。同期洋河股份、瀘州老窖上述數據均超過20%。

專業人士指出,上半年營收和凈利潤增速實現兩位數增長保留了五糧液的顏面,但是其自身的問題如業績增速下滑,現金流吃緊,資本市場不看好等等問題也被暴露出來。這些問題正在引發市場擔憂,不僅是體現在股價長期走低,還在降低市場對五糧液未來增長預期。

如果這些問題不能明顯改善,尤其在行業進入下行周期,同時面臨強大競爭對手茅臺的擠壓,瀘州老窖、洋河等一眾“小弟們”的步步緊逼,再疊加疫情引發的原材料價格上漲,消費需求下降等不確定影響因素出現,五糧液的未來會如何尚存變數。

博望財經

博望財經