五洋債欺詐發行案賠7.4億,承銷商德邦證券錯在哪里?

“讓破壞者付出破壞的代價,讓裝睡的‘看門人’不敢裝睡,是司法審判對證券市場虛假陳述行為的基本態度。本案中,發行人財務造假騙取債券發行資格,承銷商與中介機構不勤勉盡責履職不當,嚴重損害市場信用,擾亂市場秩序,侵犯了廣大投資者的合法權益。”

這是日前杭州市中級人民法院(以下稱“杭州中院”)在“五洋債”欺詐發行案一審判決書中的表述。

歲末年初,投資者長達3年的漫漫維權路,終于迎來了曙光。

五洋債案是中國證券欺詐民事賠償訴訟史上迄今為止訴訟金額最大之案件,目前涉案金額為7.4億元。而作為五洋建設發行債券的主承銷商與債券受托管理人,德邦證券這次也攤上了大事。

1

五洋債案一審判決,4家中介機構“連坐”

日前,杭州中院就24件“五洋債”證券虛假陳述責任糾紛案件作出一審判決,判決結果的出爐在業內引起不小轟動。主要原因是除了發債主體“五洋建設”需要承擔賠償責任外,涉及到“五洋債”發行的相關中介機構(包括券商、律所、會計師事務所、評級機構等)無一幸免。

作為原告的葉春芳、陳正威等“五洋債”持有者向五洋建設、相關中介機構索要4.94億元賠償,原告王放、孔令嚴等債券持有者向五洋建設索要2.47億元賠償,合計涉案金額約7.4億元。

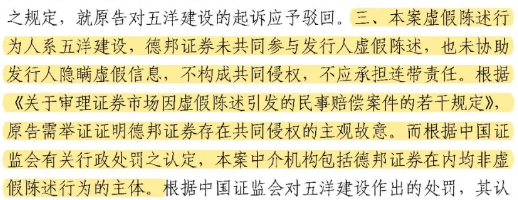

法院一審判原告(即投資者)勝訴,五洋建設需要承擔賠償責任。此外五洋建設實控人陳志樟、德邦證券、大信會計師事務所承擔連帶賠償責任;大公國際就上述債務在10%范圍內承擔連帶賠償責任,錦天城律所在5%范圍承擔連帶責任。

(截圖來源:判決書)

如果終審保持不變,那么這一案件將有可能成為首例券商承擔債券承銷連帶賠償責任的案例。

判決書顯示,德邦證券審慎核查不足,專業把關不嚴,未勤勉盡職,對“15五洋債”、“15五洋02”債券得以發行、交易存在重大過錯。

但德邦證券方面稱,自身不存在過錯。并從多個方面做了說明,如“德邦證券已經按照相關規范履行了盡調義務,但承銷商的盡調工作無法發現其相關財務數據存在虛假記載”、“德邦證券沒有參與以及沒有協助五洋建設的虛假陳述行為”、“未共同參與發行人虛假陳述”、“投資者在市場揭露五洋債存在償付風險后依然買入涉案債券,存在投機行為”等。

當然,法院并未采納此解釋,認為德邦證券應當與五洋建設承擔連帶賠償責任。

對此,德邦證券表示,“我方不應該承擔連帶責任,并將于規定時間內提起上訴,依法維護自身合法權利。”

上海漢聯律師事務所宋一欣律師為上述原告之一、債券持有者葉春芳的特別授權代理人。

宋一欣律師表示,預計五洋債案一審判決后,敗訴或部分敗訴的一方或多方都將一定會上訴至二審法院,而依照民事訴訟的進程,該案將可能在2021年年中取得生效判決。

宋一欣律師認為,可訴的五洋債虛假陳述賠償案適格原告應為:購買2015年公司債券(第一期/第二期)并于2017年8月11日時仍持該債劵,無論行使回售選擇權與否的因五洋建設實質姓違約而權益受損的債券持有人。建議尚未起訴的債民盡快起訴,無爭議訴訟時效僅剩6個月。

也就是說,7.4億元這個索賠金額未來或將繼續擴大(兩只涉案債券規模合計約13.6億元)。

目前,五洋建設已經進入破產重整階段,對于需承擔連帶責任的德邦證券、大信會計所等中介機構而言,賠償壓力較大。不過,宋一欣律師認為,此次賠償對德邦證券影響不會特別大,如果先行賠付,德邦可以事后再向五洋建設追溯。

2

中介不“中”,賠了夫人又折兵

除了需要為上述巨額訴訟承擔連帶賠償責任,德邦證券因為“五洋債”案已經吃了太多“苦頭”,如被監管層處罰,多位相關責任人“下課”……

2015年,“五洋建設”發行了規模為8億元的“15五洋債”和規模為5.6億元的“15五洋02”,期限分別為三年、五年,德邦證券為主承銷商。

“15五洋債”和“15五洋02”的募集說明書均顯示,五洋建設發行的13.6億債券擬用于償還公司金融機構借款,優化公司債務結構并補充營運資金。但實際上并未將資金如約使用,如其中逾7億元劃入公司實控人陳志樟控制的五洋控股有限公司的銀行賬戶。

2016年1月7日,因募集資金實際使用與募集說明書不一致的情況,五洋建設被浙江監管局出具責令改正的決定書。2016年4月27日,五洋建設再次因募集資金使用情況,被上交所通報批評。

五洋債風波仍未平。2016年12月起,五洋建設因涉及項目工程類糾紛,多次被納入全國法院失信被執行人名單。因失信被執行名單未及時披露問題,“15五洋債”、“15五洋02”被停牌,信用等級也由AA級被下調為AA-級。

2017年8月,“15五洋債”“15五洋02”雙雙違約,兩只債券發行規模合計高達13.6億元。

此事迅速引起監管部門的注意。2018年7月6日,證監會開出首張債券欺詐發行罰單。

罰單顯示,五洋建設不具備公開發行債券的條件,但五洋建設通過粉飾公司報表,將公司包裝成優良資產,制作虛假申報材料騙取證監會對公司進行債券發行審核許可。在此基礎上,五洋建設成功發行了“15五洋債”和“15五洋02”兩期債券。五洋建設還用相同的手法,分別在上交所和深交所非公開發行了1.3億和2.5億債券。此外,五洋建設還存在未按規定及時披露相關信息的違法行為。

證監會對五洋建設采取責令改正,給予警告,并處以罰款4140萬元的措施;相關負責人員給予警告并合計罰款254萬元;五洋建設實控人陳志樟被采取終身市場禁入措施。

2019年11月11日,證監會再次就該案下發行政處罰決定書。德邦證券因未充分核查五洋建設應收賬款問題、對于投資性房地產未充分履行核查程序、未將沈陽五洲投資性房地產出售問題寫入核查意見等問題,被證監會責令改正,給予警告,并合計罰沒1912.44萬元(其中違法所得1857萬元,罰款55萬元)。

同時,德邦證券5位項目相關負責人也受到處罰:

對周丞瑋(時任德邦證券債券融資部董事副總經理、五洋債項目負責人)、曹榕(時任德邦證券固定收益聯席總經理兼債券融資部總經理,五洋債項目承做部門負責人)給予警告,并分別處以25萬元罰款,撤銷證券從業資格; 對林燕(時任德邦證券分管債券業務副總裁、德邦證券債券承銷業務負責人)、吳皓煒(時任德邦證券債券融資部項目經理,五洋建設債券項目組成員)、羅健(時任德邦證券債券融資部項目經理,五洋建設債券項目組成員)給予警告,并分別處以15萬元罰款。

在中國證券業協會官網查詢發現,上述5人均已從德邦證券離職,其中被撤銷從業資格的周丞瑋、曹榕二人離職后雖加盟了其它券商,但在上述“罰單”公布后,又陸續離職,至今協會未有新的履職備案。

曹榕從德邦證券離職后,還狀告德邦證券索要2.77億元賠償(包括違法解除勞動合同賠償金25.68萬,2015年度至2018年度各種獎金費用等2.73億等等)。詳情可戳《離職員工向老東家索賠2.77億元,還和“五洋債”案有關?》查看。

林燕則是對監管下發的處罰決定不滿,向證監會申請行政復議。不過,證監會審查后仍決定維持原處罰決定。

此外,自2017年五洋債違約風波以來,德邦證券債券承銷業務下降明顯。2017年債券承銷額位列第4的德邦證券,2018年承銷總金額下降近7成,排在第19位。2018年度債券主承銷家數排名,德邦證券排第30名,而2019年度債券主承銷家數排名,德邦證券排第50名。

3

資本市場“看門人”要敬業,更要專業

2020年3月,新修訂的《證券法》在證券領域明確了代表人訴訟的法律地位,規定投資者提起虛假陳述等證券民事賠償訴訟時,訴訟標的是同一種類,且當事人一方人數眾多的,可以依法推選代表人進行訴訟。

五洋債欺詐發行案作為證券糾紛領域全國首例適用代表人訴訟制度審理的案件,給各個中介機構敲響了警鐘。

中小投資者保護法治研究中心主任、北京云嘉律師事務所高級合伙人夏孫明在接受《中國證券報》記者采訪時表示,該案的判決結果對于欺詐發行、虛假陳述的參與者起到了良好的警示與震懾作用,在以法治方式凈化金融證券環境、優化中小投資者權益保護方面也帶來諸多積極意義。此次判決結果列明的賠償金額之高、作為原告的中小投資者數量之多、連帶賠償義務主體之廣無可比擬,同時創造了多個“第一”。

近年來,尤其是新《證券法》實施以來,監管層多次公開表示要壓實中介機構責任。而類似上市公司“犯錯”,中介機構“連坐”的案例也不再罕見。

被網友調侃為“最窮上市公司”的華澤鈷鎳因在2013年前后的一場重大資產重組案中存在虛假陳述被立案調查。除了華澤鈷鎳受到處罰,參與重組的兩家保薦機構——國信證券、瑞華會計師事務所同樣成為監管對象。

2018年6月,國信證券因保薦業務及并購重組財務顧問業務涉嫌違反相關法律法規,被證監會處以“沒一罰三”共計2800萬元的處分。瑞華會計師事務所于2018年12月29日收到證監會的處罰書,并被證監會罰沒520萬元。

蒙受損失的華澤鈷鎳投資者通過法律途徑向華澤鈷鎳索要賠償,國信證券和瑞華分別被判在40%、60%范圍內承擔連帶賠償責任。

山東雅百特于2015—2016年9月,通過虛構海外工程項目、虛構國際貿易和國內貿易等手段,累計虛增營業收入約5.8億元,虛增利潤近2.6億元。金元證券在擔任山東雅百特借殼中聯電氣的財務顧問時,在持續督導期間未勤勉盡責。證監會對金元證券進行沒一罰三的處分共計4000萬元。

證監會相關公告顯示,新證券法明確了保薦人、承銷的證券公司及其直接責任人員未履行職責時,對受害投資者所應承擔的過錯推定、連帶賠償責任;將證券服務機構未履行勤勉盡責義務的違法處罰幅度,由原來最高可處以業務收入5倍的罰款提高到10倍,情節嚴重的,還可并處暫停或禁止從事證券服務業務。

猜你喜歡

原浙商證券固收負責人高遠跳槽,轉任德邦證券信用首席

4月12日消息,原浙商證券固定收益負責人高遠昨日晚間宣布,其將正式履新德邦證券研究所,擔任信用首席分析師,主要覆蓋信用債和可轉債研究方向。上市公司造假索賠重大變化:兩中介被判100%承擔股民損失

判決書是針對華澤鈷鎳虛假陳述案作出的二審判決,四川省高級人民法院判定國信證券、瑞華會計師事務這兩家中介機構應當對案件給投資者造成的損失承擔100%的連帶責任。金融圈“鬼故事”:已故會計師簽805份審計報告,涉嫌欺詐?

中介機構作為“看門人”,如果不勤勉盡責履職不當,甚至有各種財報舞弊行為,不僅會侵犯廣大投資者的合法權益,自己也會付出相應的代價。“五洋債案”判罰后5大被告齊上訴,中介責任逃得掉嗎?

轟動債市的“五洋債案”又有新進展!一審判決結果出爐不到一個月,五名被告齊上訴,中介的連帶責任仍有“砍價”空間?

市界

市界

《財經天下》周刊

《財經天下》周刊

AI財經社

AI財經社

券業觀察

券業觀察