智能制造之中控技術VS鼎捷軟件:已爆發的流程制造超新星,與低估的離散制造掃地僧

作為當下熱門的工業互聯網領域的兩大重要供應商,中控技術和鼎捷軟件在業界均有著較高的辨識度,二者同為智能制造解決方案領域的領先服務商,只是在具體細分賽道上略有區別:前者主要發力流程制造場景,是工控領域的公認龍頭;后者重點聚焦離散制造場景,不僅工業軟件功底深厚,更是離散制造MES(制造執行系統)領域的國產第一名。

不過,盡管二者身上的光環均不少,但從二級市場實際表現來看,相比之下,憑借科創板東風順勢起舞的中控技術已然成為一只率先爆發的智能制造超新星,而鼎捷軟件則更像是一名埋頭于藏經閣的掃地僧,其深厚的內功尚未被公開市場所充分認知,存在較大的長期價值挖掘空間。

本文將重點對比中控技術與鼎捷軟件在賽道定位、產品模式和財務模型等方面的差異,同時結合工業互聯網大賽道的未來趨勢,分析二者未來的在各自細分賽道上的機會與潛力。

賽道定位與產品差異:

一個是流程制造工控龍頭,一個是離散制造MES國產第一

無論從客戶、業務、財務成熟度還是持續成長性哪個方面來看,中控和鼎捷絕對都算得上是智能制造、工業互聯網領域的兩大優質標的:二者都能面向制造業企業客戶提供自動化、數字化、智能化整體解決方案,尤其是在生產制造環節,他們的智能制造解決方案都介入頗深,以賦能傳統制造業的提質增效和轉型升級。

中控與鼎捷最大的不同在于各自的細分賽道存在較大差異:

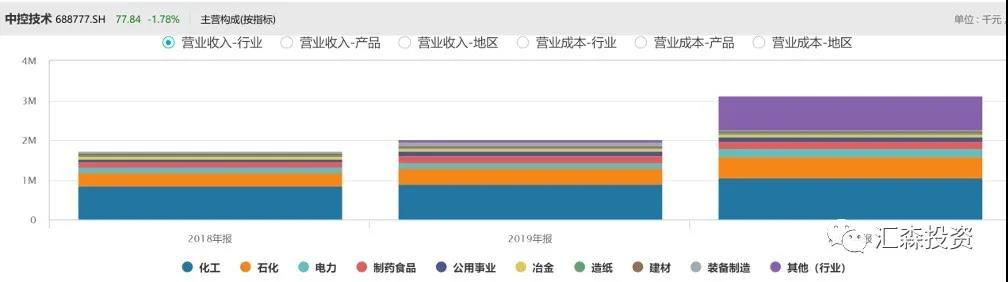

中控的智能制造解決方案主要面向流程行業,且強于生產控制環節,尤其是其DCS(集散控制系統)在國內更是“高處不勝寒”,是流程行業工控領域的國產龍頭。中控面向化工、石化兩大流程重工業客戶的智能制造解決方案收入占到了公司總營收的50%。MIR行業報告數據顯示,2020年,中控的在國內的DCS市場份額達到了28.5%,其中,在化工和石化兩大行業的份額更是分別高達44%和34%;

相對智能制造血統更加純正的中控而言,鼎捷則是一家由傳統工業軟件進化而來的智能制造方案商,鼎捷堪稱“工業ERP軟件之王”,其強勢的工業軟件基本覆蓋從供應鏈到生產制造、運營管理、市場銷售等制造業全鏈路,貢獻了公司8成以上的收入;工業軟件之外,快速擴張的鼎捷智能制造收入營收占比已經快速上升至16%左右,且該公司的智能制造解決方案主要面向離散制造行業,其在汽車零部件、裝備制造、電子制造領域優勢突出,鼎捷旗下的鼎華智能更是智能制造核心環節MES(生產執行系統)細分賽道的國產龍頭。

正是由于以上不同,中控和鼎捷在產品模式和交付模式上也存在明顯不同:鼎捷的解決方案重軟件而輕硬件,其整體成本結構中,軟件與服務的占比超過了58%,硬件占比不足42%,表明其解決方案偏輕交付模式;中控的解決方案則明顯重硬件而輕軟件,其整體成本結構中的硬件占比超78%,軟件與服務不足22%,表明其解決方案屬于典型的重交付模式,這跟中控客戶集中在流程重工業領域有關——這種“輕重有別”也直接導致了雙方在綜合毛利潤率方面的較大差異:輕交付的鼎捷整體毛利潤率達到了64%左右,遠高于重交付模式的中控的38%,因為中控的硬件占比高而鼎捷的軟件、服務占比高。

不過,盡管中控與鼎捷目前在細分賽道和產品模式上存在較大差異,但就他們各自未來的擴張、滲透方向和工業互聯網行業服務模式進化的大趨勢綜合來看,我們預計二者今后的交集將會越來越大,直接對標價值也會越來越強:中控依托在流程制造工控領域的優勢,發力工業軟件、app,向生產執行、管理運營等環節及生產控制更深環節持續逐步滲透,并在MES、APC(先進過程控制)等細分領域份額逐步提升,其在APC領域甚至已經做到了第一名;與此同時,處在由傳統工業軟件商向新型智能制造方案商戰略轉型加速階段的鼎捷則依托其在工業軟件方面的產品與客戶優勢,不遺余力地深耕生產執行、控制等各個制造業核心環節——無論是中控還是鼎捷,他們都在向對方的傳統優勢領域滲透以補足各自的智能制造服務生態短板,在未來的工業互聯網大賽道上,二者“短兵相接”的概率可能會逐步上升。

財務表現及二級市場:

爆發型選手中控更受市場追捧,鼎捷真實增長力被低估

在業務規模和財務表現方面,無論是收入、利潤規模還是增長速度,中控相比鼎捷都有較為明顯的優勢:今年前三季度,中控的營收和歸屬股東凈利潤分別為29.22億元3.33億元,其最近三年其營收和凈利年均復合增速分別為22.58%和37.71%;同期內,鼎捷的營收和歸屬股東凈利潤分別為11.72億元和6697萬元,其最近三年營收和凈利的年均復合增速分別為7.15%和25.71%。

或許正是在既往盈利能力和成長性方面擁有對比優勢,中控相比鼎捷在二市場上更受投資者追捧,其市值規模和溢價倍數均高于鼎捷:中控最新的市值達到了385億元左右,其動態PE大約69倍,PB大約9.1倍;鼎捷的最新市值則只有62億元左右,動態PE只有44倍,PB更是只有3.9倍。

不過,如果將二者的估值溢價差距歸因于雙方在表層數據層面所呈現出來的成長性差異的話,那么投資者可能對于鼎捷的存在一定程度的誤判,其真實成長性及價值被低估了:鼎捷之所以最近三年的業務整體增速較慢,主要是受其收入占比較高的傳統工業ERP軟件業務拖累,因為工業軟件賽道更為成熟,增長爆發力遠不及新興的智能制造;實際上,工業軟件業務之外,鼎捷的智能制造業務增速其實比中控更快:2020年和今年上半年,鼎捷的智能制造業務分別同比增長30%和33.3%,呈現加速增長之勢,其智能制造業務的營收占比由2019年的11.8%快速提升至今年上半年的15.5%。

不出意外的話,在國內制造業轉型升級持續加速的大背景下,鼎捷的智能制造業務營收占比未來仍將會持續快速提升,并逐步成為公司的核心收入支柱,而其強勢的工業軟件也將越來越云化、服務化、產品化,成為其未來智能制造乃至工業互聯網整體解決方案的重要組成部分——這一點,從如下一組收入結構性數據對比也不難看出端倪:鼎捷的ERP軟件收入占比從2013年的約65%下降至48%,同期其技術服務收入由占比則由約37%上升至最新約52%,其戰略轉型效果顯著,作為智能制造整體解決方案商的基礎要素已經具備——基于此,我們認為,鼎捷當前的估值水平更多的體現的是其工業軟件業務的價值,并未真正體現出其智能制造解決方案業務的成長價值。

此外,值得一提的是,中控雖然在整體業績爆發力、成長性上明顯高于鼎捷,但其解決方案的重交付模式也帶來了一系列的問題:跟輕交付模式的鼎捷相比,中控的資產結構并不占優,運營效率更是遠低于鼎捷。

重交付模式下,由于硬、軟件的安裝、部署、調試過程較長,中控的解決方案平均實施交付周期遠長于鼎捷,因此其收入確認周期和客戶結款周期也雙雙過長,這直接導致中控的存貨(方案實施過程中、完工交付前持續投入所形成的項目資產不具收入確認條件,只能記為存貨)及應收款(含合同資產、長期應收款及應收款融資,下同)長期居高難下:截至今年9月30日,中控的存貨余額高達28.57億元,各類應收款余額高達22.44億元——以上兩項資產合計超過51億元,占中控同期總資產的54.57%,是其“核心資產”;輕交付模式之下,鼎捷同期的各類應收款及存貨余額合計只有3.17億元,只占其總資產的12.65%,只能算是其“邊緣資產”。

如果從資產周轉效率、營業周期來看,中控將賬上的存貨轉化為收入(存貨周轉周期379天)、并實際收回現金(應收款周轉周期114天)所需的營業周期長達493天,而鼎捷完成這個營業周期則只需要短短55天(其中,存貨周轉周期24天,應收款周轉周期31天);與此同時,中控的應付款周轉周期只有202天,而鼎捷為66天——也就是說,中控在上述營業周期內,有長達291天(493天-202天)的時間是處于替客戶凈墊資的狀態,而鼎捷反而有11天(66天-55天)的供應商凈占款紅利周期,二者在輕、重交付模式對比下的運營效率對比差距明顯。

我們認為,拋開壞賬風險不說,過長的客戶凈墊款周期會給中控未來的持續高速增長帶來一定的掣肘,因為這種模式之下的增長對公司的資本、融資能力提出了很高的要求,一旦資本、融資能力受限,無力持續、大額、長期替客戶墊資,其業務增長也大概率會受限。因此,總體而言,表面財務數據更光鮮、增長爆發力更強的中控相比鼎捷的對比優點和缺點其實一樣明顯,只不過一個顯而易見,一個更加隱秘而已。

增長邏輯與未來潛力:

中控率先爆發仍有后勁,但鼎捷長期潛力更有挖掘價值

既然中控和鼎捷在賽道定位、財務表現等多個方面對比互有優劣,那么長期來看,二者在成長潛力方面又到底存在怎樣的差異呢?

我們認為,從新基建、智能制造、工業互聯網賽道行業前景來看,作為同一大賽道上的公認兩大優質標的,中控、鼎捷未來都有很大的機會,二者持續增長大邏輯均十分清晰:

一是工業互聯網行業大賽道天花板足夠高:作為全球制造業超級大國,我國制造業大而不強,整體層次、效率偏低,未來智能化轉型升級、提質增效的需求極為迫切,市場想象空間足夠大。據《智能制造發展規劃》,到2022年,預計智能制造產業銷售收入將接近4萬億元;中國互聯網絡信息中心(CNNIC)以及賽迪顧問預測,2025年我國工業互聯網市場規模將達到9.42萬億元,其中工業軟件市場規模將達到4743億元左右;

二是智能制造行業滲透率仍然偏低,存在大幅提升空間:國內的智能制造解決方案在制造業中的整體滲透率明顯較低,尤其是生產制造的執行、控制環節滲透率提升空間很大。工信部數據預計,我國制造業重點領域企業關鍵生產、制造工序的數控化率只有50%,數字化車間/智能工廠普及率更是只有20%——而這正是中控和鼎捷同時最具優勢的兩大領域,這給他們各自核心優勢的MES、DSC業務提供了看得見的增長空間;

三是工業自動化、數字化、智能化領域的國產替代紅利持續可期:制造業是我國支柱產業,工業軟件、智能制造、工業互聯網是制造業皇冠上的明珠,但國內的高端工業軟件市場長期被西門子、達索、PTC、通用、ABB這樣的國際巨頭主導,很多關鍵行業、關鍵環節的解決方案國產化率很低,容易被“卡脖子”,這一領域的國產替代、自主可控邏輯清晰,只要潛力打造技術和產品,未來像中控、鼎捷這樣的國產方案、技術服務商有望從國際巨頭那里拿到更多的市場份額。目前,中控和鼎捷都在研發投入上不惜血本,苦練內功,中控的2020年的研發費用率達到了11.42%,而鼎捷同期的研發費用率更是達到了12.65%。

不過,就流程行業智能制造和離散行業智能制造兩條細分賽道對比來看,未來離散行業的遠期市場空間要大于流程行業。流程制造偏上游原材料端,離散制造偏下游終端產品,一般而言,制造業產業鏈越偏向下游,其所承載的市場價值空間也越大,因此流程工業的整體產業規模小于離散工業制造,由此產生的智能制造市場想象空間理論上也應該要小于后者。

同時,由于離散制造行業對于智能化解決方案提出了更高的靈活性要求,其生產制造環節痛點解決的技術、方案實現難度普遍要高于流程行業,智能制造解決方案在流程行業的落地進度、速度和滲透率要遠高于離散行業,因此流程智能制造的發展階段整體要領先于離散智能制造。目前,流程行業的智能制造已經開始進入到了中期成熟、產品、方案與服務模式快速復制擴張的爆發階段,而離散行業的智能制造仍然處于較早期技術、模式探索、驗證階段,目前雖尚未開始進入大規模爆發期,但正因如此其未來才有更大的遠期成長想象空間——這也是為何中控的業績端表現出較鼎捷更強成長爆發力和更大的整體業務體量的一個重要原因。

綜合來看,我們認為,中控和鼎捷都是智能制造和工業互聯網領域的優質標的,無論是業績端還是二級市場表現來看,流程行業的中控都處于已經爆發的階段,而離散行業的鼎捷目前尚未進入真正的爆發期,二者未來仍然都有不錯的成長潛力和機會。不過,相對于已爆發的中控而言,目前尚未爆發、未來遠期想象空間更可觀的鼎捷具有更大的可持續成長空間,是耐力型選手,未來可能擁有更高的價值挖掘機會。

而且,工業軟件功底深厚、擅長做輕應用的鼎捷相比中控的另一個不可忽視的優勢在于,其軟件產品、服務鏈條更長,流程更集中,已逐步構筑起較強的用戶、服務生態優勢,這將為其未來向工業互聯網進化奠定堅實的基礎和先發優勢。

猜你喜歡

智能制造之中控技術VS鼎捷軟件:已爆發的流程制造超新星,與低估的離散制造掃地僧

中控技術與鼎捷軟件在賽道定位、產品模式和財務模型等方面的差異,同時結合工業互聯網大賽道的未來趨勢。

博望財經

博望財經

《財經天下》周刊

《財經天下》周刊

獵云網

獵云網