廈門銀行成“增長力黑馬”:2020年資產質量持續提升,零售轉型成效顯著

4月27日,廈門銀行發布年報,報告期內實現營收55.56億元,同比增長23.2%;實現歸母凈利潤18.23億元,同比增長6.53%;實現基本每股收益0.75 元,同比增長4.17%。營收利潤雙增長,且營收增速超多數上市銀行。

結構規模穩定向好,資產質量不斷提升

從2015年至今,廈門銀行的營收一直處于增長狀態。2015年,廈門銀行實現營收32.14億元,到2020年,營收增長至55.56億元。2020年廈門銀行營收增速為23.2%,創下近5年新高。此外,其歸母凈利潤也同步增長,從2015年的8.9億元增長至2020年的18.23億元。

從收入結構看,廈門銀行營收相對依賴利息收入。2020年利息凈收入46.12億元,同比增長36.32%,占營業收入的83%。非利息凈收入9.44億元,同比下降16.21%,僅占比17%。

在資產規模方面,廈門銀行取得較快增長。截至2020年末,廈門銀行資產總額2851.5億元,較上年末增長15.51%;負債總額2654.77億元,較上年末增長14.78%。

此外,2020年末,廈門銀行吸收存款1554.51億元,同比增加13.66%;發放貸款及墊款1360.46億元,同比增加29.57%。

結構規模穩定向好背后,是資產質量的不斷提升。2017年至2019年,廈門銀行不良貸款率分別為1.45%、1.33%、1.18%。不良貸款率是衡量一家銀行資產質量的重要指標。2020年,面對錯綜復雜的經濟金融形勢,廈門銀行依然實現不良貸款率下降。

截至2020年末,廈門銀行不良貸款余額13.81億元,不良貸款率0.98%,較上年末下降0.2個百分點;撥備覆蓋率368.03%,較上年末上升93.45個百分點。

在行業的不良貸款率整體上升的情況下,廈門銀行實現了不良貸款率的下降,足見其風險防控能力。在這一方面,廈門銀行除了優化風險管理組織架構、完善風險管理政策流程和制度外,還不斷地建立和更新風險預警及風險報告制度以及樹立全員參與的風險管理文化。

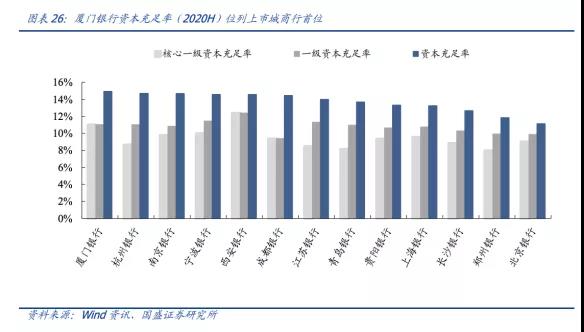

資本充足率考驗著銀行在面對風險時的應對能力。截至2020年末,廈門銀行資本充足率為14.49%,一級資本充足率為11.97%,核心一級資本充足率為11.34%。

國盛證券曾在研報中表示,廈門銀行的資本充足率位列上市城商行的首位,資產質量較優。

2021年一季度,廈門銀行資產質量延續此前良好態勢。報告期內,不良率0.98%,連續保持低位;撥備覆蓋率350.5%,處于業內前列;歸屬于母公司股東的凈利潤較2020年末增加5.37%,資產利潤穩步增長。

零售轉型凸顯成效

2020年是廈門銀行零售業務戰略轉型實施落地的第一年。針對零售業務,廈門銀行以客戶價值為導向,圍繞客戶分層分類,打造零售客戶運營體系,轉型成果初顯。

截至2020年末,廈門銀行零售客戶總量195萬戶,較年初增長26萬戶。零售客戶群體的增加和客戶價值的提升,帶動了零售業務規模的提升。

圖片來源:廈門銀行官網

2020年末,廈門銀行個人存款余額350.89億元,較2019年末增長79.99億元,增幅29.53%,個人存款占存款總額的比例由2019年末的19.98%上升至2020年末的22.75%,個人貸款余額535.11億元,較2019年末增長131.03億元,增幅32.43%。

圖片來源:廈門銀行官網(廈門銀行部分個人業務)

零售業務離不開科技賦能。廈門銀行通過數字化手段為客戶提供最佳的場景體驗和交互體驗;以數據為核心驅動創新發展,提升企業精細化管理和運營水平,降低運行成本和獲客成本,并且為客戶提供差異化服務;以開放為重要舉措,積極推動業務合作開放和產品互聯網革新,實現金融場景拓展。

目前,手機銀行已成為零售客戶訪問、交易和銷售的“主陣地”。廈門銀行也不例外,在2020年順利完成個人手機銀行的整合與統一運營,不斷調優以智能終端為載體的金融服務模式;以用戶使用體驗感與終端銷售便利性為導向,持續進行功能迭代,推動零售全產品、全業務流程線上化,也為逐步實現從渠道經營向平臺經營的轉型奠定了基礎。

此外,廈門銀行還在企業門戶網站、個人手機銀行、個人網銀、微信公眾號等渠道上線智能客服,多觸點提供7×24小時在線服務,全方位、不間斷地滿足客戶多樣化的需求。

發力“特色”,深耕“兩岸金融”

除了戰略布局的優勢之外,廈門銀行還充分借鑒臺資股東的先進經驗、積極利用區位優勢。

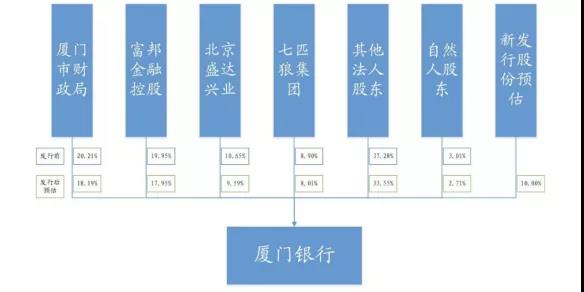

2008年,廈門銀行成功引進臺灣富邦金控的全資子公司——富邦銀行(香港)作為戰略股東,使其成為臺灣金融機構借道第三地參股大陸商業銀行的首例。2018年,富邦金控正式受讓富邦銀行(香港)所持有的全部廈門銀行股份,直接持股廈門銀行,這也為廈門銀行在拓展兩岸金融業務方面提供了更多的便捷。

截至2021年一季度末,廈門銀行前四大股東為廈門市財政局、富邦金融控股股份有限公司、北京盛達興業房地產開發有限公司、福建七匹狼集團有限公司,分別持股18.19%、17.95%、9.59%、8.01%。

圖片來源:國盛證券研報

此外,2015年福建自貿區正式成立,廈門片區被定位為兩岸區域性金融服務中心和兩岸貿易中心,也為廈門銀行提供了發展空間。

作為一家極具特色的城商行,2020年,廈門銀行持續深耕兩岸金融,打造臺商特色服務,在服務臺商及小微企業方面不斷創新。

疫情期間,廈門銀行推出“臺商增信貸”、“臺商科信貸”、“臺商復工貸”等特色產品,為臺商紓困解難,助力臺企開足馬力復工復產。另一方面,該行參與發起兩岸金融產業合作聯盟,推進兩岸金融產業合作,全方面服務中小臺資企業,為廣大臺胞臺企在大陸安居興業提供更高效、更務實、更全面的金融服務。

此外,作為一家區域性法人銀行,廈門銀行自成立以來始終堅持為中小企業提供普惠金融服務,將支持小微企業發展作為踐行社會責任和加快戰略轉型的重要途徑,在解決小微企業“融資難、融資貴”等方面進行有效探索。

從數據看,廈門銀行在助力小微企業成長方面已有成效。截至報告期末,廈門銀行普惠型小微貸款余額為346億元,比年初增加136億元,增長65%,高于全行各項貸款增速;普惠型小微貸款戶數為14840戶,比年初增加2771戶。

對于未來的發展,廈門銀行表示,將緊緊圍繞“聚焦中小,深耕海西,融匯兩岸,打造價值領先的綜合金融服務商”的戰略愿景,以“客戶體驗、數字科技、人與機制”作為三大戰略驅動力,力爭“做大零售、做強對公、做深兩岸、做優資金”,為該行的2021-2023年發展戰略規劃開好局,起好步。

財富獨角獸

財富獨角獸

博望財經

博望財經

野馬財經

野馬財經