漢口銀行資本吃緊、逾期激增、內(nèi)控失序、盈利下滑,圓夢IPO漸行漸遠?

近年來,漢口銀行屢次籌謀IPO,卻一再受阻,至今仍停在輔導(dǎo)期,遲遲未能提交招股書。

2024年以來,該行股東大規(guī)模“清倉”股權(quán),聯(lián)想控股不再是第一大股東,中國電信多次掛牌轉(zhuǎn)讓漢口銀行股份,掛牌價格甚至降至5折,但仍無人接手。股權(quán)流動性低迷,市場信心不足。

成立于1997年12月的漢口銀行,是武漢市第一家具有獨立法人資格的股份制商業(yè)銀行。其前身是武漢市商業(yè)銀行,于2008年6月25日正式更名為漢口銀行。

在其官網(wǎng)介紹中,漢口銀行稱,其于近年來“深化‘五篇大文章’布局,著力在科技金融、綠色金融、小微金融、民生金融、數(shù)字金融等領(lǐng)域不斷培育和塑造經(jīng)營特色,構(gòu)建了公司、零售、投行、資管、票據(jù)、科技金融、小微金融、互聯(lián)網(wǎng)金融等八大業(yè)務(wù)體系。”

那么,這樣一家有布局、有體系的銀行,到底是因哪些挑戰(zhàn),讓其IPO進程遲遲未能得到有效推進?又是哪些原因,導(dǎo)致大股東急于“清倉”,甚至不惜“5折賣股”?

漢口銀行應(yīng)該如何“自救”,以實現(xiàn)其10多年來的IPO夢想?

01

資本吃緊、不良抬頭,資產(chǎn)質(zhì)量堪憂

截至2023年末,漢口銀行核心一級資本充足率僅為7.61%,勉強高于監(jiān)管最低要求7.5%的紅線。

圖片來源:漢口銀行2023年度報告

與之相比,齊魯銀行2023年資本充足率和一級核心資本充足率分別為15.38%、10.54%。

即便是湖北銀行,截至2024年9月末,其資本充足率為12.15%、一級資本充足率為9.82%,盡管較2023年呈現(xiàn)出略有下降的趨勢,但也在兩項指標上亦優(yōu)于漢口銀行。

資本吃緊,或意味著該行在信貸投放、風險資產(chǎn)擴張等方面面臨較大約束,倘若不良貸款進一步暴露,資本充足率或可能快速下滑,有可能進而影響到銀行的穩(wěn)健運營。

為了緩解資本承壓,漢口銀行于2024年成功完成了一輪增資擴股,募資45.86億元,使核心一級資本充足率在短期內(nèi)提升至9.29%,一定程度上增強了銀行的資本實力。

然而,增資擴股雖能短期緩解資本壓力,但長期資本補充,對漢口銀行來說,卻也尚存隱憂。

一是,增資方的未來增資能力存在不確定性。其此次增資擴股的主要認購方是湖北省內(nèi)11家國有企業(yè),包括武漢金控集團、武漢城市建設(shè)集團等。然而,未來能否繼續(xù)支持漢口銀行的資本補充尚待觀察。

二是,增資擴股對資本補充的可持續(xù)性存憂。近年來,地方銀行通過定向增發(fā)補充資本的案例并不少見,但效果往往有限。例如,重慶農(nóng)商行、貴陽銀行等在完成定向增發(fā)后,資本充足率一度回升,但隨著信貸擴張和不良攀升,資本水平仍然面臨考驗。

更重要的是,漢口銀行IPO受阻,是其資本補充渠道受限的一大核心原因。

漢口銀行自2010年引入聯(lián)想控股成為第一大股東后,就啟動了上市計劃。然而,過去10多年,該行仍處于上市輔導(dǎo)期,至今未能正式提交招股書,IPO進程一拖再拖。

IPO受阻之下,發(fā)債“補血”或也難解決核心資本問題。

過去幾年,漢口銀行主要依靠發(fā)債來補充資本。2021年,該行發(fā)行了30億元無固定期限資本債券;2022—2023年,又陸續(xù)發(fā)行了50億元二級資本債券;2024年4月,進一步發(fā)行29億元二級資本債券。

然而,二級資本債和永續(xù)債只能提升資本充足率,卻無法直接補充核心一級資本。

與此形成對比的是,部分城商行正在積極探索可轉(zhuǎn)債、優(yōu)先股等創(chuàng)新資本補充方式。

例如,南京銀行和寧波銀行通過可轉(zhuǎn)債募集資金,有效緩解資本壓力。

對漢口銀行未來發(fā)展或會帶來更大不確定性的是,其不良貸款率攀升、逾期貸款驟增。

截至2023年末,漢口銀行不良貸款率高達2.61%。2024年6月,該行不良貸款率進一步攀升至2.92%,資產(chǎn)質(zhì)量持續(xù)惡化。

相比之下,城商行整體不良貸款率在2023年出現(xiàn)小幅下降,多數(shù)銀行已將不良貸款率控制在2%以內(nèi)。例如,江蘇銀行2023年不良率降至0.91%,寧波銀行僅為0.76%。

圖片來源:漢口銀行2023年度報告

不良貸款率高企的背后,是漢口銀行的逾期貸款“暴增”。截至2023年末,該行逾期貸款規(guī)模達144.41億元。

02

頻被監(jiān)管處罰,合規(guī)管理漏洞凸顯,內(nèi)控機制待優(yōu)化

據(jù)不完全統(tǒng)計,2023年至2024年,該行因違規(guī)放貸、貸款管理混亂等問題,屢遭監(jiān)管處罰。

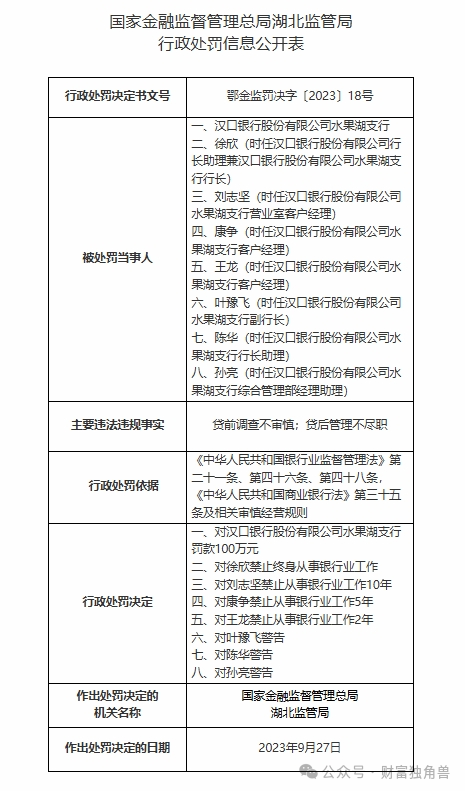

2023年9月,因貸前調(diào)查不審慎、貸后管理不盡職等問題,該行被罰100萬元。

圖片來源:國家金融監(jiān)督管理總局官網(wǎng)

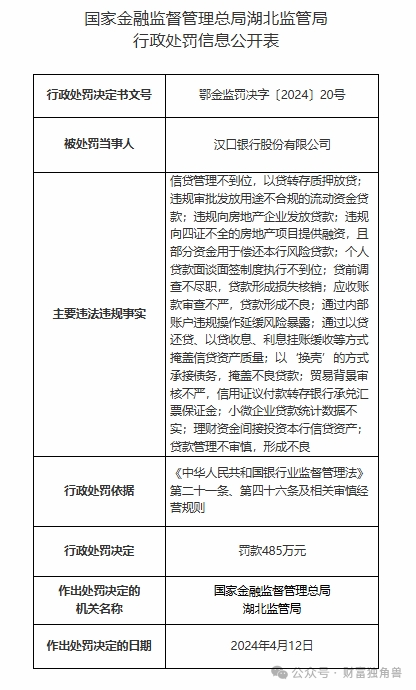

2024年4月,因14項違規(guī)被監(jiān)管重罰485萬元,違規(guī)行為涉及信貸管理不到位、貸款用途不合規(guī)、違規(guī)向房地產(chǎn)企業(yè)放貸、違規(guī)審批授信等。

圖片來源:國家金融監(jiān)督管理總局官網(wǎng)

這次處罰中,“以貸轉(zhuǎn)存”“貸款資金違規(guī)投向房地產(chǎn)”“未按規(guī)定執(zhí)行貸款五級分類”等問題,或表明,該行在貸款管理、資產(chǎn)質(zhì)量認定和資金流向監(jiān)管上存在較大的合規(guī)風險。

監(jiān)管處罰之外,前董事長“落馬”也對漢口銀行發(fā)展帶來一定影響。2023年12月,該行原董事長陳新民因“靠金融吃金融”“違規(guī)發(fā)放貸款”等問題被“雙開”。

漢口銀行要實現(xiàn)可持續(xù)發(fā)展,尤其是若要加快推進IPO進程,有必要從以下幾個方面優(yōu)化合規(guī)管理,提高治理水平。

第一,強化董事會治理結(jié)構(gòu),提高獨立性和透明度,減少股東對銀行經(jīng)營的直接干預(yù),引入獨立董事,提升市場化決策能力。同時,加強信息披露,確保銀行重大決策透明可查。

第二,優(yōu)化信貸審批機制,提升風控落地執(zhí)行力,強化貸款“三查”制度,加強貸前盡調(diào)、貸后管理,確保貸款用途合規(guī)。此外,還應(yīng)提高風控團隊專業(yè)能力,引入外部審計機構(gòu)進行信貸管理評估。

第三,嚴格管理關(guān)聯(lián)交易,防范利益輸送風險。尤其需要設(shè)置關(guān)聯(lián)交易“紅線”,對大股東的授信占比進行嚴格控制,避免過度依賴股東資金。同時,建立獨立的關(guān)聯(lián)交易審查委員會,增強關(guān)聯(lián)交易透明度。

第四,加大合規(guī)投入,優(yōu)化內(nèi)控體系。可以考慮設(shè)立獨立的風控和合規(guī)管理部門,提高對信貸業(yè)務(wù)的實時監(jiān)督能力。還應(yīng)加強對高管人員的審查,確保銀行治理層廉潔合規(guī),杜絕權(quán)力尋租。

通過強化治理結(jié)構(gòu)、優(yōu)化信貸管理、嚴格關(guān)聯(lián)交易監(jiān)管、完善內(nèi)控體系,漢口銀行才能真正提升合規(guī)管理水平,為未來的穩(wěn)健發(fā)展和IPO之路打下堅實基礎(chǔ)。

03

盈利模式單一,股東“加速撤離”,IPO長跑如何開花結(jié)果?

漢口銀行近年來的經(jīng)營模式,主要依賴信貸規(guī)模擴張驅(qū)動增長。但盈利模式較為單一。2023年,漢口銀行凈息差僅為1.3%。

而同期,江蘇銀行凈息差為1.98%、寧波銀行的凈息差為1.88%。即便是湖北銀行,其在2023年的凈息差也達到1.76%。

經(jīng)營壓力連同10多年IPO未果,股東“清倉”“5折賣股”背后或是市場對該行發(fā)展前景的擔憂。

2024年2月,中國電信將其持有的漢口銀行股份掛牌價格調(diào)至每股2.65元,較首次掛牌時的5.29元幾乎腰斬,即便如此,市場仍未有明顯的收購意愿。

聯(lián)想控股自2009年投資漢口銀行以來,一直是第一大股東,但2024年增資擴股后,武漢金控取代其位置,聯(lián)想控股持股比例降至11.10%。

此外,中國移動、湖北通信、中國長江動力集團、中技國際工程等股東,也掛牌出售股權(quán),甚至出現(xiàn)連續(xù)多次流拍的情況,或也說明市場對漢口銀行的股權(quán)流動性缺乏足夠信心。

未來,如何突破增長瓶頸,構(gòu)建多元化盈利模式,提高資本市場認可度,成為漢口銀行亟須解決的問題。

而漢口銀行早在2010年即啟動IPO輔導(dǎo),但10多年過去,仍未進入招股書提交階段。

2023年,海通證券發(fā)布第60期IPO輔導(dǎo)報告,指出漢口銀行“資本充足率面臨一定壓力”。2024年,漢口銀行增資擴股45.86億元,提升資本充足率,但長期資本補充能力仍顯不足,IPO進程仍處于幾近停滯的狀態(tài)。

相較于湖北銀行,漢口銀行IPO的遲滯,或是市場對其上市信心的不斷削弱。盡管湖北銀行IPO進程也進展不利,但2023年3月轉(zhuǎn)入注冊制通道,IPO申請狀態(tài)變?yōu)椤耙咽芾怼薄?

而隨著2021年銀行IPO恢復(fù),重慶銀行、齊魯銀行、瑞豐農(nóng)商行和上海農(nóng)商行4家銀行先后上市。2022年1月,蘭州銀行上市。

盡管此后銀行IPO陷入停滯期,但2010年就啟動IPO輔導(dǎo)的漢口銀行,若整體發(fā)展狀態(tài)健康,成為湖北省第一家上市銀行也不是沒有可能。

那么,漢口銀行能否突破困境,提振市場信心,緩解經(jīng)營壓力,或有必要從以下幾個方面“下功夫”。

其一,優(yōu)化盈利模式,減少對信貸規(guī)模的依賴,提升非息收入。

譬如,可以嘗試加快發(fā)展財富管理、數(shù)字金融、綠色金融等創(chuàng)新業(yè)務(wù),推動收入結(jié)構(gòu)多元化。同時,發(fā)展支付結(jié)算、投行業(yè)務(wù)、供應(yīng)鏈金融等高附加值業(yè)務(wù),提升中間業(yè)務(wù)收入占比。此外,還可以引入金融科技,提高運營效率,增強數(shù)字化金融服務(wù)能力,降低運營成本,提高盈利能力。

其二,提升銀行品牌競爭力,拓展零售與小微市場,提高市場認可度。

例如,嘗試加大對優(yōu)質(zhì)中小企業(yè)、高端零售客群的滲透,提供差異化金融產(chǎn)品,提高客戶黏性。通過發(fā)展私人銀行、家族信托、財富管理等高端金融服務(wù),提升品牌形象和盈利能力。

基于科技賦能,優(yōu)化用戶體驗,提升銀行的市場競爭力。

其三,強化資本管理,提高股東回報。

一方面,有必要降低高風險資產(chǎn)比重,優(yōu)化信貸結(jié)構(gòu),提高資本使用效率;另一方面,需要加快不良資產(chǎn)處置,減少不良貸款對資本的侵蝕,提高資本充足率。此外,通過分紅政策優(yōu)化,吸引更多長期投資者,提高股東回報率。

其四,加快IPO輔導(dǎo)進程,優(yōu)化股權(quán)結(jié)構(gòu)

這里的關(guān)鍵,是清理歷史遺留問題,確保監(jiān)管合規(guī),以提升IPO審批成功率。同時,優(yōu)化股東結(jié)構(gòu),增強市場化治理能力,減少大股東干預(yù),提高經(jīng)營獨立性。完善內(nèi)部控制體系,加強董事會治理,提升公司治理透明度。

另外,也有必要優(yōu)化信息披露機制,增強投資者信心,提升股權(quán)流動性。同時,加強投資者關(guān)系管理,通過路演、分析師會議等方式,增加市場認可度,為IPO創(chuàng)造良好市場環(huán)境。

而漢口銀行能否突破困局、增強盈利能力、成功實現(xiàn)IPO,我們不妨拭目以待。

猜你喜歡

三位“首席”上任,華夏銀行能否托住經(jīng)營底盤?

華夏銀行新的高管團隊,是否能穩(wěn)住“底盤”,還需要用更多業(yè)績和指標增長來說話。中原銀行“換帥”:業(yè)績表現(xiàn)、合規(guī)管理、資產(chǎn)質(zhì)量考驗新管理層

此次行長更迭也直接反映出新一屆管理層所面臨的多重任務(wù)。“國壽系”少帥林朝暉掌舵廣發(fā)銀行,直面合規(guī)、增收、轉(zhuǎn)型三大挑戰(zhàn)

換帥之后的廣發(fā)銀行,其戰(zhàn)略方向是否會調(diào)整,以及如何尋找新的健康可持續(xù)發(fā)展路徑將成為新帥面臨的挑戰(zhàn)之一。

財富獨角獸

財富獨角獸