正大股份150億融資泡湯,“泰國首富”A股養(yǎng)豬夢碎

“泰國首富”謝氏家族來A股養(yǎng)豬的計劃涼涼了!

10月8日,上交所官網(wǎng)顯示,因正大股份及保薦人提交撤回申請文件,決定終止對正大投資股份有限公司(下稱“正大股份”)首次公開發(fā)行股票并在滬市主板上市的審核。

正大股份這次IPO的融資金額為150億元,共涉及18個項目,其中17個是生豬養(yǎng)殖及相關的項目,這次主動撤單也意味著150億的募資計劃暫時泡湯。

來源:上海證券交易所官網(wǎng)截圖

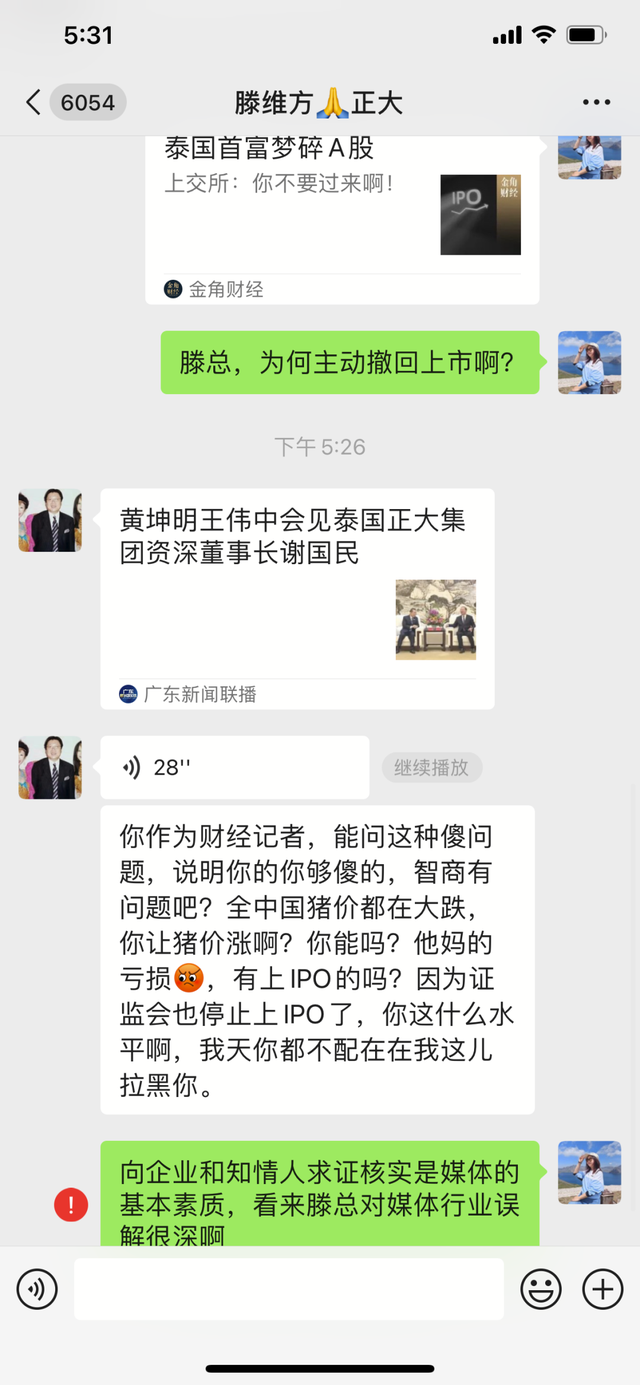

對于此次終止的原因,10月11日,正大集團金融資產管理有限公司、首席投資官滕維方在微信上回應野馬財經(jīng)稱,全中國豬價都在大跌,你讓豬價漲嗎?企業(yè)虧損有上IPO的嗎? 證監(jiān)會也停止上IPO了。

圖源:微信平臺截圖

早在兩年前,2021年5月份,在豬周期下行尚在持續(xù)的時候,正大股份逆勢向A股遞交了《招股書》。后來,正大股份兩度更新《招股書》,最新一次是在2023年3月2日。只是沒想到,投資者們等了大半年,竟等來了一個主動撤單的結果。

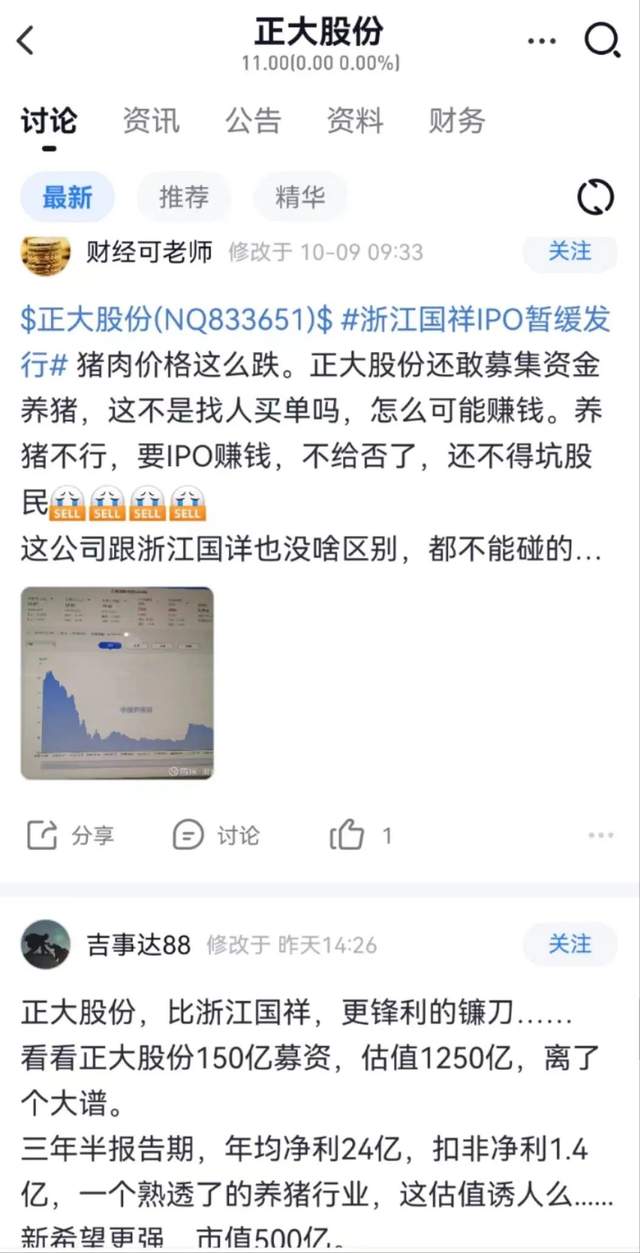

不少網(wǎng)友在投資平臺雪球上表示,“豬肉價格這么跌,正大股份還敢募集資金養(yǎng)豬,這不是找人買單嗎?”甚至有網(wǎng)民表示,“正大股份是比浙江國祥更鋒利的鐮刀。”

圖源:雪球截圖

“養(yǎng)豬巨頭”為何主動撤單?

實際上,主動撤單的正大股份在中國一直發(fā)展的不錯。作為改革開放后第一個進入中國大陸的外商企業(yè),正大股份經(jīng)過近30年的發(fā)展,已經(jīng)從一家飼料生產企業(yè)發(fā)展成為集飼料研發(fā)生產與銷售、生豬養(yǎng)殖及屠宰業(yè)務為一體的多元化、現(xiàn)代化農牧龍頭企業(yè)。

截至2022年6月末,正大股份在全國29個省、市、自治區(qū)擁有現(xiàn)代化飼料公司87家,其中包括預混合飼料公司6家。公司在全國范圍內擁有近200個種豬場、超過2000個規(guī)模化商品豬育肥場,曾祖代核心群接近10000頭,祖代擴繁群超過19萬頭,形成了深度覆蓋全國各地的生產經(jīng)營網(wǎng)絡。

龐大的資本帝國下,正大股份在2019年-2021年的營業(yè)收入蹭蹭上漲,分別約為318.8億元、456.92億元、464.58億元;歸屬于母公司的凈利潤約為20.11億元、75.71億元、50.49億元,均為正數(shù)。只是好景不長,2022年上半年,正大股份突然陷入虧損,凈利潤降為-23.95億元,同比下降348.62%。

圖源:《招股書》

對此,正大股份解釋道,2022年上半年,豬價低位運行,同時受疫情及俄烏復雜局勢等事件影響,玉米豆粕等原材料繼續(xù)維持高位運行,導致公司凈利潤下降。

圖源:易維視

此外,2022年上半年,正大股份的營收同比下滑8.9%至218.1億元,但與營收下滑趨勢相反的是上漲的應收賬款,從2021年、2022年上半年分別為的35.55億元和39.23億元,半年內上漲了3.6億元,增幅超過10%。

正大股份的主營業(yè)務毛利率也均呈下滑態(tài)勢。2022年上半年,飼料業(yè)務的毛利率僅有11.04%,生豬養(yǎng)殖及屠宰業(yè)務毛利率下滑到了-14.91%,而去年該業(yè)務的毛利率還是10.71%。

圖源:《招股書》

IPG中國首席經(jīng)濟學家柏文喜認為,正大股份終止IPO的原因應該是受到市場不確定性和風險因素的影響,例如市況不佳、行業(yè)風險增加、公司估值不符合市場預期、投資者需求不足等。

實際上在生豬養(yǎng)殖市場上,不止正大股份一家豬企的業(yè)績不景氣。2023年上半年,行業(yè)內的三家龍頭也是增收不增利。其中新希望(000876.SZ)、牧原股份(002714.SZ)、溫氏股份(300498.SZ)的營業(yè)收入分別為694.53億元、518.69億元、412億元;但歸母凈利潤卻分別為-29.83億元、-27.79億元、-46.89億元。

以牧原股份為例,遙想2021年2月,牧原股份以總市值5000億元的姿態(tài)登上“豬茅”寶座。但截至2023年10月11日,牧原股份的市值已跌破2000億元,為1948.4億元,股價35.65元/股。

圖源:易維視

對于正大股份終止上市的影響,柏文喜認為,IPO告吹意味著無法融資150億,這對正大股份可能帶來一系列負面影響。公司現(xiàn)金流受到限制,必然會影響公司的原有擴張計劃和項目進展;市場對公司的信任度可能受到影響,投資者可能會因此對公司的發(fā)展前景產生疑慮;公司也可能需要重新評估其資本結構和融資策略。

柏文喜表示,正大股份仍有可能保留上市計劃,但可能需要重新考慮時機和策略。理論上公司可以探索其他市場進行上市,如香港、美國等。但就目前港股行情以及內地養(yǎng)殖業(yè)狀況而言,顯然是不具備條件的,而美股市場的估值則未必會讓發(fā)行人滿意。總而言之,還需要根據(jù)市場情況和公司發(fā)展需要做出決策。

“正大模式”之下,關聯(lián)交易仍是“頑疾”

眾所周知,生豬養(yǎng)殖和生豬屠宰行業(yè)具有明顯的周期性特征。商品肉豬波動周期一般為3-5年,行業(yè)內習慣性稱之為“豬周期”。2006年以來,全國生豬養(yǎng)殖業(yè)經(jīng)歷了三輪完整的“豬周期”,目前,生豬銷售價格正處于第四輪“豬周期”中。

圖片來源:正大股份《招股書》

《招股書》顯示,2021年上半年,正大股份營收239.46億元,凈利潤11.3億元。同一時期,對比同行業(yè)的三家龍頭企業(yè):牧原股份營收415.38億元,凈利潤111.63億元;溫氏股份營收306.29億元,凈利潤虧損24.98億元;新希望營收615.19億元,凈利潤虧損29.55億元。

可以發(fā)現(xiàn),雖同處豬周期低谷,但企業(yè)的盈虧情況各不相同。在行業(yè)整體下滑的大環(huán)境下,牧原股份卻賺了近百億。與三家龍頭相比,雖然正大股份的營收是最少的,但歸母凈利實現(xiàn)盈利,僅次于牧原股份。

在證監(jiān)會的監(jiān)管反饋意見中,對正大股份的商品豬養(yǎng)殖模式提出了詳細的問詢。

對比發(fā)現(xiàn),牧原、溫氏、正大分別代表了三種不同的養(yǎng)殖模式。牧原股份是“自繁自養(yǎng)”模式;以溫氏股份為代表的,包括新希望與正邦科技等絕大部分豬企,都是“公司+農戶”代養(yǎng)模式;正大股份則是兼收兩者之長的全產業(yè)鏈模式。

其中,柏文喜認為,溫氏的“公司+農戶”模式是比較初級的相對的輕資產模式,有較強的外部產業(yè)帶動效應,因此更容易被地方政府接受并受到歡迎和鼓勵,也更容易將風險向外部轉嫁,但是抵抗市場波動的能力較差;

牧原的自繁自養(yǎng)重資產模式,是產業(yè)鏈垂直整合的初級模式,在成本控制、食品安全以及生產穩(wěn)定性方面比較好,抵抗行業(yè)周期的能力也得以提高,但是產業(yè)帶動效果不如溫氏模式;

而正大的全產業(yè)鏈模式兼收兩者之長,在有效控制成本的同時,也解決了食品安全和生產穩(wěn)定性問題,因而具有最強的抵抗豬周期的能力,同時還有較好的外部產業(yè)帶動作用,是生豬養(yǎng)殖行業(yè)的最高發(fā)展階段,也是行業(yè)未來的發(fā)展方向。

圖源:易維視

柏文喜指出,“由于肉豬的存欄時間相對較長,因此導致了生豬養(yǎng)殖業(yè)的豬周期振幅要比肉雞養(yǎng)殖行業(yè)周期的波動大得多,這也是很多小規(guī)模和單一化的生豬養(yǎng)殖企業(yè)無法承受豬周期波動影響的主要原因。為提升企業(yè)適應豬周期的能力,除了廣泛運用期貨套保來操作大豆、魚粉、玉米等大宗商品,以及近來出現(xiàn)的生豬期貨以對沖行業(yè)周期風險之外,就是拉長產業(yè)鏈來進行產業(yè)鏈內部的成本、風險分擔與交叉補貼來提升抗風險能力,國內比較典型的案例就是以自繁自養(yǎng)大大降低成本和抗風險能力的牧原模式。如果能夠將產業(yè)鏈拉得更長,也就是進行飼料、養(yǎng)殖、屠宰和加工銷售等進行垂直整合,就能夠更加擴大和提升產業(yè)鏈內的交叉補貼、風險分擔和成本轉移能力,自然也就提升了適應和對沖豬周期的能力。”

不過,這種模式并非沒有弊端。“關聯(lián)交易”就是正大模式不可避免的,且尚未解決的“頑疾”。

作為控股股東的正大集團既是正大股份多年的第一大客戶也是公司多年的前五大供應商,2018年至2020年,公司向正大集團控制的公司銷售的飼料、生豬等產品占比最高近17%。同時存在關聯(lián)租賃等關聯(lián)交易。

據(jù)《招股書》,2020年正大股份經(jīng)常性關聯(lián)交易約148億元。其中采購商品和接受勞務的關聯(lián)交易69.6億元,占當年營收成本20.67%;銷售商品的關聯(lián)交易76.95億元,占當期營業(yè)收入的16.84%;租賃房屋和設備及關鍵管理人員薪酬等共1.12億元。

2021上半年,正大股份經(jīng)常性關聯(lián)交易約43億元。其中向關聯(lián)方采購的金額為11.26億元,占當年營收成本5.56%;向關聯(lián)方的銷售金額31.43億,占當期營業(yè)收入13.13%;租賃房屋和設備0.62億元;關鍵管理人員薪酬0.17億元。

截至2021年6月30日的半年內,正大股份與關聯(lián)方的應收賬款28億元,壞賬準備1.4億元,主要系公司向控股股東銷售形成。對于應收賬款周轉率低于同行業(yè)可比上市公司平均值,正大股份解釋,是業(yè)務結構和客戶結構有所差異,公司目前飼料行業(yè)依然占比較高。

一位行業(yè)人士分析:“正大之所以在A股多年沒有上市,主要就是由于關聯(lián)交易的問題,公司至少在20年前就開始研究如何分拆中國農牧業(yè)業(yè)務在A股獨立上市,但這一問題一直未能解決。”

如今,在監(jiān)管反饋意見中,證監(jiān)會依然對正大股份的關聯(lián)交易問題做了詳細的問詢。

中國食品產業(yè)分析師朱丹蓬認為,“全產業(yè)鏈和關聯(lián)交易其實并沒有矛盾,只不過要看整個產業(yè)鏈完整度的運營模式是否合理、科學、精準,這很關鍵。”

柏文喜則認為,“全產業(yè)鏈模式必然涉及產業(yè)鏈內部交易中各環(huán)節(jié)交易主體的內部定價問題,自然也就造成了監(jiān)管部門對成本和利潤不夠客觀透明的質疑,而和同一實際控制人所屬集團成員企業(yè)的交易也存在關聯(lián)交易的嫌疑,這是全產業(yè)鏈型的大集團無法回避的矛盾。全產業(yè)鏈與關聯(lián)交易這二者之間的矛盾平衡,需要企業(yè)與監(jiān)管部門、資本市場的共同智慧。”

從“潮商”到“泰國首富”;正大集團不只是養(yǎng)殖業(yè)

作為一家引領中國,乃至引領世界養(yǎng)殖業(yè)發(fā)展的企業(yè),“正大模式”能否繼續(xù)成為行業(yè)的明燈,需要時間驗證。但正大集團的第二代掌門人謝國民,早已成了很多企業(yè)家心中的標桿。

據(jù)《福布斯》發(fā)布的“2021年泰國50大富豪榜”,謝氏兄弟以302億美元(約合1921億人民幣)的總資產又一次蟬聯(lián)榜首。

連續(xù)多年位居泰國首富,謝國民兄弟卻是地道的“潮商”。這還要從謝國民的父親謝易初說起。

1896年,正大集團的創(chuàng)始人謝易初誕生在廣東汕頭的一個農民家庭。16歲時,父親去世,謝易初便擔當起了家庭的重任。1922年8月2日,一場罕見的臺風突襲了潮汕地區(qū),面對被摧毀的家園,26歲的謝易初帶著8塊銀元背井離鄉(xiāng),來到泰國,做起菜籽生意。1923年,謝易初在泰國曼谷創(chuàng)立“正大莊”菜籽行,這就是正大集團的前身。

1950年,新中國成立一年后,謝易初把公司交給大哥打理,自己帶著妻兒回到故土,11歲的謝國民開始了在汕頭的讀書生涯。期間,謝國民又輾轉中國香港求學,直到1967年,父親放棄了中國的生意,又帶著一家人回到了泰國。

謝國民還有三個哥哥,分別叫正民、大民、中民。兄弟四人連起來就是“正大中國”。

來源:騰訊視頻截圖

1968年,謝易初經(jīng)過反復考慮,決定將集團的大權移交給29歲的小兒子謝國民。在一次訪談節(jié)目中,謝國民感慨:“可能是天意安排,我名字是國民,做的事情也是為國為民。”

如今,83歲的謝國民已經(jīng)退居幕后,其長子謝吉人接任集團第三代掌門人之位。四代接班人、大哥謝正民的孫女謝其潤和孫子謝承潤,也已逐漸成為謝正民一脈的核心人物。

正大集團是中國內地本土化的叫法,在東南亞和歐美市場,正大集團又叫“卜蜂集團”,為人熟知的卜蜂蓮花即為旗下產業(yè)。在泰國,從農牧、零售到電信,人們的生活已離不開卜蜂集團。在中國內地,正大集團的觸角也伸到了農牧、水產、金融、石化、房地產、醫(yī)藥、零售、摩托車、電訊等眾多領域,不但正大股份旗下有上百家企業(yè),正大集團在醫(yī)藥領域也頗有建樹。謝國民的侄子謝炳早早看到中國制藥行業(yè)的潛力,1992年之后,陸續(xù)收購了三九藥業(yè)、杭州正大青春寶藥業(yè)、山東正大福瑞達制藥。1997年,正大集團與東風制藥廠合資,成立正大天晴,如今已為國內藥企標桿式的存在。

正大集團在印尼、中國臺北、中國香港、東京、倫敦、紐約都有多家上市公司,正大股份也并非正大集團首次在A股的上市計劃。90年代初期,正大集團曾聯(lián)合正大上海與上海松江縣合資在上交所主板推出過一家A股上市公司——大江股份,現(xiàn)*ST綠庭(600695.SH )。2001年9月至2004年6月,正大上海在二級市場上減持其所持有的股票,如今正大集團已完全退出。

此外,正大集團還曾于2013年入主平安集團第一大股東之位,以及在2015年成為中信集團第二大股東,并持續(xù)至今。

然而,2021年正大集團計劃將其越南和中國子公司私有化,并從港交所退市。在正大股份A股《招股書》更新的同時,其公開發(fā)行的50億元公司債券獲上交所受理,正大股份表示,這筆募資將用于償還到期債務及補充流動資金。此后的2021年12月末,正大集團又投資150億元推進5大項目落地襄陽,并提出以“襄陽正大農業(yè)開發(fā)有限公司”為主體在國內IPO上市的目標。一系列動作,可以看到正大集團資本市場布局開始向內地傾斜,對資金需求量也相應提高。

只是,事與愿違。如今養(yǎng)豬行業(yè)再度陷入階段性虧損,正大股份主動撤回上市,150億元的募資計劃隨之泡湯。在第三代掌門人謝吉人的手里,正太股份沖擊IPO的鐘聲,下一次又該何時敲響呢?

博望財經(jīng)

博望財經(jīng)

融中財經(jīng)

融中財經(jīng)

礪石商業(yè)評論

礪石商業(yè)評論

野馬財經(jīng)

野馬財經(jīng)