海信家電的“中年危機”:傳統業務失速,新賽道能否扛起大旗?

2025年7月30日,海信家電發布半年報。

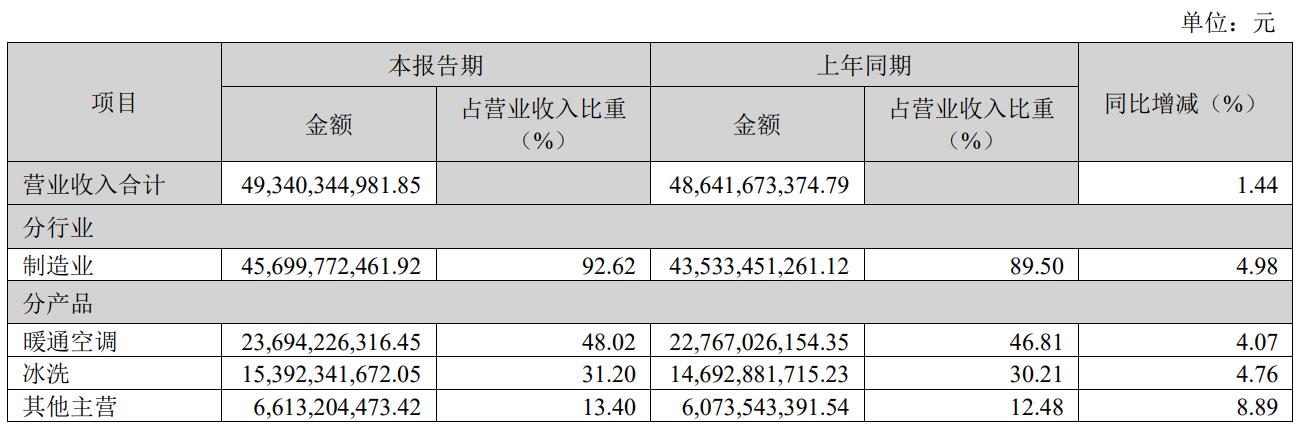

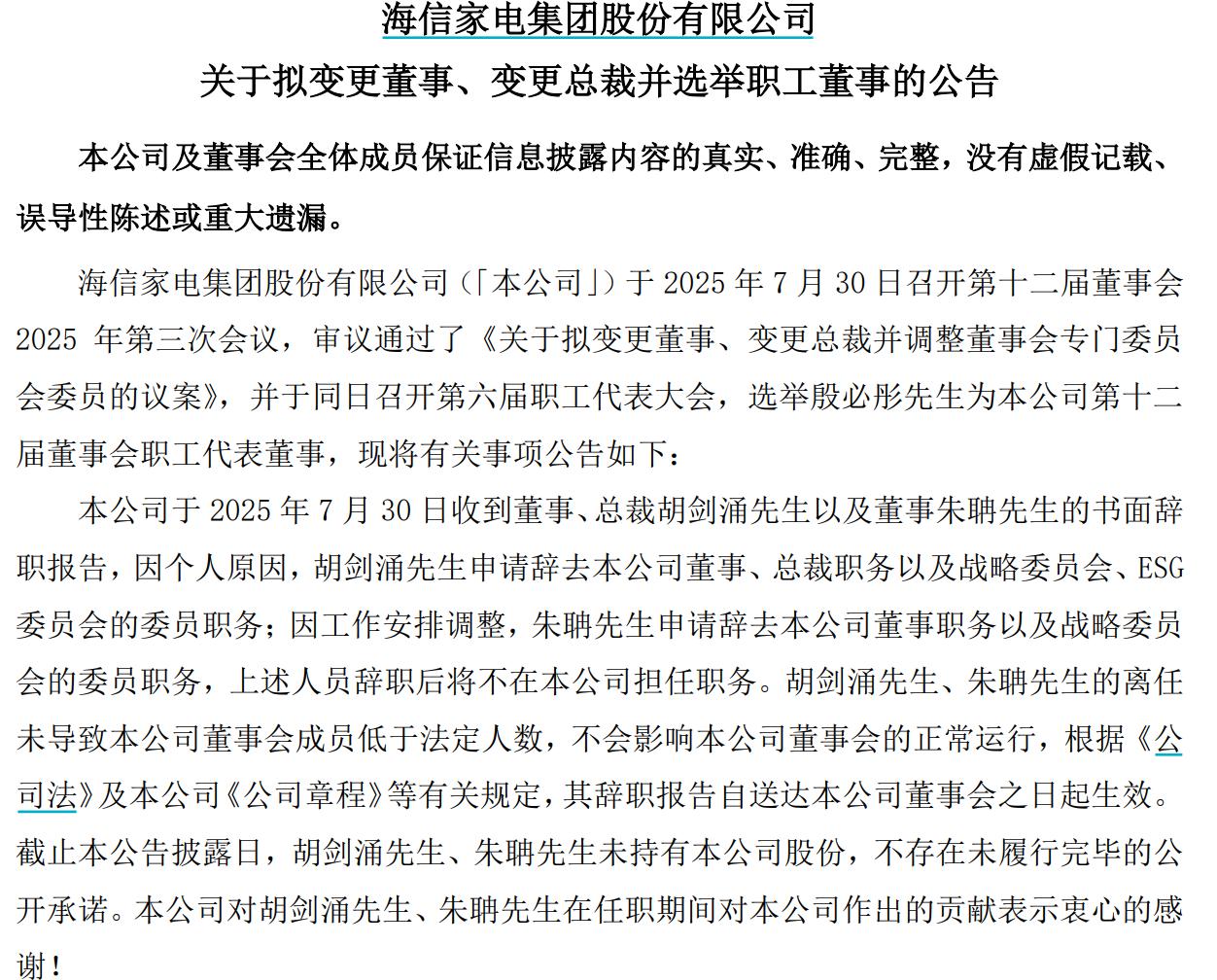

這是一份營、利雙增的財報。上半年海信家電實現營收493.4億元,同比微增1.44%;歸母凈利潤20.77億元,同比增長3.01%。盡管實現雙增長,但相較一季度5.76%的營收增速和14.89%的歸母凈利潤增幅,增長動能明顯放緩。值得一提的是,這也是“80后”高玉玲自2024年11月擔任海信家電董事長以來,交出的第一份半年業績報告。

資本市場反應迅速,財報發布次日,海信家電A股、港股股價同步下跌。其中,A股收于25.69元/股,跌幅為5.55%,總市值約為356億元;港股股價收于22.64港元/股,跌幅為6.42%,總市值約為361億港元。截至發稿前,A股股價25.44元/股,市值352.31億。

來源:百度股市通

01

增長放緩背后的結構性挑戰,新舊動能轉換的斷層帶

據官網顯示,海信家電前身最早可追溯為1984年創立的廣東珠江冰箱廠,在國內率先啟動股份制改革,1996年和1999年股票分別在香港(代碼:00921)和深圳(代碼:000921)兩地發行上市,2021年通過并購成為日本三電控股股東,進軍汽車新領域,成為汽車空調壓縮機和綜合熱管理系統一級供應商,現已成為全球超大規模以家電生產制造為主的企業,主營業務涵蓋了冰箱、家用空調、中央空調、洗衣機、廚房電器、環境電器、商用冷鏈、模具等領域產品的研發、制造、營銷和售后。

盡管海信家電的整體實力不容小覷,但2025年H1營收凈利增速放緩本質是傳統增長引擎失速與新動能未成氣候的結構性斷層。當暖通空調受制于地產寒冬,而冰洗高端化、海外擴張又難抵系統性風險時,企業被迫在周期下行與技術升級的夾縫中艱難轉身。

首先來看暖通空調,地產拖累下的“失速引擎”。作為貢獻近一半營收的核心業務,暖通空調上半年收入236.94億元,增速僅4.07%,毛利率還下滑1.56個百分點至27.12%。盡管多聯機中央空調以超20%市占率穩居行業第一,新風空調更以43.9%的銷售額占比領跑賽道,但地產低迷導致需求萎縮成為硬傷,暴露了該業務對宏觀周期的脆弱性。

其次是冰洗業務,高增長與低占比的失衡。海信家電冰洗板塊成為亮點,收入153.92億元,同比增長4.76%,毛利率提升2.12個百分點至18.74%。容聲冰箱零售額增長9.7%,中高端產品市占率達12.7%;海信洗衣機國內收入猛增37.58%,增速領先行業,中高端占有率翻倍增長。然而該業務僅占營收三成,難以對沖空調板塊疲軟。

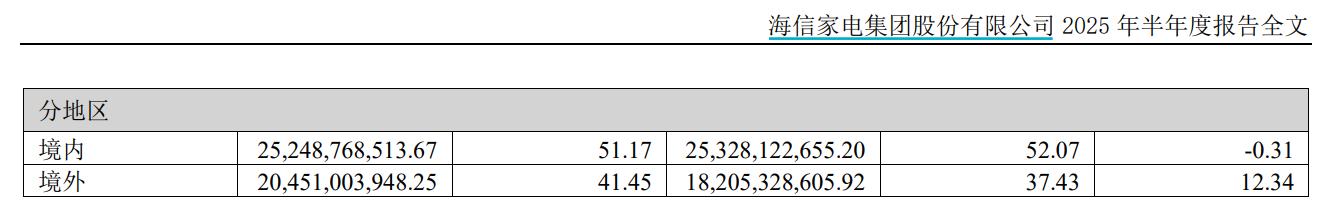

最后是海外市場,高增長難掩區域風險。海外業務以12%以上增速貢獻四成營收,上半年海信歐洲區實現收入同比增長22.7%,其中2025年1-5月歐洲區冰箱銷售額占有率同比提升1.75個點,歐洲空調研發中心順利啟動,歐洲空調業務收入同比增長34.5%;洗衣機收入同比增長38.9%。但新興市場依賴渠道下沉策略,中東非地區毛利率雖高出成熟市場,但地緣政治和匯率波動構成潛在威脅。

上述矛盾的核心在于增長模式與產業周期的錯配。當傳統引擎(空調)受宏觀拖累時,新興業務尚未建立周期對沖能力:冰洗缺乏生態協同、海外擴張犧牲利潤、汽車熱管理(三電公司)增速較低。這種青黃不接,恰是二線品牌在存量市場中被迫“帶著鐐銬跳舞”的縮影——既需死守空調基本盤,又難敵美的/格力的虹吸效應。

02

高端化與全球化轉型,技術溢價與成本壓力的賽跑

海信家電正通過技術突圍(空氣生態整合、洗護革命)與渠道革新(專賣店+抖音)撕掉“性價比”標簽,但技術溢價尚未覆蓋成本壓力,導致2025年上半年毛利率困守21.48%。這場轉型本質是與時間的賽跑——能否在傳統業務利潤耗盡前,讓新引擎產生造血能力?

技術突圍:生態協同的曙光與變現時滯。空氣生態整合,成立空氣事業部,合并海信/日立/科龍研發資源,由前美的副總裁殷必彤掌舵,試圖打通家用與商用空調技術壁壘,但整合紅利尚未釋放,暴露組織重構期的內耗;洗護技術革命,開源66項三筒專利的“棉花糖Ultra”洗衣機(洗凈比1.33),彰顯技術自信,但上市30天成績不及預期,用戶對4999元高價接受度待驗證;AI場景化困局,星海大模型落地空氣/洗護管家,但滲透率低,反映智能家電從“技術炫技”到“用戶付費”的鴻溝。

渠道變革:增量不增利的悖論。海信家電新增專賣店推動渠道收入增長,抖音收入激增,但隱形成本應勢劇增:抖音單客獲客成本上漲,專賣店擴張使銷售費用率上行。這種“流量依賴癥”暴露傳統家電渠道轉型的通病——線下重資產投入與線上流量內卷的雙重擠壓。

全球化的兩難:規模與利潤的取舍。歐洲基地投產在即,但海外戰略面臨生死抉擇:若堅持低價搶份額,將拖累整體盈利;若轉向高端化,則需直面海爾/西門子的品牌壁壘。

海信家電的困境在于技術投入轉化為盈利需要的時間要遠大于資本市場容忍度。當成本上漲吞噬毛利率、AI研發費飆升卻難創收時,投資者用腳投票,破局關鍵在于縮短技術變現周期。

03

資本市場的疑慮與未來動能,估值折價與增長曲線的博弈

海信家電,短期焦慮與長期動能并存。

短期焦慮的三重來源:一是存量內卷,國內白電市場已成“零和博弈”,美的/格力價格戰擠壓二線品牌利潤空間,海信空調均價偏低;其二是盈利質量疑云,2025年上半年歸母凈利潤增速不及扣非歸母凈利增速的一半,因理財收益擠占利潤,可持續性存疑;其三是技術變現時滯,AI大模型研發費上漲,但用戶為智能功能付費意愿低,創新陷入“叫好不叫座”困局。

與此同時,長期動能的三條曲線驗證:第一曲線(傳統家電),以舊換新政策刺激冰箱市占率沖至TOP2,但需警惕小米/華為以生態降維打擊;第二曲線(汽車熱管理),三電公司獲新能源車HVAC訂單,但量產延后,且百億營收未盈利,難解近渴;第三曲線(全球化),歐洲基地若如期投產,有望提升海外收入占比,但需破解“低毛利魔咒”。

海信家電的半年報,是中國制造轉型的典型樣本:當技術投入遭遇成本壓力、規模擴張伴隨利潤犧牲時,企業需在戰略耐性與經營效率間找到平衡點。短期看,地產復蘇與原材料價格仍是業績天花板;但長期而言,殷必彤的產業經驗、高玉玲的財務管控、三電公司的技術沉淀,正悄然構建新護城河。

投資者當前面臨的抉擇,本質是相信時間的力量。而這一切的前提,是海信家電能在未來證明:技術溢價可以跑贏成本曲線,全球化不是以利潤換規模的豪賭。具體結果如何還需市場給出答案,我們拭目以待。

獵云網

獵云網

博望財經

博望財經