融資115億后,王東升帶隊沖刺IPO

從京東方“退休”后,王東升仍在攪動半導體市場風云。

近日,據上交所網站披露,西安奕斯偉材料科技股份有限公司(以下簡稱“奕斯偉材料”)科創板IPO獲得正式受理,中信證券為其保薦機構。這是證監會“科八條”發布以來,上交所受理的首家未盈利企業,也是2024年西安最大IPO。

奕斯偉材料背后,正是京東方傳奇的締造者王東升。和30多年前臨危受命接管北京電子管廠重組京東方一樣,2019年,62歲的王東升從京東方卸任,受邀加盟奕斯偉,啟動未竟的集成電路事業。

短短幾年,奕斯偉自主孵化的奕斯偉材料就成為中國最大的12英寸硅片廠商,王東升和奕斯偉得到了市場的充分信任,在資本市場融資一百多億元。

如今,奕斯偉旗下的首個IPO正式進入審核環節,王東升的“芯”事業走到第一個里程碑。

王東升再次“創業”,50余家機構追隨

王東升曾說自己有兩個夢想,一個是要把京東方交出去,第二個夢想,就是做集成電路。

2015年下半年,京東方和國家集成電路產業投資基金、北京亦莊國投等共同出資組建北京芯動能基金,聚焦顯示面板相關的集成電路上下游產業及其相關應用領域投資,解決中國顯示驅動芯片的“痛點”。之后不久,芯動能基金主導組建了奕斯偉。

彼時,京東方已經在全球液晶面板行業占據一席之地。當時很多業內的同仁對王東升說:你“屏”做得差不多了,“芯”也做一做吧。

2019年,王東升卸任京東方董事長一職,后應邀加盟北京奕斯偉科技有限公司,致力于“芯”的事業。2020年2月,奕斯偉集團重組創立,王東升出任董事長。

奕斯偉集團核心業務涵蓋芯片與方案、硅材料、生態鏈投資孵化三大領域。重組后的奕斯偉材料成為奕斯偉集團孵化的硅片生產主體。

在12英寸硅片被國外廠商壟斷的時代,奕斯偉材料將自己定位為“挑戰者”。

而成為挑戰者,需要底氣。

2020 年 4 月,奕斯偉材料通過股東會決議:同意將公司遷址至西安,名稱由“北京奕斯偉材料技術有限公司”變更為“西安奕斯偉材料科技有限公司”。

從這時起,奕斯偉材料進入加速成長階段,在一級市場瘋狂融資。

招股書顯示,奕斯偉材料完成4輪外部融資,累計融資額達到115億元。其中,2021年7月寧波莊宣、中證投資、中網投等27家投資者以35億元進行入股;2022年9月,寧波奕芯、嘉興雋望2家投資者以20億元參與認購;2022年12月,奕斯偉材料又獲得中建材新材料基金、渝富芯材等13家投資者37.05億元的投資;在2023年5月的C輪融資中,二期基金等8名投資者投入23億元。

隨著股東陣容的擴大,奕斯偉材料的估值水漲船高。從2021年的30億,到2023 年 5 月 CII 輪融資時200.05 億的投后估值。

此外,在IPO獲受理的一年內,還有5家機構突擊入股,相應股東看好奕斯偉材料及行業發展前景,于 2024 年 6 月通過受讓原股東毅達鑫業所持全部股份完成入股轉讓方與受讓方協商定價,轉讓價格估值在CII 輪融資投后估值 200.05 億元基礎上溢價約 20%,估值達到240億元。

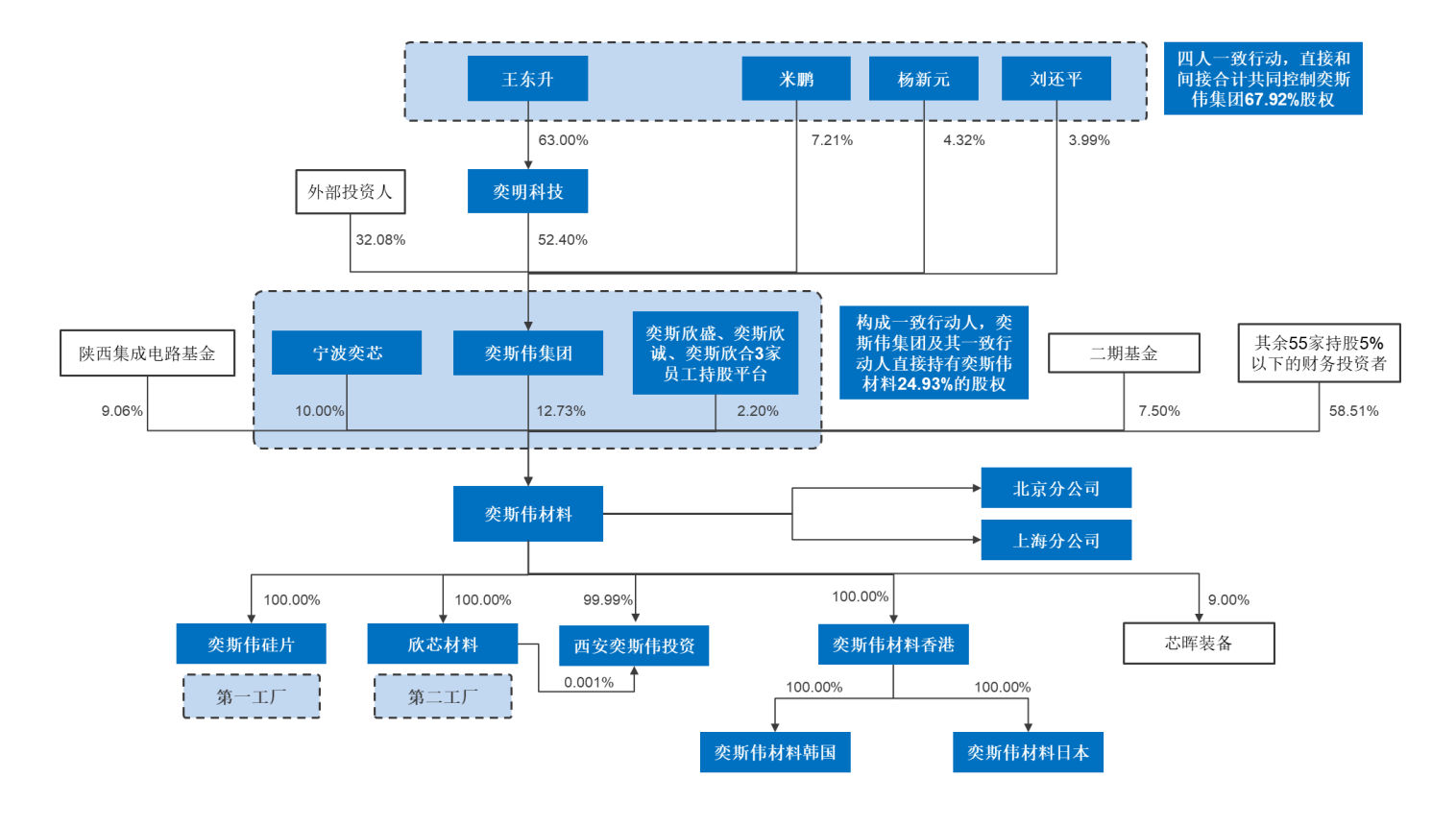

截至當前,在奕斯偉材料的股東序列中,奕斯偉集團為控股股東,直接持有公司 12.73%的股份,又通過一致行動人關系直接控制公司 24.93%的股份。

值得注意的是,奕斯偉集團的控股股東是王東升、米鵬、楊新元、劉還平等四位具有京東方背景的管理層。

陜西集成電路基金持股9.06%,為第一大機構股東,二期基金持股7.5%,此外還有55家持股5%以下的財務投資者,其中包括IDG資本、博華資本、眾行資本、天堂硅谷、東方江峽、宏兆基金、華亮投資、吉富創投、芯動能投資、國家集成電路產業投資基金、睿勢基金、鈦信資本、國合新力、華泰紫金投資、中建材新材料基金、渝富控股、長安匯通、尚頎資本、國投創合、源碼資本、國開科創、廣投資本、國壽股權、泓生資本等知名機構。

在各方的支持下,基于截至 2024 年三季度末產能和 2023 年月均出貨量統計,奕斯偉材料均為中國大陸最大的 12 英寸硅片廠商,相應產能和月均出貨量同期全球占比分別約為 7%和 4%。

不過,在硅片行業,全球前五大半導體硅片廠商 12 英寸硅片產能占比高達 80%,出貨量占比預計高達 85%,產能規模、產品品類、下游產品制程先進性和客戶議價能力等方面的壓力是國內廠商的普遍問題。

再募資49億建設第二工廠

此次 IPO,奕斯偉材料計劃募集資金 49 億元,而這筆資金將全部用于保障西安奕斯偉硅產業基地二期項目(即第二工廠)的建設。

奕斯偉材料專注于 12 英寸硅片的研發、生產和銷售。目前,其50萬片/月產能的第一工廠于2023年達產,本次發行上市募投項目的第二工廠已于2024年正式投產,計劃2026年達產。

招股書顯示,截至2024年9月末,奕斯偉材料合并口徑產能已達到65萬片/月,全球12英寸硅片產能占比約7%。根據SEMI預測,2026年全球12英寸硅片需求將超過1000萬片/月,中國大陸地區需求將超過 300 萬片/月,市場需求空間巨大。

如今,奕斯偉材料已將第一工廠50萬片/月產能提升至60萬片/月以上,屆時第一和第二兩個工廠合計可實現120萬片/月產能,將滿足全球 12 英寸硅片需求的 10%以上,有望進入全球 12 英寸硅片領域的第二梯隊。

而作為新入局者,奕斯偉材料還在面臨虧損運營的處境。

招股書顯示,2021年、2022年、2023年及2024年前三季度,奕斯偉材料分別實現收入2.08億元、10.55億元、14.74億元及14.34億元;扣非凈利潤為-3.48億元、-4.16億元、-6.92億元、-6.06億元。

奕斯偉材料稱其可能還需經歷4-6年的經營虧損期。此外,奕斯偉材料的第二工廠總投資額 125 億元(50 萬片/月產能),2024 年首期 5 萬片/月產能已投產,第二工廠后續達產轉固進一步增加盈利壓力。

研發投入方面,招股書顯示,2021年、2022年、2023年及2024年前三季度,奕斯偉材料研發投入分別為 1.03億元、1.46億元、1.71億元及1.85億元,占各期營業收入的比例分別為 49.41%、13.84%、11.63%及 12.88%。

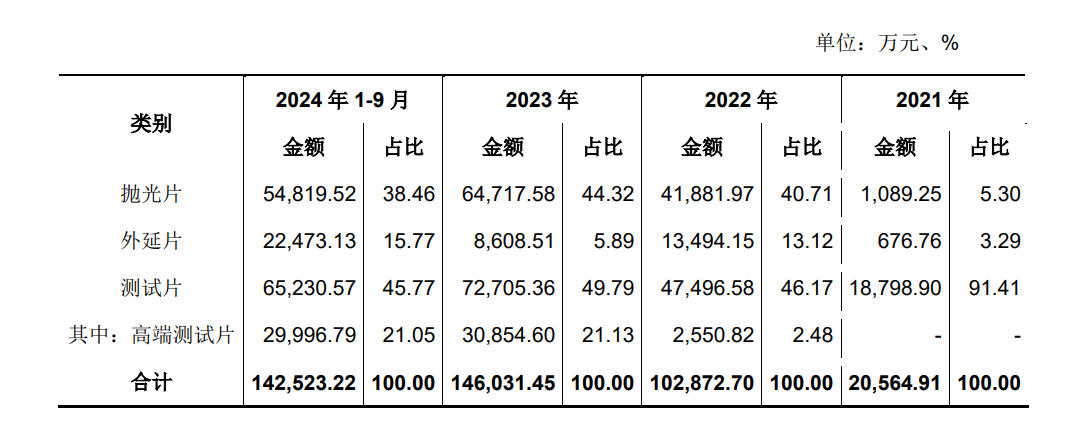

奕斯偉材料的12 英寸硅片根據用途可分為正片和測試片。

正片又可進一步細分為拋光片和外延片。拋光片主要用于 DRAM、NAND Flash 等存儲芯片制造;外延片即在拋光片上利用化學氣相沉積方法鍍膜而成,主要用于 CPU\GPU\手機 SOC\嵌入式 MCU 為代表的邏輯芯片制造。

測試片方面,奕斯偉材料已經為全球晶圓廠的主力供應商之一,量產供應國內幾乎所有晶圓廠商,中國臺灣及境外已實現主流一線晶圓廠客戶的量產供貨。

從收入構成來看,近年來,奕斯偉材料的正片貢獻的收入比例在逐漸提升。

奕斯偉的自主孵化版圖

奕斯偉材料當下的發展路線也是不得已而為之。

據悉,在芯動能成立后,已經先后與兩家海外有意出讓控股權的全球知名顯示驅動芯片設計企業對接、溝通和談判,計劃聯合國內財務投資者收購,收購后實現運營和研發本土化落地。

但前述兩個海外收購項目由于種種原因無法繼續推進。自 2016 年下半年起,奕斯偉管理團隊在海外收購的同時,奕斯偉科在國內同步組建本土化的研發和運營團隊,便于后續消化吸收海外收購項目。2017 年 9 月后,海外收購項目終止,管理團隊決心引進人才、組建團隊、自主孵化。

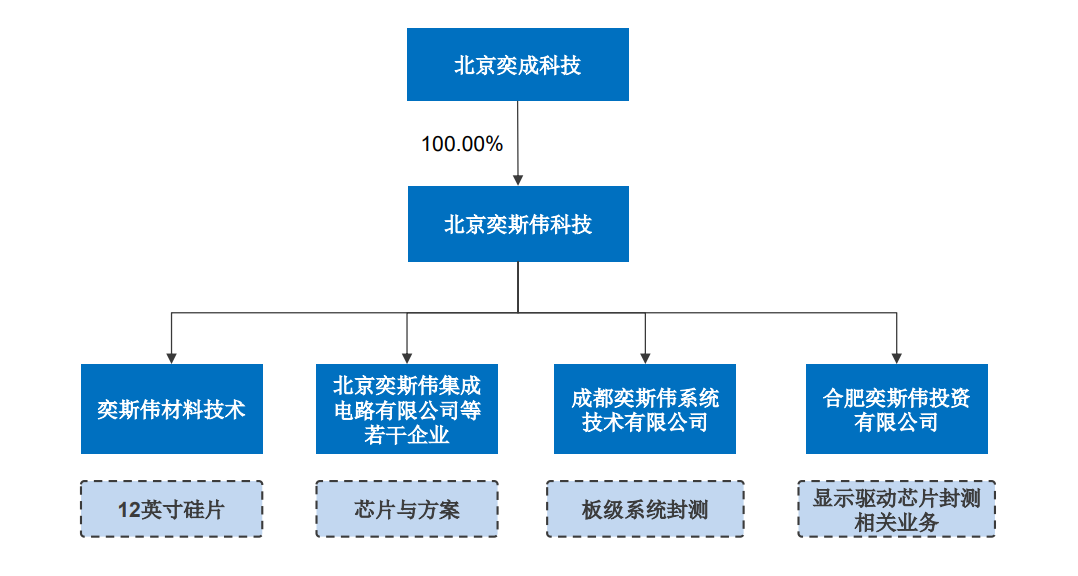

經過孵化探索,至 2019 年 7 月,奕斯偉集團逐漸形成四大板塊業務:一是12 英寸硅片業務;二是芯片與方案業務;三是板級系統封測業務;四是顯示驅動芯片封測相關業務。

如今,奕斯偉的第一塊版圖奕斯偉材料,已經完成既定的初步任務,沖刺資本市場。其他業務板塊也在如火如荼的進行。

據悉,奕斯偉芯片與方案業務由北京奕斯偉計算技術股份有限公司承接。奕斯偉計算是一家以RISC-V為基礎的新一代計算架構芯片與方案提供商,以數據的顯示交互和計算連接為核心業務方向,打造RISC-V+AI的核心技術底座,積累RISC-V領域專用計算(DSC)能力,聚焦智能終端、智能汽車與智能計算三大場景,為客戶提供創新的芯片與方案。

創立至今,奕斯偉計算已完成7輪融資,累計融資數十億,背后投資者陣容豪華,現如今也已經是一家超級獨角獸企業。

板級系統封測項目則是由成都奕斯偉系統技術有限公司承接,主要提供后端封裝、材料及成品測試的整體解決方案,可滿足芯片及系統芯片組的封裝及測試。

顯示驅動芯片封測相關業務,由合肥奕斯偉投資有限公司負責。

奕斯偉主要還是在集成電路產業鏈上下游材料、部件、設備等細分領域及關鍵環節進行生態鏈開發,其孵化流程為:產業研究→項目篩選→項目企劃→前期研發→方案與可研→產業化落地→系統建設→融資與成長→可持續發展,提供全流程的開發服務與賦能。

除了上述已開發和孵化項目,奕斯偉還在專業IC封測領域、裝備與耗材領域進行了投入,包括蘇州頎中專業IC封測工廠、浙江芯暉半導體裝備基地等。

此次奕斯偉材料沖刺科創板IPO,讓市場再次認識到王東升對芯片事業的堅持和企業管理的獨到之處。

這家超級獨角獸在當前行情下,能給資本市場帶來怎樣的震撼?

獵云網

獵云網

博望財經

博望財經

紅鉆財經

紅鉆財經