28家險企遭銀保監(jiān)會通報:存長險短做、噱頭營銷風險

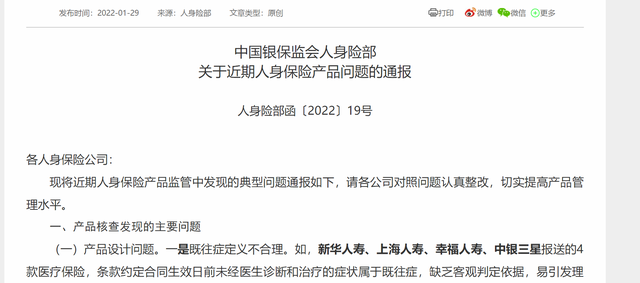

(圖片來源:銀保監(jiān)會官網(wǎng))

1月29日,中國銀保監(jiān)會人身險部下發(fā)了關于近期人身保險產(chǎn)品問題的通報。通報指出了產(chǎn)品核查發(fā)現(xiàn)的主要問題,涉及28家險企。

銀保監(jiān)會表示,個別公司產(chǎn)品管理粗放、風險合規(guī)意識淡漠,部分歷史產(chǎn)品條款中有關于滿期金累積生息賬戶相關表述,所涉及的負債管理和利率厘定等問題存在嚴重風險隱患,易造成“剛性兌付”預期。

具體來看,在產(chǎn)品設計上,一是既往癥定義不合理。如,新華人壽、上海人壽、幸福人壽、中銀三星報送的4款醫(yī)療保險,條款約定合同生效日前未經(jīng)醫(yī)生診斷和治療的癥狀屬于既往癥,缺乏客觀判定依據(jù),易引發(fā)理賠糾紛。二是現(xiàn)金價值計算問題。如,華匯人壽、信泰人壽、東吳人壽、國聯(lián)人壽、弘康人壽、天安人壽、太平人壽報送的8款產(chǎn)品,現(xiàn)金價值計算不合理,存在長險短做風險。愛心人壽報送的2款終身壽險,現(xiàn)金價值計算使用的利率不一致。三是增額終身壽險產(chǎn)品問題。如,海保人壽、和泰人壽、橫琴人壽、華貴人壽、信美相互人壽、小康人壽報送的11款增額終身壽險增額利率超過3.5%,易與產(chǎn)品定價利率混淆,存在噱頭營銷風險。

在產(chǎn)品條款表述方面,一是條款表述不嚴謹。如,人保壽險的某疾病保險,條款中關于極重度惡性腫瘤的相關表述與行業(yè)《重大疾病保險的疾病定義使用規(guī)范(2020年修訂版)》不符。二是條款表述不合理。如,恒安標準報送的某短期醫(yī)療保險,條款中關于續(xù)保的表述不符合監(jiān)管規(guī)定,存在較為嚴重的誤導隱患。英大人壽某疾病保險,條款中關于身故保險金申請材料的規(guī)定不合理,易引發(fā)理賠糾紛。

在產(chǎn)品費率厘定方面,一是費率厘定不合理。如,太保壽險、平安人壽、百年人壽、天安人壽、太平人壽報送的7款醫(yī)療保險,費率厘定年齡區(qū)間跨度過大,存在不公平定價風險。二是費率厘定缺乏定價基礎。如,民生人壽報送的某疾病保險,保險責任過于單一,缺乏定價基礎。

此外,產(chǎn)品報送材料也存在不規(guī)范行為。如,陸家嘴國泰、太平洋健康報送的3款健康保險,加費表作為單獨材料報送,未包含在費率表中。平安健康報送的2款醫(yī)療保險,存在備案材料不齊全、上傳錯誤等問題。平安人壽報送的某兩全保險,精算報告中假設投資收益率填寫錯誤。

銀保監(jiān)會指出,下一步,各公司應當持續(xù)加強產(chǎn)品開發(fā)報備工作的審核把關,總精算師需落實好產(chǎn)品審核把關的第一責任,及時發(fā)現(xiàn)產(chǎn)品設計、定價、精算等方面存在的問題和不足。各公司應當嚴格對照歷次通報內(nèi)容和“負面清單”中的問題進行自查,對于其他公司產(chǎn)品核查中發(fā)現(xiàn)的問題,要引以為戒,及時變更、停售類似產(chǎn)品,已經(jīng)造成不良影響的,要及時報告、認真整改,不能存有僥幸心理。

猜你喜歡

業(yè)績下滑、頻吃罰單的民生銀行,為何由昔日優(yōu)等生淪為股東的提款機?

信貸違規(guī)屢教不改的民生銀行,是時候該反思了。新時代信托涉用印監(jiān)督失控等“十一宗罪”,被罰700萬元

中國銀保監(jiān)會官網(wǎng)披露多張罰單,劍指新時代信托股份有限公司因董事會履職盡責不到位,未開展關聯(lián)交易審查等十一項違法違規(guī)行為,并對其罰款700萬元。天津銀行上海分行涉“十四宗罪”,被罰款710萬!

中國銀保監(jiān)會上海監(jiān)管局官網(wǎng)顯示,天津銀行股份有限公司上海分行(下稱“天津銀行上海分行”)因“十四宗罪”被罰款710萬元。涉向關系人發(fā)放信用貸款等十宗罪,工商銀行一分行被罰1310萬!

中國銀保監(jiān)會上海市監(jiān)局官網(wǎng)顯示,中國工商銀行上海市分行近日因“十宗罪”被罰款1310萬元。就在6月末,該分行還因信息安全和員工行為管理嚴重違反審慎經(jīng)營規(guī)則、未按規(guī)定提供報告,被罰款320萬元。國有銀行中行交行投訴量第一,一季度銀行50%投訴來自信用卡業(yè)務!

中國銀保監(jiān)會官網(wǎng)顯示,中國銀保監(jiān)會消費者權益保護局發(fā)布了2022年第一季度銀行業(yè)消費投訴情況通報。寧波銀行一分行被罰145萬,涉信貸資金被挪用等

銀保監(jiān)會官網(wǎng)披露的一則行政處罰公開信息表顯示,寧波銀行金華分行引多項違法違規(guī)行為,被罰款145萬元。

財富獨角獸

財富獨角獸

《財經(jīng)天下》周刊

《財經(jīng)天下》周刊