聯想正在讓投資者失去“聯想”

最近,聯想又一次站在了風口浪尖。前有回A股申請IPO 的尷尬“一日游”;后有司馬南的強烈質疑,聯想頗不寧靜。那么,站在投資的角度,聯想會是一間值得投資人下注的公司嗎?

01

“硬件組裝廠”聯想?

分析聯想的情況,我們先從財報入手。表面上看,聯想的財務狀況并沒有想象中那么糟糕。

11月初,聯想公布的2021-2022財年第二財季數據顯示,截至9月30日聯想實現收入1156億元人民幣,同比增長23%,凈利潤33億人民幣,同比增長65%。其中凈利潤率錄得2.8%(近十年新高)。

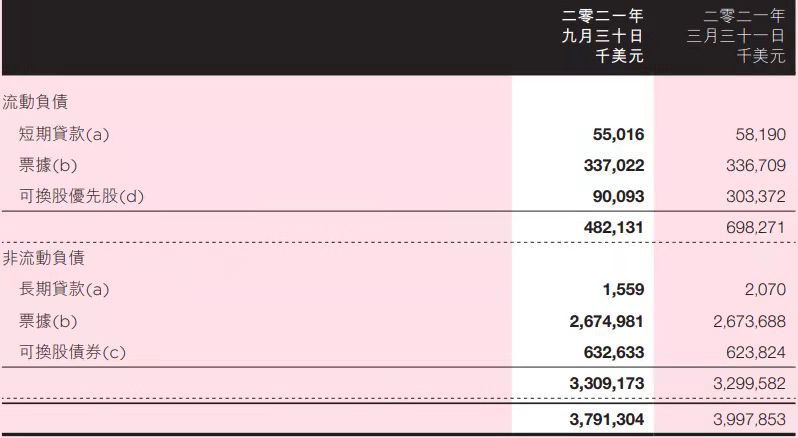

另一方面,聯想的償債能力較強。聯想2021/22財年上半年現金流凈額達到130億,雖然截止今年9月30日聯想賬面上有高達37.91億美元的有息金融負債,但大部分為長期借款,高危短期流動借款占比不過1%左右。而且聯想整個有息負債占比也不足10%,債務狀況較為樂觀。

來源:聯想集團2021/22中期報告

總的來說,聯想同比去年成績還是不錯的。但細看財報會發現,有一項關鍵指標不容樂觀——毛利率。

截止今年9月30日,聯想毛利率錄得16.8%,同比上漲1.4%。回看過去,2018/19、2019/20和2020/21財年聯想的毛利率分別為14.44%、16.48%和16.08%,和自己比還算發揮穩定,但橫向對比后,問題就出來了——聯想非但不占優勢,反而日漸落后。

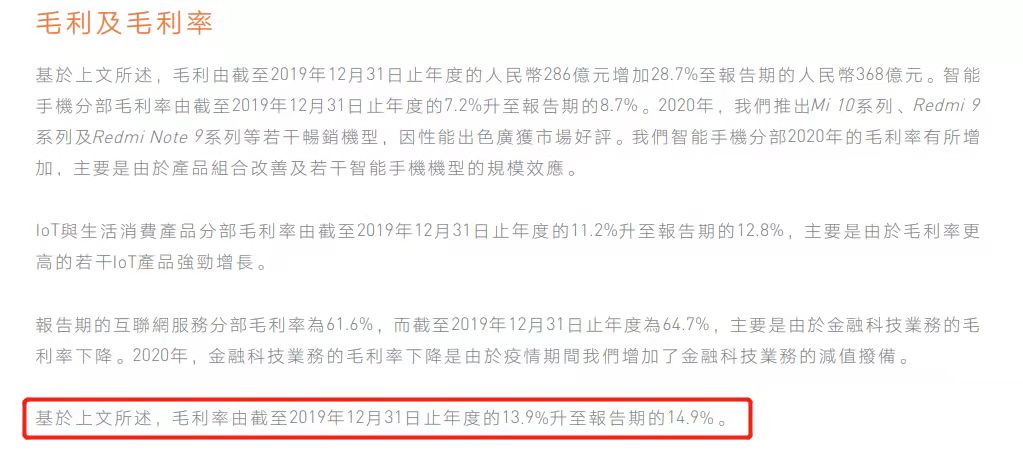

在國內,聯想和小米銷售毛利率差距不大,但小米的進步更明顯。2019-2020年,小米毛利率分別為13.9%和14.9%,一直保持增長。

來源:小米集團2020年年報

如果和另一家民族品牌華為比,即便華為最近因為備受打壓成績不及巔峰時期,近三年平均銷售毛利率還是維持在37%左右,最高超44%,甩開聯想幾條街。

若要和國際巨頭IBM相比,聯想的毛利率可以稱之為“被碾壓”:IBM 2018至2020財年銷售毛利率分別錄得46.41%、47.3%和48.32%。

不少人認為,聯想集團的毛利率這么低,是因為它就是“電腦硬件組裝廠”,借助組裝硬件、軟件的國際產業鏈供應鏈,在“貿工技”路上奔走。比如聯想與微軟聯姻,仰仗微軟的Windows 操作系統、Office文字處理系統橫行天下。聯想的中央處理器CPU 除了英特爾,就是并購來的AMD。英偉達的顯卡、西數的硬盤、瑞昱的網卡無不為聯想壯威,這些核心部件沒有一件是聯想原創的,甚至鍵盤、鼠標也無法獨立制造。

可如果將聯想單純作為硬件廠商來評判其未來的投資價值,恐怕投資者會大失所望,因為它硬件業務的天花板隱然已現,想象空間不大。

以PC和移動設備為核心的硬件銷售業務,一直是聯想最主要的收入來源。聯想在年中報中明確指出:2021/22財年上半年毛利率之所以能有所提高,主要得益于個人電腦的平均售價上漲。

不過悲劇的是,聯想想實現增收增利一點都不容易。

一方面,聯想智能設備產品的銷量不斷提高,市場份額不斷上升。根據IDC 數據顯示,公司PC 業務已從中國第一到全球第一,2020 年占據全球24%的市場份額;服務器業務在1Q21 的全球服務器市場廠商排名中與浪潮并列第三,市占率達6.9%。

銷量高,可提價空間極其有限,導致利潤太過微薄。報告期內聯想凈利潤率為2.8%,即賣出100元的貨,連3元的利潤都賺不到。

對聯想來說,更深層次的挑戰是PC市場已然見頂,以及聯想對PC業務的高度依賴。

從最新財報來看,聯想智能設備業務集團(IDG)上半財年的營收達到300.05億美元,同比增幅為28%。并且IDG營收占比高達86.22%。對比歷史數據來看,過去三個財年智能硬件業務的營收占比分別為88.20%、89.16%和89.58%,一直在緩慢下降,但占比依然極高。從這個角度講,聯想距離擺脫PC依賴還有很長的路要走。

來源:聯想集團2021/22中期報告

更不容樂觀的是,PC市場的發展瓶頸非常明顯。IDC數據顯示:2014至2017年,中國PC電腦出貨量不斷下滑,直到去年才出現反彈。有分析認為,2020年疫情爆發催生了線上辦公熱潮,客觀上推動了PC個人電腦的銷量增長。但這波紅利顯然不會持續太久,此后PC市場恐怕很難一直保持反彈上漲趨勢。

顯然,聯想已經意識到戰略轉型的迫切程度。在11月18日召開的中國區財報總結會上,聯想執行副總裁兼中國區總裁劉軍再次提到了聯想的兩個轉型戰略:以客戶為中心轉型,以及向3S方向轉型。尤其是智慧產品Smart Device、智能基礎設施Smart Infrastructure和智慧服務Smart Service撐起的3S業務,將成為聯想如今最主要的發力方向。

02

“高科技” 聯想?

3S業務,每個業務都含有“Smart”(智慧,智能),聽上去科技含量爆棚。難道我們一不留神,聯想要轉身成為高科技企業了?

就研發而言,平心而論,聯想集團曾是中國民族企業中的驕傲。1984年,中國科學院計算技術研究所11名科研人員從零起步,不斷創新,實現了許多重大技術突破,比如成功研制可將英文操作系統翻譯成中文的聯想式漢卡。相當一段時間里,聯想電腦銷量一直位居國內市場榜首,也有很多擁有知識產權的先進技術。

但是經過“技工貿”還是“貿工技”大討論后,“技派”代表倪光南離開聯想,“貿派”代表柳傳志全面掌舵,逐漸淡化自我技術研發,走向更加利益化的組裝制造。曾經擔任過聯想總工程師的倪光南在2017 年表示,“在某種程度上,聯想已經成為生產車間+營銷公司的模式”。

當然,聯想也在搞研發,只是有點一言難盡。招股書顯示,2019 年、2020 年、2021 年,聯想集團研發投入分別為102.03 億元、115.17 億元以及120.38 億元,占各期收入的比例分別為2.98%、3.27% 和2.92%。也就是說,聯想集團的研發占比平均大概在3%。這個數字,放在整個科創板企業里也是排名倒數。

據wind 數據顯示,200家科創板上市公司2017年—2019年研發支出占營業收入的比例依次為8.63%、9.17%、10.26%,同樣亦在逐年提升,三年平均數為9.35%。

我們來看和聯想差不多同齡、當年走了“技工貿”路子的華為。

來源:華為2020年度報告

2007-2018年這11年期間,華為的研發總投入約為5024億元,而聯想約為609億元,僅相當于華為2015年一個年度的研發投入。早在2018年華為的研發投入為1015億元,而聯想上個財年的研發投入120億元已為近十多年年來的最高投入量。

從研發費用率來看,華為堅持每年將10%以上的銷售收入投入到研究與開發,近年來更是持續追加研發投入,平均研發支出保持在15%左右,聯想呢?2.92%。

更關鍵的是,雙方營收差距也因此不斷拉開,從落后到反超,最后發展為鴻溝:

1992年華為的銷售額剛剛突破1個億,彼時聯想的銷售額達到了17.67億元。但從2008年華為的營業收入超過聯想開始,到2018年僅10年間,華為的營業收入已突破7000億元大關,成長之快令聯想汗顏。

2006年以來,華為的凈利潤雖然有上下波動(受美國打壓影響),但總體仍處于上行通道,到2020年,華為銷售收入8914億元,凈利潤646億元。而聯想2020年凈利潤還未超過40億元,且近年還曾多次出現虧損情況。

誠然,聯想和華為作為中國高新技術產業中的標桿企業,在各自的發展歷程中,分別實踐了“貿工技”和“技工貿”兩種發展路線,聯想將戰略重心定位于不斷兼并收購,而華為將戰略重心定位于自主技術創新,戰略定位的不同導致了雙方在研發投入上的明顯差異。

結語

聯想董事長楊元慶在11月初的財報會上強調,聯想一定會踐行今年8月份許下的研發投入三年翻倍承諾。“過去三年,聯想研發投入年均超過100億,無論從研發支出、科研團隊規模還是專利數上,都遠超科創板的要求,絕不存在投入力度不足的問題。”

和過去的自己比,聯想在進步。數據顯示,過去三個財年的研發投入分別為102.03億、115.17億和120.38億,保持穩定增長。

但和互聯網科技企業比,劣勢立現。上一財年,聯想研發費用率為2.92%。但同期,小米和華為的研發費用率分別為3.78%和15.9%——要知道,小米的研發投入已經是業內出了名的低。

即便楊元慶對聯想“研發投入三年翻倍”的承諾很有信心,但研發-產出-銷售轉化還需要漫長的時間,短期內,“聯想是高科技企業”似乎還是很難說服市場,投資人對聯想的投資,尚缺乏一個“高增長預期”的想象空間。

有人說,拿互聯網企業、拿華為和聯想比不公平。但是,投資人可不傻。當前早已不是山寨橫行、靠規模打天下的時代。誰有不斷更迭、牢牢掌控的核心技術,誰就有未來;誰有未來,錢就投給誰。從這個角度來看,對任何企業都很公平。

聯想需要清楚的意識到,現在已經不是研發投入多少的問題,而是加大研發投入還來不來得及的問題。

在未來要發力的3S智慧領域,聯想勢必要和互聯網科技巨頭們狹路相逢,技術競爭、人才競爭只會更加激烈。研發投入如果還是猶疑不決“點點水”,新的戰略轉型必將面臨失敗,這對聯想來說已是生死攸關。

獵云網

獵云網

博望財經

博望財經