金融科技細(xì)分龍頭IPO再下一城!聯(lián)易融通過港交所上市聆訊

數(shù)字科技巨頭們的上市之路一波三折,金融科技細(xì)分領(lǐng)域涌現(xiàn)的龍頭企業(yè)卻捷足先登資本市場(chǎng)。這邊廂,國(guó)內(nèi)消費(fèi)金融前三甲:捷信、馬上消費(fèi)、招聯(lián)金融勇奪消金第一股;那邊廂供應(yīng)鏈金融 SaaS 第一股也呼之欲出,大有你方唱罷我登場(chǎng)之勢(shì)。

3 月 21 日,供應(yīng)鏈金融科技公司聯(lián)易融通過聯(lián)交所上市聆訊。據(jù) IFR 透露,聯(lián)易融在港獲批 10 億美元融資,預(yù)計(jì)在 3 月下旬進(jìn)行招股。

領(lǐng)先了 0.8% 的供應(yīng)鏈金融科技 No.1

據(jù)了解,聯(lián)易融是中國(guó)領(lǐng)先的供應(yīng)鏈金融科技解決方案提供商,公司的云原生解決方案可優(yōu)化供應(yīng)鏈交易的支付周期,實(shí)現(xiàn)供應(yīng)鏈金融全工作流程的數(shù)字化。

有利的監(jiān)管環(huán)境以及日益增長(zhǎng)的需求,繼續(xù)推動(dòng)中國(guó)成為全球最大、增長(zhǎng)最快的供應(yīng)鏈金融市場(chǎng)之一。供應(yīng)鏈金融科技解決方案市場(chǎng)有著巨大的機(jī)遇,越來越多的核心企業(yè)使用供應(yīng)鏈金融作為其供應(yīng)鏈體系內(nèi)新的支付手段。

灼識(shí)咨詢資料顯示,雖然中國(guó)供應(yīng)鏈金融的融資余額到 2024 年底預(yù)計(jì)將達(dá)人民幣 40.3 萬億元,但仍需要全面的數(shù)字化轉(zhuǎn)型來實(shí)現(xiàn)這一領(lǐng)域的增長(zhǎng)潛力。機(jī)構(gòu)預(yù)計(jì),供應(yīng)鏈金融領(lǐng)域的核心企業(yè)及金融機(jī)構(gòu)用于科技解決方案的總支出,將從 2019 年的 434 億元增長(zhǎng)到 2024 年的 1642 億元,年復(fù)合增長(zhǎng)率為 30.5%。

2016 年,聯(lián)易融在業(yè)內(nèi)率先提供企業(yè)級(jí)、基于云端和數(shù)字化的供應(yīng)鏈金融解決方案。自成立以來,聯(lián)易融已服務(wù) 340 多家核心企業(yè),其中包括 25% 以上的中國(guó)百?gòu)?qiáng)企業(yè),并與超過 200 家金融機(jī)構(gòu)合作。截至 2020 年 12 月 31 日,公司在國(guó)內(nèi)已累計(jì)幫助客戶和合作伙伴處理超 2800 億元的供應(yīng)鏈金融交易。

按照 2020 年供應(yīng)鏈金融交易額統(tǒng)計(jì),聯(lián)易融在中國(guó)供應(yīng)鏈金融科技解決方案提供商中排名第一,市場(chǎng)份額為 20.6%。不過供應(yīng)鏈金融 SaaS 領(lǐng)域尚未形成一家獨(dú)大的局面,緊隨其后的螞蟻集團(tuán)市占率為 19.8%、京東科技為 15.9%,金融壹賬通為 6.9%,前五大市場(chǎng)參與者合計(jì)占 68.9%,市場(chǎng)集中度相對(duì)較高。

招股書顯示,2018 年、2019 年和 2020 年,聯(lián)易融總收入分別為 3.83 億元、7 億元、10.29 億元。同期,聯(lián)易融毛利潤(rùn)與毛利率都在逐年提高。

目前,聯(lián)易融對(duì)外輸出的解決方案分為供應(yīng)鏈金融科技解決方案(包括核心企業(yè)云和金融機(jī)構(gòu)云)與新興解決方案(包括跨境云與中小企業(yè)信用科技解決方案)。

2019 年、2020 年,聯(lián)易融供應(yīng)鏈金融科技解決方案處理的交易額同比增速分別為 182% 和 98.3%;同期,公司核心企業(yè)云客戶數(shù)量連續(xù)實(shí)現(xiàn)翻倍增長(zhǎng)。

幕后推手騰訊

豐厚的股東背景,是聯(lián)易融向資本市場(chǎng)遞出的一張閃亮名片。

企查查顯示,上市前聯(lián)易融共計(jì)完成 4 輪融資,歷任投資方包括正心谷創(chuàng)新資本、騰訊投資、中心資本、貝塔斯曼、招商局創(chuàng)投、泛海投資、微光創(chuàng)投,2020 年 1 月的 C+輪融資引入了渣打銀行。

聯(lián)易融是不折不扣的騰訊系公司,是騰訊金融 To B 戰(zhàn)略生態(tài)圈的核心成員之一。

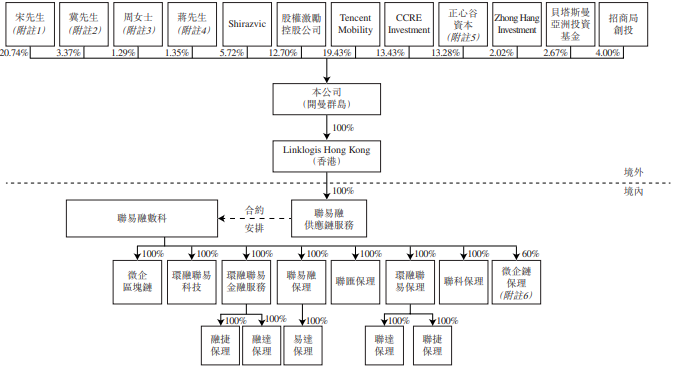

招股書資料顯示,上市前,騰訊是聯(lián)易融第一大股東,持股 18.89%;中信資本和正心谷資本則分別持有 12.03% 和 11.92% 的股份;GIC、渣打銀行、BAI 和招商局創(chuàng)投分別持股 9.20%、3.61%、3.60% 和 3.04%。

近年來,騰訊頻頻落子 “金融科技”。

對(duì)內(nèi),金融科技已超越社交成為僅次于騰訊游戲業(yè)務(wù)的第二大收入來源。騰訊 2020 年三季報(bào)顯示,騰訊金融科技及企業(yè)服務(wù)業(yè)務(wù)的收入同比增長(zhǎng) 24% 至 332.55 億元。騰訊金融科技收入來源非常多樣化:有支付、借貸、理財(cái)管理業(yè)務(wù),還有正在發(fā)展的保險(xiǎn)業(yè)務(wù)。在去年國(guó)內(nèi)金融科技政策發(fā)生調(diào)整、經(jīng)營(yíng)環(huán)境動(dòng)蕩之際,騰訊表示其金融科技發(fā)展策略與當(dāng)下的監(jiān)管環(huán)境是契合的,將會(huì)穩(wěn)健推進(jìn)金融科技業(yè)務(wù)的發(fā)展。

對(duì)外,騰訊也積極布局金融科技生態(tài)。

去年 8 月發(fā)布的《2020 胡潤(rùn)全球獨(dú)角獸榜》讓國(guó)內(nèi) 18 家金融科技獨(dú)角獸浮出水面,其中,陸金所、微眾銀行、空中云匯、聯(lián)易融、水滴等 5 家公司均為騰訊投資企業(yè),騰訊同時(shí)是微眾銀行和聯(lián)易融的大股東,并領(lǐng)投了水滴的多輪融資。

外媒報(bào)道,騰訊支持的水滴公司計(jì)劃開始為赴美 IPO 展開預(yù)路演,最新估值已達(dá)百億美金,該交易可能募集約 5 億美元。

在國(guó)內(nèi),騰訊還投資了中金公司、富途證券、眾安在線等金融科技公司。

自身強(qiáng)大的技術(shù)和業(yè)務(wù)場(chǎng)景、積極的外部投資共同構(gòu)成了騰訊的金融科技業(yè)務(wù)的高速發(fā)展。

科技 or 金融之問

金融公司用改名的方式增加科技屬性已經(jīng)是基本操作,聯(lián)易融也未能免俗。

2019 年 8 月,聯(lián)易融進(jìn)行名稱變更,從 “深圳前海聯(lián)易融金融服務(wù)有限公司” 更名為 “聯(lián)易融數(shù)字科技集團(tuán)有限公司”。當(dāng)年,聯(lián)易融新興解決方案收入及收益同比增長(zhǎng) 483.2%,同期新興解決方案毛利率同比增長(zhǎng) 81.8%。

招股書顯示,新興解決方案是為補(bǔ)充和豐富現(xiàn)有的供應(yīng)鏈金融解決方案而生的,數(shù)據(jù)顯示,聯(lián)易融新興解決方案的毛利率已明顯高于金融科技解決方案。

據(jù)了解,聯(lián)易融的兩種新型解決方案均包含自有資金放貸業(yè)務(wù)。其中,跨境云業(yè)務(wù)包含為供應(yīng)商等核心企業(yè)提供的融資服務(wù);中小企業(yè)信用科技解決方案則為中小供應(yīng)商和經(jīng)銷商提供融資。

招股書顯示,2019 年、2020 年,跨境云促成的自有資金融資交易額分別為 3.04 億、15.59 億。2018 年~2020 年,中小企業(yè)信用科技促成的自有資金融資交易額分別為 3.55 億、14.99 億、10.1 億。

截至 2018 年、2019 年及 2020 年年底,聯(lián)易融自有資金放貸的代償余額分別為 1.85 億、6.67 億、5.82 億;同期放貸收益分別為 1680 萬、9030 萬、1.001 億。

作為一家 SaaS 系統(tǒng)服務(wù)商,聯(lián)易融一方面用放貸增收,另一方面卻沒有投入與同業(yè)相當(dāng)?shù)难邪l(fā)經(jīng)費(fèi)。

招股書顯示,2018 年~2020 年,聯(lián)易融研發(fā)費(fèi)用分別為 0.41 億、0.60 億、1.03 億,研發(fā)費(fèi)用率分別為 10.78%、8.55%、10.58%。而用友、廣聯(lián)達(dá)等 A 股上市 SaaS 公司去年前 3 季度的研發(fā)費(fèi)用在營(yíng)收中占比均達(dá)兩成以上。

即使不能和用友這樣有 30 多年歷史的全球領(lǐng)先云服務(wù)商相比,作為供應(yīng)鏈金融科技的前三強(qiáng),聯(lián)易融的對(duì)手也是螞蟻與京東這樣級(jí)別的國(guó)內(nèi)科技巨頭。目前,螞蟻在供應(yīng)鏈金融領(lǐng)域有拳頭產(chǎn)品雙鏈通,京東的訂單融資、現(xiàn)貨融資和動(dòng)產(chǎn)融資等供應(yīng)鏈金融模式也日臻成熟。

完成 2.2 億美元 C 輪融資后,聯(lián)易融的投后估值約 10.5 億美元。市場(chǎng)對(duì)科技類公司和金融公司估值的差別顯而易見。作為一家科技公司來說,聯(lián)易融的估值還有很大上升空間。

2018 年以來,聯(lián)易融累計(jì)虧損了 32.07 億元,想用放貸提高盈利能力也情有可原。但兩大巨頭緊追不舍,聯(lián)易融在供應(yīng)鏈金融 SaaS 領(lǐng)域仍缺乏絕對(duì)的領(lǐng)先優(yōu)勢(shì)。若要提高估值和市場(chǎng)份額,聯(lián)易融還需明確自身科技公司的定位,切實(shí)加大技術(shù)研發(fā)投入。

猜你喜歡

騰訊Q1營(yíng)收1800億,為AI戰(zhàn)略繼續(xù)投入230億

第一季度AI能力已經(jīng)對(duì)效果廣告與長(zhǎng)青游戲等業(yè)務(wù)產(chǎn)生了實(shí)質(zhì)性的貢獻(xiàn)。2025我國(guó)外貿(mào)首季平穩(wěn)開局,民營(yíng)企業(yè)上演“逆襲記”

政策保駕護(hù)航,支持民營(yíng)經(jīng)濟(jì)高質(zhì)量發(fā)展。騰訊AI戰(zhàn)略提速,單季度AI開支390億

“加大的投資,會(huì)通過提升廣告業(yè)務(wù)的效率及游戲的生命周期而帶來持續(xù)的回報(bào)。”騰訊:2024年總收入6603億元,同比增長(zhǎng)8%

騰訊2024年研發(fā)投入高達(dá)706.9億元;年度資本開支突破767億元,同比增長(zhǎng)221%,創(chuàng)下歷史新高。

獵云網(wǎng)

獵云網(wǎng)

野馬財(cái)經(jīng)

野馬財(cái)經(jīng)