核心股東密集減持,“增收不增利”的三只松鼠如何“自救”?

從2月3日至2月5日短短三天時間里,三只松鼠股價由2月2日最高點時的52.7元/股跌至40.78元/股,跌幅達到22%。

數據來源:Wind金融終端。

作為“互聯網零食第一股”的三只松鼠,暴跌的背后究竟隱藏著一段怎樣的“心酸史”?是核心股東一步步將其推入深淵,還是因為自身產品同質化現象明顯、業務模式單調致使陷入“增收不增利”怪圈?

01

核心股東密集減持或為股價暴跌的導火索

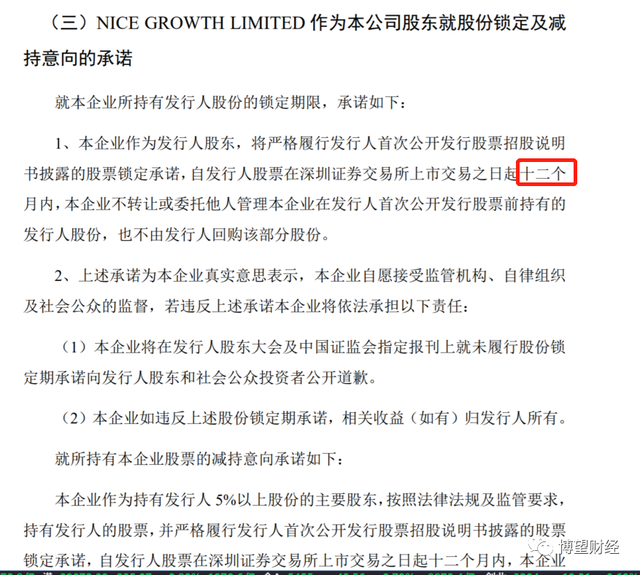

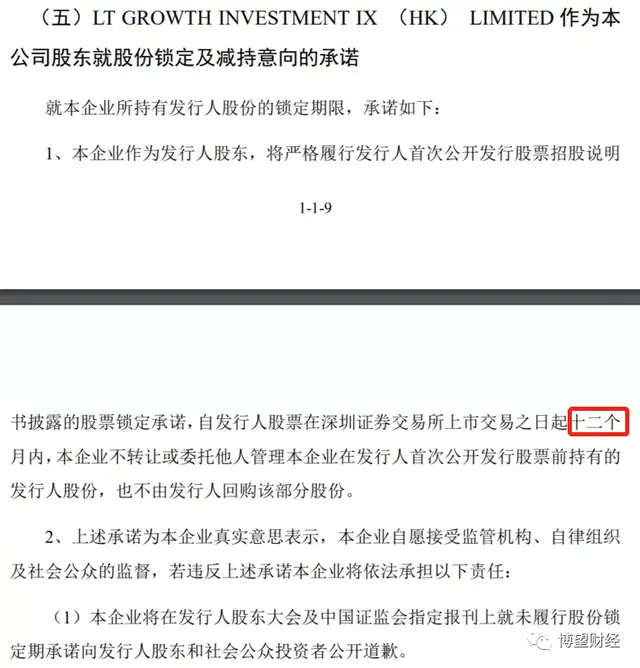

公司于2019年7月登陸創業板上市,根據招股說明書的相關條款,第二大股東NICE GROWTH LIMITED、第三大股東LT GROWTH INVESTMENT IX (HK) LIMITED及第五大股東Gao Zheng Capital Limited自上市交易日起12個月內(也即2020年7月前)不得交易所持股份。

第二大股東NICE GROWTH LIMITED股份鎖定承諾

數據來源:三只松鼠招股說明書。

第三大股東LT GROWTH INVESTMENT IX (HK) LIMITED股份鎖定承諾

數據來源:三只松鼠招股說明書。

第五大股東NICE GROWTH LIMITED股份鎖定承諾

數據來源:三只松鼠招股說明書。

在上市剛滿一年的2020年7月9日,公司發布公告稱,第二大股東NICE GROWTH LIMITED及第五大股東Gao Zheng Capital Limited擬減持公司股份,預計通過集中競價、大宗交易/協議轉讓等方式累計減持公司股份3,609萬股,占公司總股本的9%。受上述減持事項等影響,公司股價暴跌,截至2020年7月17日股價報收68.46元/股,較7月9日收盤價79.12元/股暴跌13.47%。

NICE GROWTH LIMITED及NICE GROWTH LIMITED減持股份的預披露公告

數據來源:三只松鼠官網。

此后更是開啟密集“減持”之路。

2020年7月16日,公司公告稱第三大股東LT GROWTH INVESTMENT IX (HK) LIMITED擬減持公司股份3,609萬股,占公司總股本的9%。

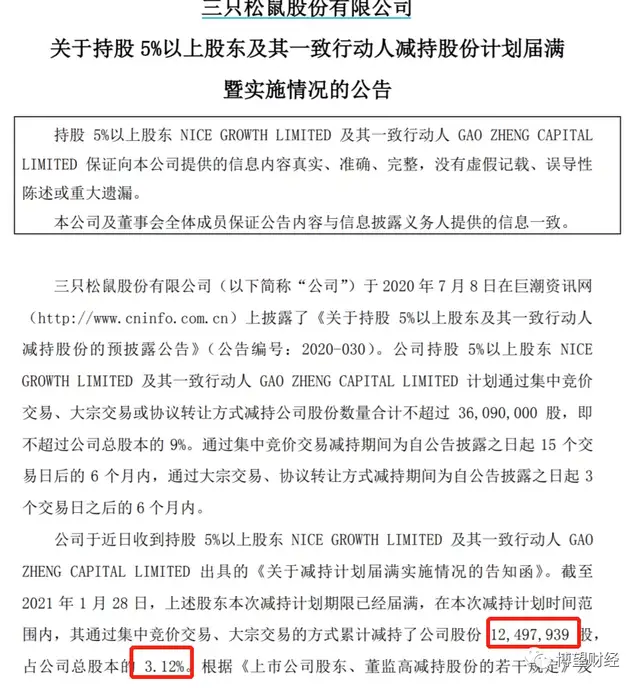

1月29日,公司發布公告稱,于近日收到第二大股東NICE GROWTH LIMITED及第五大股東Gao Zheng Capital Limited出具的《關于減持計劃屆滿實施情況的告知函》,并提及截至1月28日,上述股東本次減持計劃期限已經屆滿,通過集中競價交易、大宗交易的方式累計減持了公司股份1,249.79萬股,占公司總股本的3.12%,合計套現數額超6億元。

NICE GROWTH LIMITED及NICE GROWTH LIMITED計劃屆滿暨實施情況公告

數據來源:三只松鼠官網。

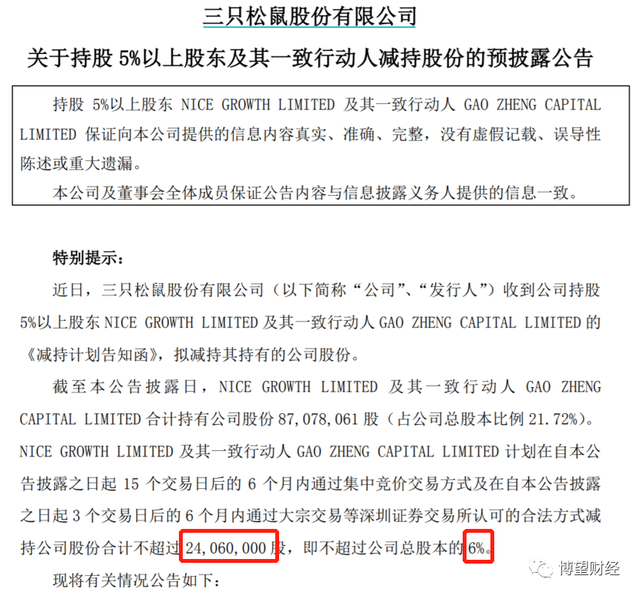

2021年2月2日晚間,公司發布公告稱,NICE GROWTH LIMITED和NICE GROWTH LIMITED擬再次減持公司股份,預計通過集中競價、大宗交易等方式累計減持公司股份2,406萬股,占公司總股本的6%。

上述股東在上一輪減持完畢之后立即開啟下一輪減持,可見對公司的“傷害性”極大,直接導致股價暴跌。

NICE GROWTH LIMITED及NICE GROWTH LIMITED減持股份的預披露公告

數據來源:三只松鼠官網。

02

產品同質化現象明顯、業務模式單調或為股價暴跌的根本原因

根據三只松鼠官網顯示,公司作為行業領先的以休閑食品為核心的品牌電商,主要從事自有品牌休閑食品的研發、檢測、分裝及銷售,產品組合覆蓋堅果、干果、果干、花茶及零食等多個主要休閑食品品類,曾獲“省級電子商務示范企業”等一系列榮譽。

眾所周知,電商行業目前處于成長階段,距離成熟階段仍有很長路程要走,且進入門檻低,產品同質化現象明顯,尚未出現行業龍頭企業,各個電商企業只擁有或控制著某些產品和渠道,并未對整個行業的產品和渠道進行掌控。

在此背景下,公司仍過度依賴互聯網及第三方電商平臺。根據公司官網數據顯示,2019年公司營業總收入幾乎全部通過第三方電商平臺。但隨著線上流量紅利的不斷衰退,可比對手良品鋪子不斷在線下搶占市場份額,給公司帶來前所未有的競爭壓力。

當然,公司也試圖通過打開線下渠道,控股股東章燎源自2017年開始進軍線下,然而經過兩年的發展,直營投食店及松鼠聯盟小店并未實現預期高速增長。截至2019年末,公司和良品鋪子分別擁有直營投食店108家、718家;同期末,擁有的加盟店分別為268家、1698家。可以毫不夸張的說,良品鋪子“完勝”三只松鼠。

此外,公司多次更換供應商,加大營業成本。通過查閱公司供應商名單可以發現,大多數為非知名企業,且存在較多的違規問題,例如杭州鴻遠食品有限公司,自2015年開始便于公司達成合作,但是多次因產品質量、環保問題等被處罰。或許正是因缺乏自有供應鏈,或是知名供應商提供穩定的產品鏈,導致公司多次更換供應商,致使運營成本加大,同時降低應收賬款周轉率,進一步加大資金運營成本,最終導致公司總成本進一步提升。

產品同質化現象明顯、業務模式單調直接導致公司缺乏競爭力,逐漸被行業內其他公司搶占市場份額,投資者對其認可度不斷下降,最終導致股價暴跌。

03

三只松鼠早已陷入“增收不增利”怪圈?

2017~2019年以及2020年1~9月,公司營業總收入分別為55.54億元、70.01億元、101.73億元和72.31億元;毛利率分別為28.92%、28.25%、27.80%和27.03%;凈資產收益率(年化)分別為42.72%、31.66%、15.88%和17.82%。

三只松鼠營業收入、毛利率和凈資產收益率變化趨勢

數據來源:Wind金融終端。

2019年公司堅果、烘焙、肉制品業務收入分別占同期營業總收入的53.50%、16.04%和12.11%,其中堅果為公司主要收入來源。

通過將三只松鼠與市場上可比公司進行對比分析,可以更加肯定其陷入“增收不增利”怪圈。

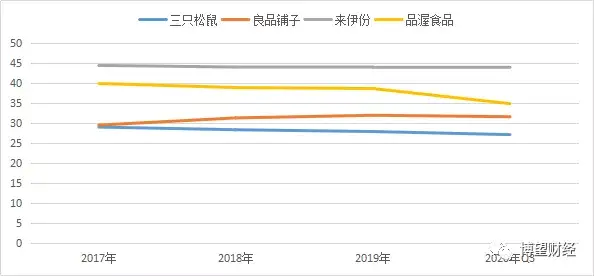

同行業可比公司毛利率變化趨勢

數據來源:Wind金融終端。

由各年財報數據可以看出,公司營業收入在保持高速增長的同時毛利率和凈資產收益率卻大幅下降,足可見公司盈利能力快速下降,且目前處于同行業較低水平,早已陷入“增收不增利”怪圈中。值得注意的是,2019年公司營收占比近6成的堅果產品盈利能力有所下降,表明公司的盈利模式存在較大問題。

核心股東密集減持股份、產品同質化現象明顯、業務模式單調、早已陷入“增收不增利”怪圈的三只松鼠還能走多遠?想必公司自身都陷入困惑。但是有一點是肯定的,倘若改變不了單調的業務模式,將在“增收不增利”的怪圈中越陷越深,進一步導致股東因不認可公司而再度減持股份。

獵云網

獵云網

博望財經

博望財經