經(jīng)緯、高瓴、紅杉...一線機(jī)構(gòu)今年都投了些啥?

總有人問我們今年市場感覺怎么樣,我們的答案是:

上半年雖然挺冷,但下半年的熱度其實(shí)是同比優(yōu)于去年的。硬科技、軟科技、2B、SaaS、跨境、消費(fèi)、醫(yī)療等領(lǐng)域都有不錯的漲勢,尤其是消費(fèi)賽道算是一個不小的驚喜。

在我們得到的一份經(jīng)緯中國的內(nèi)部數(shù)據(jù)中也能看出一些端倪:在 2020 年前 5 個月,經(jīng)緯投資團(tuán)隊(duì)通過電話溝通取得有效聯(lián)系的次數(shù)多達(dá) 1091 次,再加上微信以及見面溝通的次數(shù),總計(jì)有效聯(lián)系創(chuàng)業(yè)者超過 1700 次。

在疫情平穩(wěn)后,投資團(tuán)隊(duì)通過面對面聯(lián)系項(xiàng)目的次數(shù)翻了一倍。到十月底,經(jīng)緯 40 人的投資團(tuán)隊(duì)聯(lián)系項(xiàng)目次數(shù)超過 4000 次。

但回溫在不同機(jī)構(gòu)中的體現(xiàn)是不一樣的,經(jīng)緯、高瓴、紅杉等頭部機(jī)構(gòu)的馬太效應(yīng)變得越發(fā)明顯,而早期投資機(jī)構(gòu)的競爭和淘汰也正在加劇。

事實(shí)上,能夠大范圍地聯(lián)系項(xiàng)目,采取高舉高打策略的基金,一定都有著充足的子彈。而它們,其實(shí)也正在集中瞄準(zhǔn)那些為數(shù)不多的頭部項(xiàng)目。

這也許就是當(dāng)下無可奈何卻又真實(shí)發(fā)生的情況,頭部公司享受著從未有過的紅利期,而尾部的公司,只能奮力爭奪前列,趕在一個時間節(jié)點(diǎn)內(nèi)完成超越,才能有更大生存的可能。

頭部基金的投融資交易不降反增

受到疫情的影響,截至 2020 年 10 月底,國內(nèi)一級市場的投融資數(shù)量為 7005 起,相較于 2019 年同期,融資事件減少 3627 起。不過在總體融資金額上,2020 年比去年同期有增無減。

事實(shí)上,8268 億的融資金額,在絕對數(shù)量上比去年 10 月足足多出 1000 多億。相比去年,一級市場錢反而多了。

從單月拆分來看,2 月是融資的低谷,疫情無疑是一個巨大的影響因素。不過剛過去的三季度在融資金額上有很明顯的回暖跡象,8 月和 9 月的融資金額都在 1000 億以上。

原因一:LP 的資金正在涌向頭部的 GP,頭部 VC 的子彈變得更多

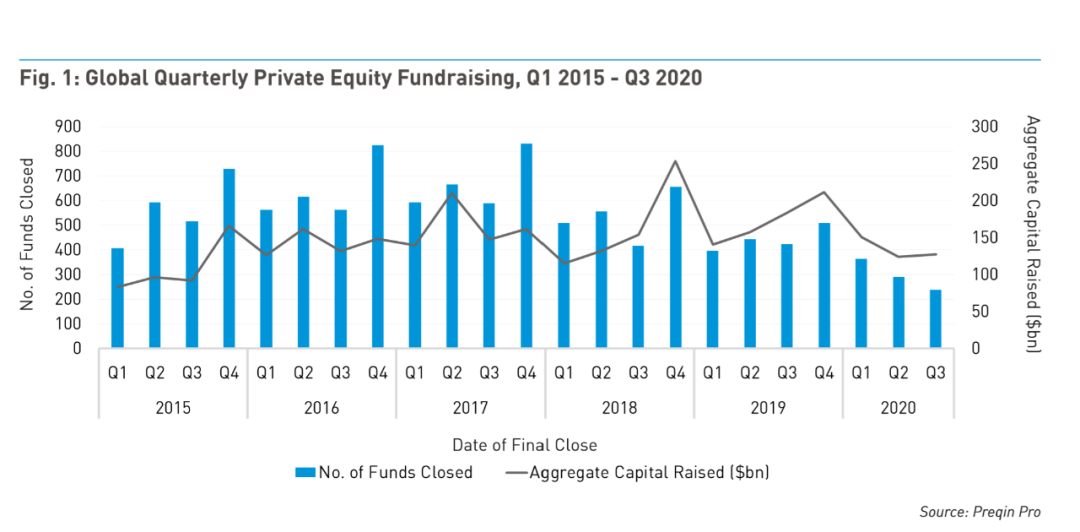

世界著名資產(chǎn)管理公司 Preqin 最近發(fā)布的一份報(bào)告顯示,受到疫情影響,2020 年私募基金的募資正在變得更難,但頭部基金會有更多的子彈。

從募資角度看,在過去的 Q3,新基金的成立數(shù)量和成立規(guī)模都出現(xiàn)了大幅度的下降。由于疫情造成的社交距離問題,使得很多盡調(diào)的環(huán)節(jié)都是遠(yuǎn)程進(jìn)行的。

這樣的現(xiàn)狀也使得更多的投資機(jī)構(gòu)更加傾向于把資金交給那些更加知名和以往合作熟悉的大基金。

今年 Q3 有 237 家基金完成了募資,這也是繼 2015 年以來的最低水平,為巔峰數(shù)量的三分之一,以及過去兩年同期的 60%。

不過,募資的整體規(guī)模相對穩(wěn)定,平均單只基金的規(guī)模上漲到 5.36 億美元。這樣的集中趨勢在疫情前其實(shí)就有所顯現(xiàn)——更大更具知名度的基金占領(lǐng)了更多的市場份額。

全球私募季度融資2015Q1-2020Q3,數(shù)據(jù)來源:Preqin Pro

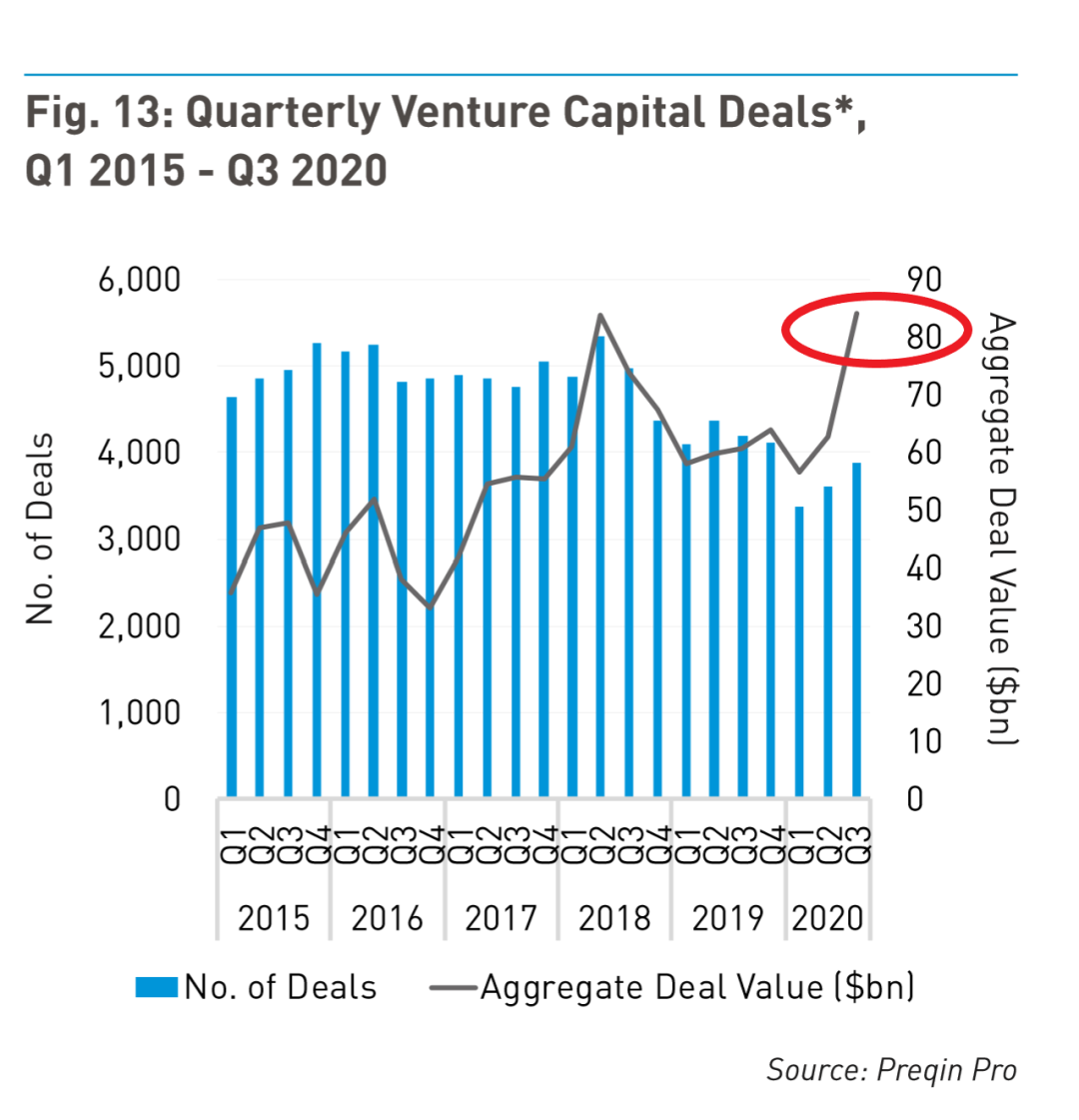

從項(xiàng)目投資角度看,由于頭部的基金募集到了更多的資金,整體項(xiàng)目的估值總和在今年持續(xù)攀升達(dá)到 840 億美元,同比提升 34%,較上季度環(huán)比提升 39%。

從項(xiàng)目數(shù)量上看,雖然在過去三個季度投資項(xiàng)目數(shù)量逐步增加,但是比起去年同期仍然下降了 15%。更多的錢以及更少的項(xiàng)目造成在一級市場頭部項(xiàng)目上價(jià)格增加過快。從長期來看,一二級市場價(jià)格倒掛的現(xiàn)象會持續(xù)出現(xiàn)。

VC 季度的交易數(shù)量和金額,數(shù)據(jù)來源:Preqin Pro

在經(jīng)濟(jì)承壓和疫情的雙重沖擊下,市場的優(yōu)勝劣汰機(jī)制在持續(xù)作用,資金和優(yōu)質(zhì)項(xiàng)目向頭部機(jī)構(gòu)匯聚的趨勢愈發(fā)明顯,有品牌效應(yīng)的投資機(jī)構(gòu)吸引了市場上大量資源,募投業(yè)績與中小機(jī)構(gòu)的差距正在變大,兩極分化明顯。

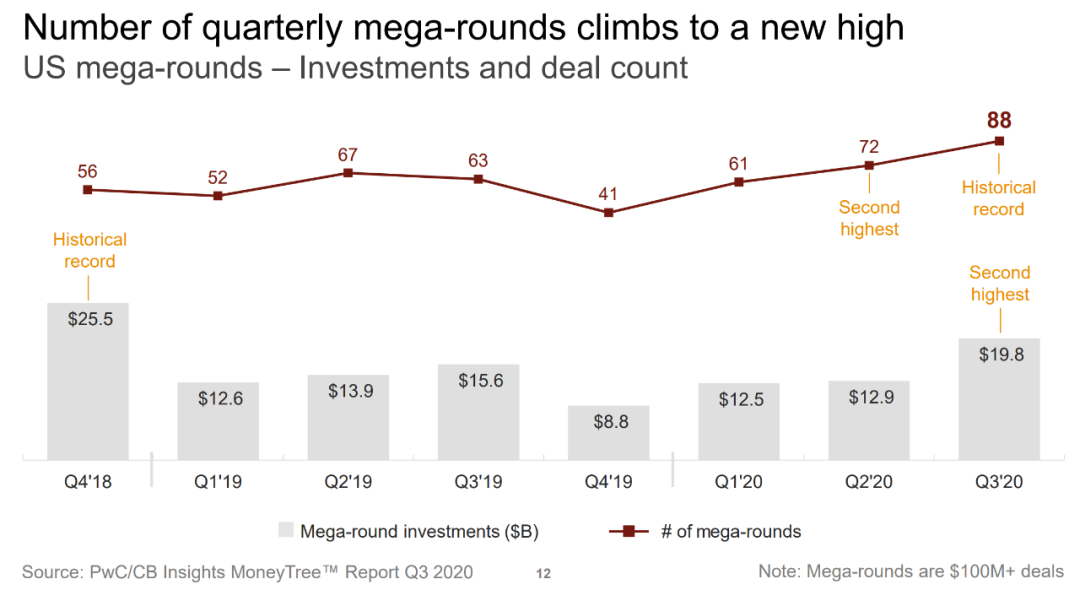

原因二:大額的交易正在變得更多

在一份普華永道(PWC)與 CB Insights 聯(lián)合報(bào)告顯示,美國的 VC 投資在今年 Q3 比去年同期增長了 22%,相對環(huán)比上季度提高了 30%,并創(chuàng)下 7 個季度的新高。其中,88 家獲得了超過 1 億美元的巨額融資,這些公司在總體的募資金額中占據(jù)了 54%。

季度大額交易達(dá)到新高,數(shù)據(jù)來源:PwC/CB insights

回到中國,從投資輪次來看,Q3 中 A 輪投資最為活躍,共發(fā)生 428 起交易,單筆平均規(guī)模約 900 萬美元。上市以后的交易金額則超過 85 億美元,股市的觸底反彈也讓更多的資金流向二級市場。

投中的另一份數(shù)據(jù)顯示,與全球市場一致,項(xiàng)目單筆的融資金額也在增加,2020 年上半年的單筆交易均值創(chuàng)十年新高。

原因三:退出通道變得更加通暢

VC 的交易如此活躍背后更深層次的原因之一,是 IPO 市場的熱情不減,讓 VC 的退出更有信心,同時也有助于他們向 LP 募資。

在中國,科創(chuàng)板已經(jīng)平穩(wěn)運(yùn)行一年,創(chuàng)業(yè)板的注冊制改革后的第一批企業(yè)也在今年上市。根據(jù)新華社的報(bào)道,創(chuàng)業(yè)板注冊制新上市公司三季度業(yè)績同比增速高達(dá) 76%。

中國資本市場的改革,對新股發(fā)行的要求更為包容,IPO 審核周期也明顯縮短。這無疑對相關(guān)產(chǎn)業(yè)中一級市場創(chuàng)業(yè)公司在二級市場的融資降低了門檻,也讓投資機(jī)構(gòu)的退出途徑更加通暢。

哪些機(jī)構(gòu)在投資?資金流向哪里?

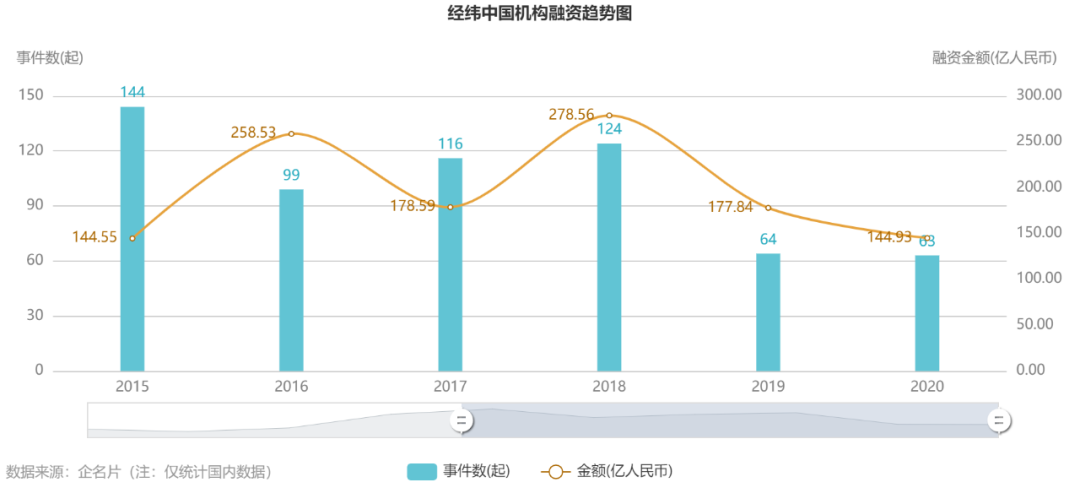

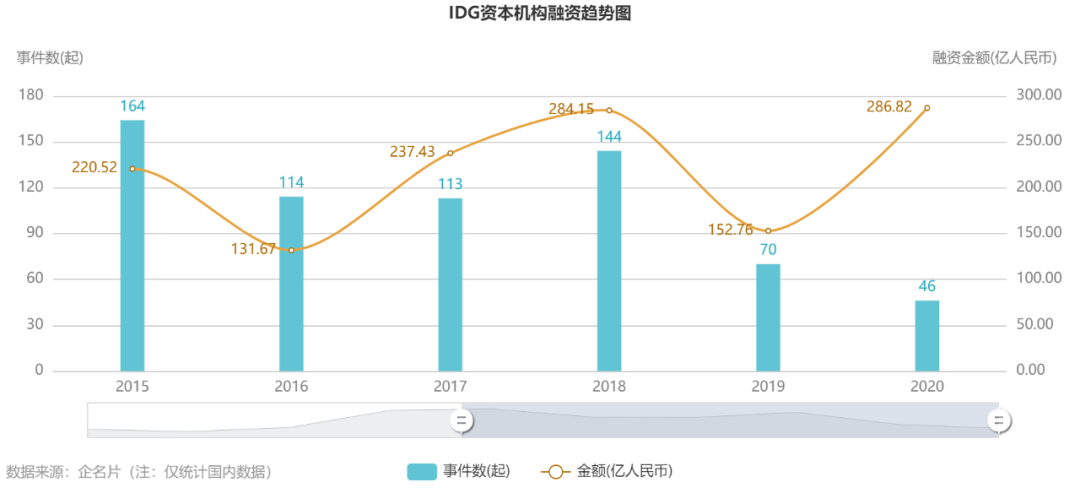

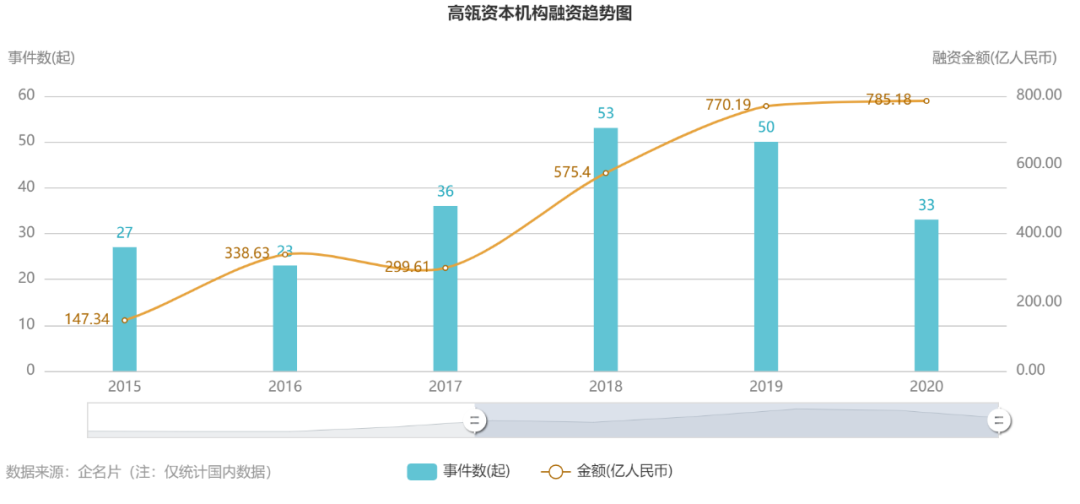

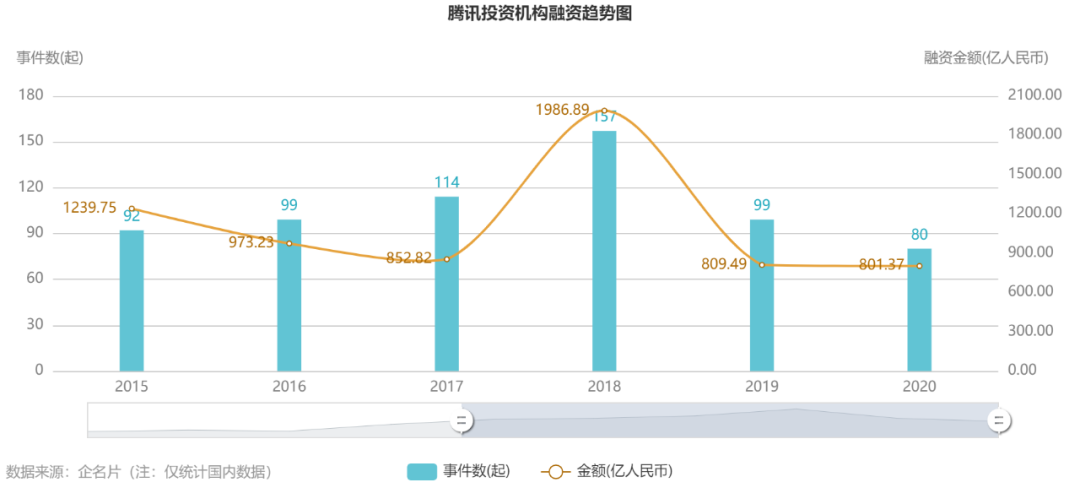

根據(jù)企名片統(tǒng)計(jì)的公開交易數(shù)據(jù)推算,2020 年國內(nèi)頭部知名機(jī)構(gòu)參與的投融資交易數(shù)量和金額與 2019 年相比,呈現(xiàn)出不降反增的態(tài)勢;如下圖所示,無論是經(jīng)緯中國這樣集中投資大天使階段的創(chuàng)業(yè)投資基金,還是像騰訊投資這樣的戰(zhàn)略投資基金,都呈現(xiàn)了類似的趨勢。

下圖依次為經(jīng)緯中國、IDG資本、紅杉中國、高瓴資本、騰訊投資近年來披露的融資事件及金額統(tǒng)計(jì)圖。

在大多數(shù)機(jī)構(gòu)往后期走的時間點(diǎn),經(jīng)緯仍然在所有 VC 機(jī)構(gòu)中保持著頻繁的出手。截至 10 月底,經(jīng)緯已經(jīng)投資超過 63 家公司,B 輪以前的項(xiàng)目接近 40 家,主要的投資方向是創(chuàng)新藥、B2B 交易平臺、企業(yè)服務(wù)以及消費(fèi)品。

相對來看,IDG 投資的項(xiàng)目數(shù)量較少,但是單筆的項(xiàng)目金額較大,投資的主要方向是醫(yī)療健康和人工智能。

紅杉資本在今年從投資數(shù)量和金額上都在一個較高水平,醫(yī)療健康和企業(yè)服務(wù)也是重點(diǎn)領(lǐng)域。

醫(yī)療健康是高瓴下重注的領(lǐng)域,百濟(jì)神州、云頂新耀和天境生物都是高瓴的經(jīng)典項(xiàng)目。

雖然騰訊不是一家純粹的戰(zhàn)略投資人,但是企業(yè)服務(wù)和游戲兩個領(lǐng)域的投資布局仍然和騰訊自身的業(yè)務(wù)強(qiáng)相關(guān)。

與此相對的是更多中腰部的基金的活躍度在下降。根據(jù)投中研究院的一份報(bào)告顯示,如果以投資次數(shù)來劃分投資機(jī)構(gòu),在 2015 年投資 30 起以上的機(jī)構(gòu)比例達(dá)到峰值占比 3%,而 2016 年以后,投資活躍的機(jī)構(gòu)比例在逐漸減少,2020 上半年此比例縮減至千分之二。

所以,我們預(yù)計(jì)在未來的幾年中,馬太效應(yīng)會進(jìn)一步加劇,如果說過去十年是水大魚大,眾多魚群能夠恣意生長,那么未來幾年,大魚吃小魚的游戲可能會不斷上演了。

猜你喜歡

IDG、深創(chuàng)投和瑞普醫(yī)藥聯(lián)合投資,邁科康生物完成超4億元D輪融資

主要用于支持重組帶狀皰疹疫苗上市準(zhǔn)備、重組呼吸道合胞病毒疫苗III期臨床研究和后續(xù)多個創(chuàng)新疫苗管線臨床前研發(fā)。稚暉君和他的投資人,搞了家創(chuàng)投公司

智元機(jī)器人正逐步構(gòu)建起自己的產(chǎn)業(yè)生態(tài)。

東四十條資本

東四十條資本

獵云網(wǎng)

獵云網(wǎng)

投中網(wǎng)

投中網(wǎng)

融中財(cái)經(jīng)

融中財(cái)經(jīng)