東海基金涉嫌操縱市場遭調查,永煤債券違約后又一波余震?

11月的Ending,對東海基金來說或許不太Happy。

11月30日,中國銀行間市場交易商協會(以下簡稱“交易商協會”)發布公告,東海基金存在涉嫌為發行人違規發行債務融資工具提供便利,以及涉嫌操縱市場等違規行為,交易商協會決定對其開展自律調查。

業內紛紛猜測,這或許是永煤巨額債券違約案余震。

自永煤集團11月10日10億債券違約風波以來,除了永煤集團、永煤集團母公司,已經有6家中介機構卷入這場風波中,海通證券、興業銀行、光大銀行、中原銀行、中誠信國際信用評級有限責任公司(以下簡稱“中誠信”)、希格瑪會計師事務所(特殊普通合伙)(以下簡稱“西格瑪”)均被展開自律調查。其中,西格瑪還遭到證監會的立案調查。

如果東海基金受調查與永煤案有關,卷入這場風波的中介機構數量將擴大至7家。

足以見監管對永煤案的態度,同時也說明該案影響之大。今年債市頻飛“黑天鵝”,永煤案為何備受關注?調查名單還會繼續更新嗎?

1

東海基金被查,永煤事件余震?

交易商協會11月30日公告顯示,東海基金涉嫌為發行人違規發行債務融資工具提供便利、涉嫌操縱市場等,被交易商協會開展自律調查。

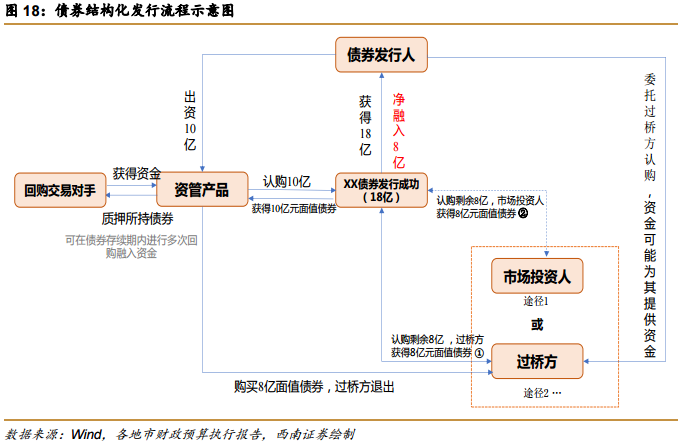

有投行人士向券業觀察表示,上述問題主要指的是做機構化的事,通過債券結構化操縱發行價格和規模。

進入11月,交易商協會公布的自律調查等監督性文件幾乎都與永煤事件有關,業內人士紛紛猜測東海基金被自律調查或許也是永煤巨額債券違約案余震。

11月18日,交易商協會公告稱對海通證券開展自律調查,原因是發現其涉嫌為永煤集團違規發行債券提供幫助,以及涉嫌操縱市場等,涉及銀行間債券市場非金融企業債務融資工具和交易所市場公司債券。

海通證券遭到自律調查,或許是因為幫永煤搞結構化發行,東海基金則可能是承接了海通證券結構化發債的通道業務。

此外,也有公募基金人士向《中國經營報》表示,“東海基金可能是承接海通證券的通道業務,做的業務類型是結構化產品,東海基金自己包銷劣后端。”

對此,券業觀察致電東海基金,相關工作人員表示,目前還未收到相關公告通知,具體情況暫不方便做對外的公開回復,后續會有公司官方渠道披露。

不過,券業觀察發現,東海基金和海通證券此前確實有些交集。

東海基金是一家公募基金,于2013年2月25日正式成立。由東海證券、深圳鵬博實業集團有限公司和蘇州市相城區江南化纖集團有限公司共同發起成立。東海證券持有45%股份,為其控股股東。

東海基金官網披露了12只基金,其中有6只是債券型基金。兩只債券型基金分別重倉的20平煤化、18大同煤礦MTN006均由海通證券主承銷。

東海基金今年4月份上任的副總經理蘇尚才,曾為海通證券固收研究員。

2

10億永煤債違約,6家中介機構卷入其中

永煤集團是河南省國有大型煤炭企業,由河南能化集團100%控股,實際控制人為河南省國資委。在10月16日的信用評級報告中,永煤集團信用評級仍為AAA。

11月10日,永煤集團公告稱,因流動資金緊張,“20永煤SCP003”到期不能足額償付本息,構成實質性違約,涉及本息金額約10.32億元。

備受外界質疑的是,違約前不久的10月20日,永煤集團還作為AAA評級主體,發行了“20永煤MTN006”,主承銷商是興業銀行。截至今年9月末,永煤賬面仍有469億元貨幣資金。

AAA級發行主體發行的債券也能違約?11月12日,交易商協會火速介入,稱對永煤集團和相關中介機構進行自律調查。

在交易商協會的介入下,永煤控股11月13日將“20永煤SCP003”的應付利息3238.52萬元支付至應收固定收益產品付息兌付資金戶,但本金依然沒著落。

若“20永煤SCP003” 的展期對付方案無法順利進行,后續或會觸發約265億債券交叉違約。

在交易商協會隨后的調查中,發現海通證券、興業銀行、光大銀行、中原銀行、中誠信、希格瑪6家中介機構及永煤集團母公司河南能源化工集團有限公司或存在違規行為,并對上述7家公司開展自律調查。最新信息顯示,證監會已介入永煤集團和西格瑪的調查。

3

通過債券結構化操縱市場?

上述多次提到的債券結構化、金融機構涉嫌操縱市場究竟是怎么實現的?

據財新網報道,豫能化集團及永煤集團結構化產品逾130億元,“主要是利用債券反復質押放杠桿,由此滾大規模;其中最為重倉的機構是海通證券資管”。

11月18日,交易商協會發布《關于進一步加強債務融資工具發行業務規范有關事項的通知》,稱嚴禁債券發行人“自融”,打擊“結構化發行”違規行為。

所謂債券結構化發行,一般是指資質較弱的民企、評級AA以下的地方融資平臺為了成功發債,在與券商資管機構的配合下開辟的一種發債新模式。

從具體操作手法來看,債券結構化發行主要有三種模式:發行人購買資管產品的平層、發行人認購資管產品的劣后、發行人自購債券并質押融資。

圖片來源:西南證券研報

西南證券研報指出,這種操作高度依賴于流動性和資金市場對質押物的接受度,在流動性收緊時期,這種操作就可能出現問題。

一位債券圈人士表示:“結構化發行相當于給投資人挖坑,看上去是幫了發行人,實則害了發行人。這種就是飲鳩止渴,把債務危機進一步放大。”

2019年底,上交所發文要求發行人不得在發行環節直接或者間接認購自家債券。這意味著,交易所債市正式禁止結構化發債,但實際上大部分的存量結構化債券仍在銀行間市場流通。

交易商協會在11月18日、11月19日兩天內四次發文,被外界視為開始嚴打結構化發債的信號。

猜你喜歡

海富通黃峰旗下基金10億變2.5億,基民擔心清盤,新董事長到任能否扭轉乾坤?

作為海富通基金大股東的海通證券,今年可謂是迎來了多事之秋。海通證券領投,3D傳感整體解決方案供應商安思疆科技完成逾億元B輪融資

基石資本、珠海科創投、睿鯨資本、老股東復星創富,以及深圳南山區政府投資平臺南山戰新投等聯合投資。海通證券被證券會立案調查 涉嫌違法違規

截止2021年6月30日,海通證券總資產達7230.9億元,實現營業收入234.71億元,同比增長31.95%;歸屬于母公司股東的凈利潤81.70億元,同比增長49%。海通證券換帥:瞿秋平辭去總經理職位,2020年薪酬達241萬元

9月2日晚間,海通證券(600837)發布公告稱,公司董事會于9月2日收到瞿秋平先生提交的書面辭職報告。

財富獨角獸

財富獨角獸

獵云網

獵云網

《財經天下》周刊

《財經天下》周刊

博望財經

博望財經