紫光集團芯片不如投資,“副業(yè)”貢獻利潤逾400%,債券暴跌3成

11月12日,紫光集團多只債券再度出現(xiàn)異常波動。數(shù)據(jù)顯示,債券“18紫光04”及債券“19紫光01”下跌幅度一度逾30%,觸發(fā)臨時停牌。

據(jù)了解,早在10月29日,紫光集團旗下存續(xù)債“18紫光04”及“19紫光02”便已經(jīng)雙雙暴跌,盤中一度下跌20%。此外,債券“19紫光01”也曾在11月2日大跌57.35%,觸發(fā)盤中臨時停牌。

事實上,11月10日市場便傳出紫光集團償債承壓的消息,有消息人士透露,紫光集團擬對到期的10億信托貸款申請展期兩年。

無風不起浪,紫光集團存續(xù)債持續(xù)下滑的背后實則是令人堪憂的業(yè)績。

2020年11月5日,評級機構(gòu)中誠信將債券“16紫光01”、“16紫光02”、“17紫光03”、“18紫光04”、“19紫光01”以及“19紫光02”列入可能降級的觀察名單之中,而紫光集團被列入可能降級觀察的名單之中的理由正是其債務承壓的現(xiàn)狀。

紫光集團最早起步于1988年,其前身是清華大學為加速科技成果產(chǎn)業(yè)化所成立的一家綜合性校辦企業(yè),如今的紫光集團已然發(fā)展成為一家綜合性的集成電路企業(yè)。

公開資料顯示,紫光集團當下的實控人趙偉國被市場冠以“并購狂人”的稱號,而在其掌舵下的紫光集團也是“大肆”開展其并購之路。

近年來隨著紫光集團相繼收購紫光國微、紫光學大和新華三等公司股權(quán),紫光集團的多元化經(jīng)營也逐步得到完善,業(yè)務聚焦在芯片和云網(wǎng)設備兩大領(lǐng)域,并涵蓋IT、設備制造及服務、電子元器件、能源環(huán)境教育培訓等。其中,紫光國微主營安全芯片,已于2005年上市,紫光展銳主營智能手機芯片和物聯(lián)網(wǎng)芯片,是僅次于華為海思的中國第二大芯片設計企業(yè),正謀求科創(chuàng)板上市。

從業(yè)績上看,從2017年至2019年,紫光集團的業(yè)務收入一直呈現(xiàn)出穩(wěn)步提升狀態(tài),其中IT及相關(guān)設備制造及服務貢獻收入占比最大,其次是電子元器件及設備制造業(yè)務。

不過,在紫光集團營業(yè)收入規(guī)模逐步擴大的同時,其營業(yè)收入毛利率卻開始下滑。

值得注意的是,隨著紫光集團大規(guī)模的開疆拓土,雖然其業(yè)務布局得以完善,收入規(guī)模得以擴大,但并購所帶來的壯大,亦給紫光集團帶來了資金流動性的壓力。

據(jù)上海證券交易所披露的紫光集團2020年上半年財務報告,紫光集團實現(xiàn)歸屬于母公司所有者的凈利潤-33.8億元,扣除非經(jīng)常性損益后歸屬于母公司所有者的凈利潤擴大至-35.76 億元。更為令人詫異的是,2019年公司實現(xiàn)歸屬于母公司所有者的凈利潤為14.3億元,而扣除非經(jīng)常性損益后歸屬于母公司所有者的凈利潤卻為-127.63億元。

除了業(yè)績的下滑,紫光集團賬面上還顯示出了其高企的資產(chǎn)負債率。數(shù)據(jù)顯示,2017年至2020上半年,紫光集團資產(chǎn)負債率分別為62.09%、73.42%、 73.46%以及68.41%,整體呈現(xiàn)高企穩(wěn)定、緩慢上升的態(tài)勢。

對此,紫光集團在其2020年半年報中亦表示,公司資產(chǎn)負債率較高,負債規(guī)模較大。 雖然較高的杠桿率加快了公司的業(yè)務發(fā)展速度,但如果公司流動性管理與負債情況不匹配,則在市場環(huán)境發(fā)生不利變化的情況下,公司面臨的財務風險隨之提高。

事實上,比高企的資產(chǎn)負債率更為值得擔憂的則是公司債務結(jié)構(gòu)。

數(shù)據(jù)顯示,2017年至2020年上半年,紫光集團有息債務總額分別為952.76 億元、1,629.04 億元、1,693.23 億元和 1566.91 億元,分別占公司總負債的 73.72%、 80.02%、77.41%和77.21%。截至2020年半年度,公司有息債務中一年以內(nèi)到期有息債務金額為814.28億元,占比51.97%,而同期貨幣資金余額卻僅為515.63億元;此外,一年以上到期有息債務金額為752.63億元,占比48.03%。

此外值得注意的是,隨著紫光集團持續(xù)的并購和業(yè)務整合,公司的期間費用亦有所增長。2017年紫光集團的期間費用合計140.79億元,而到了2019年紫光集團的期間費用已增長至263.64億元,翻了近2倍。

另一方面,紫光集團的投資收益從2017年的42.39億元增加至2019年的133.42億元,暴漲逾3倍之多。更為令人詫異的是,2017年紫光集團投資收益占據(jù)利潤總額的比例已為103%,而2019年已上升至453%,從占比上公司利潤較為依賴投資收益,簡而言之,紫光集團的主業(yè)對其盈利貢獻并不大。

截至11月12日收盤,19紫光01收于14.05元,較前一交易日下滑36.14%;18紫光04收于14.03元,較前一交易日下滑34.74%。

猜你喜歡

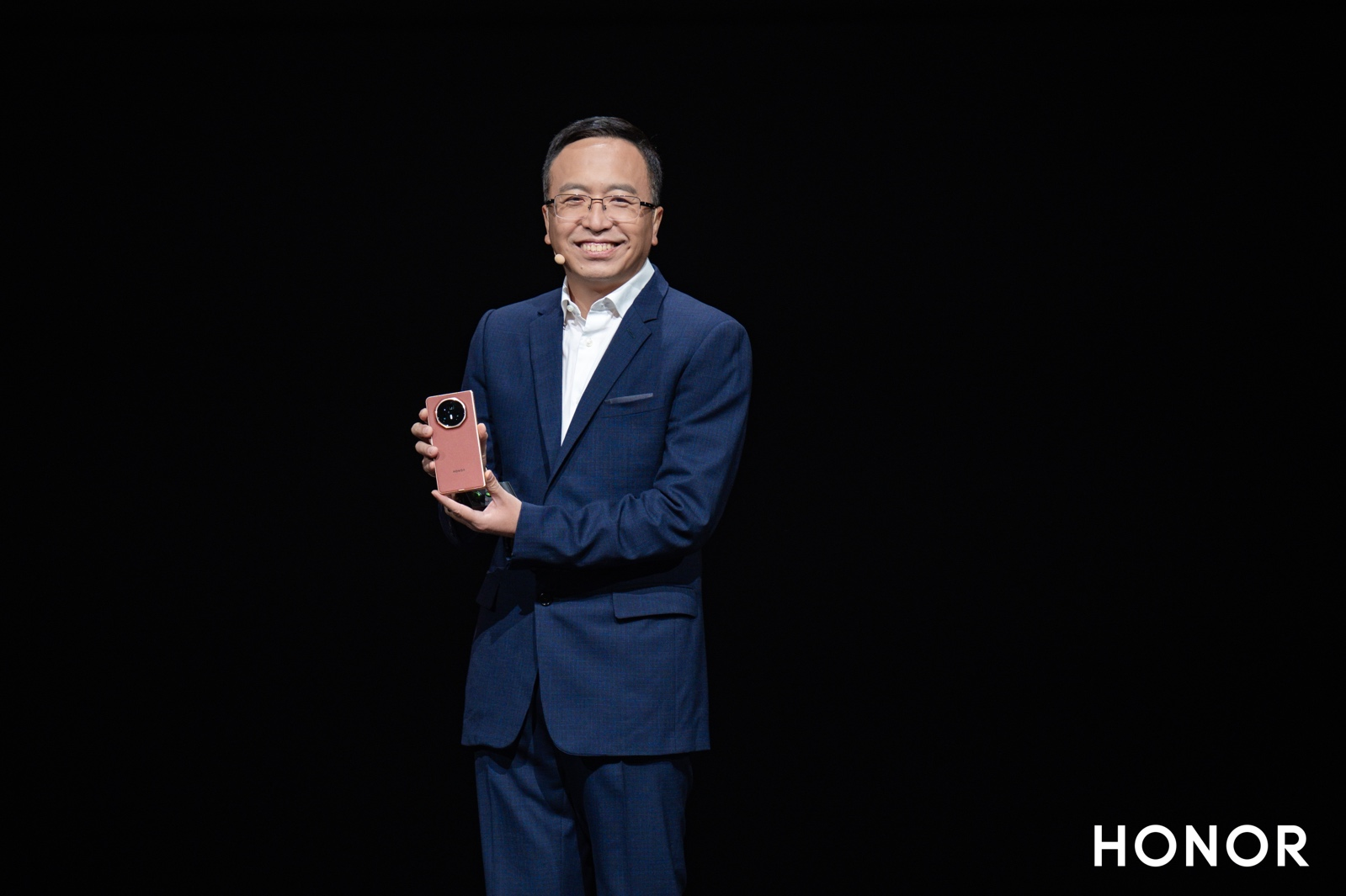

榮耀Magic V3正式發(fā)布,9.2mm再次刷新折疊屏輕薄紀錄

榮耀Magic旗艦新品發(fā)布會在深圳灣體育中心“春繭”體育館正式舉行。科大訊飛預計上半年凈利同比盈轉(zhuǎn)虧,大模型研發(fā)投入6.5億

預計今年上半年凈虧損為4.6億元至3.8億元,同比下降725.24%至616.5%科大訊飛2023:星火高頻迭代、C端硬件高速增長、最大業(yè)務板塊“易主”

公司全年實現(xiàn)營業(yè)收入196.5億元,同比增長4.41%。北京機器人基金領(lǐng)投,粵十機器人獲數(shù)千萬戰(zhàn)略融資

進一步深耕底層技術(shù)創(chuàng)新,打造高度融合業(yè)務理解的智能移動機器人平臺。

財富獨角獸

財富獨角獸

博望財經(jīng)

博望財經(jīng)

獵云網(wǎng)

獵云網(wǎng)